Personalabteilungen sind nicht nur für Einstellungen und die Personalverwaltung tätig, sondern auch Dienstleister für die Mitarbeiter.

Letztendlich gewinnt das Unternehmen hierdurch nicht nur am Image, sondern hat es auch bei der Personalbeschaffung einfacher. Insbesondere beim jetzigen Arbeitskräftemangel, der inzwischen über den

Fachkräftemangel hinausgeht.

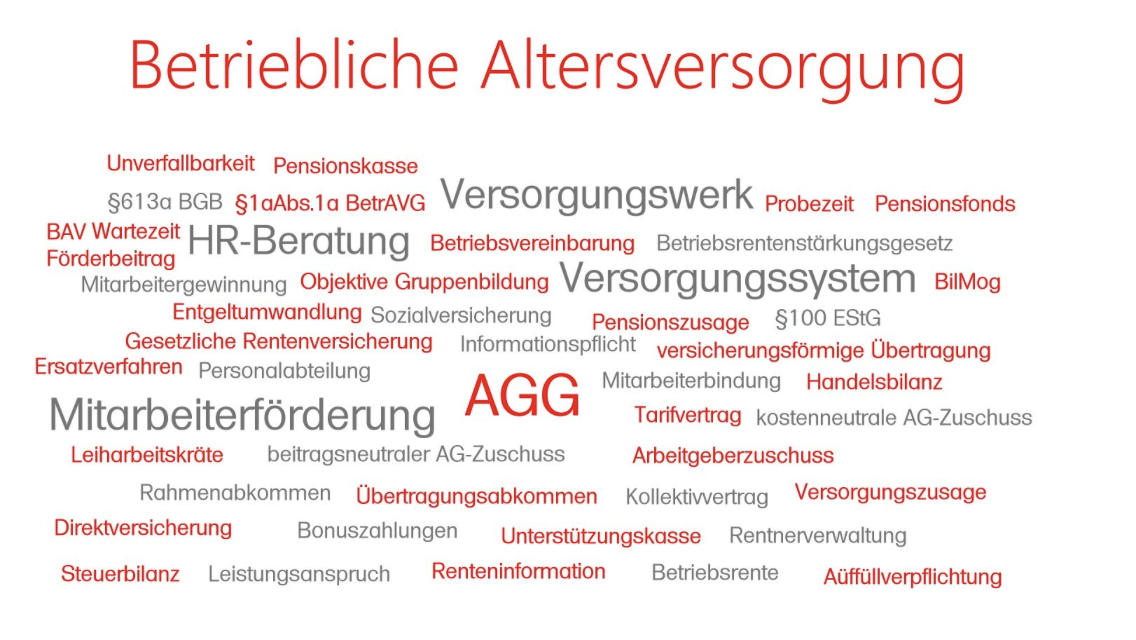

So mancher Personaler sieht bei der Personalverwaltung die betriebliche Altersversorgung als „notwendiges Übel“ an.

Grund hierfür ist die umfangreiche Kenntnis im Arbeitsrecht, Sozialversicherungsrecht, Steuerrecht, Versicherungsvertragsrecht und teilweise auch Erbrecht bzw. Erbschaftsteuerrecht.

Tatsächlich hilft die betriebliche Altersversorgung bei der Personalbindung, und sorgt für eine geringere Fluktuation und spart dauerhaft Kosten ein.

Die Fluktuation kostet im Durchschnitt – je nach Branche und Arbeitsplatz – bis zu rund 250 % eines Jahresgehalts.

Mitarbeiter möchte frühzeitig in Rente gehen… Was tun? Was ist zu beachten?

Immer mehr Arbeitnehmer möchten frühzeitig in Rente gehen. „Rente mit 63“ wurde im letzten Jahr über 240.000 mal genutzt.

Auf den ersten Blick für den Arbeitnehmer eine interessante Angelegenheit. Wer 45 Versicherungsjahre hat, muss mit „keinem Rentenabschlag“ rechnen.

Für den Arbeitgeber kann es auf den ersten Blick interessant sein, wenn ein langjähriger gut bezahlter Arbeitnehmer in Rente geht und man dann plant einen neuen Arbeitnehmer einzustellen, der ggf. auch günstiger ist.

Diese „Milchmädchenrechnung“ haben schon einige Betriebe teuer bezahlt, denn inzwischen gibt es einen erheblichen Arbeitskräftemangel.

Sollte der passende Mitarbeiter dann gefunden werden, dann ist die Fluktuationswahrscheinlichkeit erheblich höher, als bei einem langjährigen Arbeitnehmer.

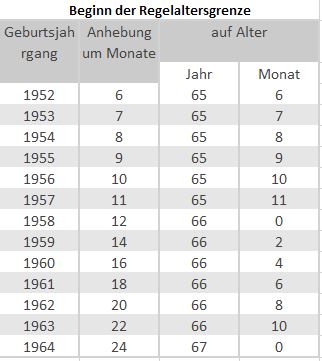

– Rente mit 63 –

Rente mit 63 – Was ist wirklich richtig?

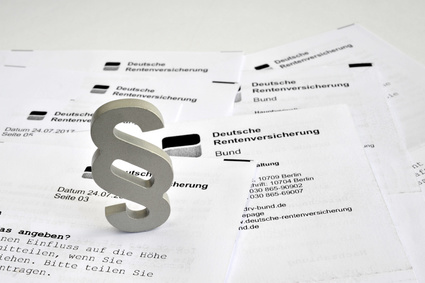

„Rente mit 63“ – korrekter Begriff – „Rente für besonders langjährig Versicherte“ bedeutet, dass ein Versicherter mit Erfüllung der Wartezeit von 45 Jahren in Rente gehen kann.

Und so gibt es auch Arbeitnehmer, die nach 44 Jahren der Auffassung sind, dass sie das Geschäft ihres Lebens machen, wenn sie eine Abfindung vom Arbeitgeber erhalten und dann noch ein Jahr Arbeitslosengeld I erhalten und dann in Rente gehen.

Reinfall mit frühzeitiger Rente „ohne Abschlag“

Tatsache ist jedoch, dass die Rechnung nicht aufgeht. Pflicht- und Anrechnungszeiten mit Bezug von Arbeitslosengeld 1 zählen zwar grundsätzlich mit, allerdings nicht in den letzten zwei Jahren vor Rentenbeginn. Hierbei gibt es nur die Ausnahme von der Ausnahme, wenn die Arbeitslosigkeit durch vollständige Insolvenz oder vollständige Geschäftsaufgabe verursacht wurde. Dies hatte auch das Bundessozialgericht 17.8.2017 und 28.6.2018 entschieden. Auch eine Standortschließung mit der Teilschließung des Unternehmens führte nicht dazu, dass die Arbeitslosigkeit des Versicherten bei der Berechnung der Wartezeit berücksichtigt wird.

Regulär zählen auch Zeiten mit freiwilligen Beiträgen zur Berücksichtigung, wenn mindestens 18 Jahre Pflichtbeiträge für eine pflichtversicherte Beschäftigung/Tätigkeit vorhanden sind. Allerdings werden die Zeiten auch in den letzten 2 Jahren vor Rentenbeginn nicht angerechnet, wenn eine Anrechnungszeit wegen Arbeitslosigkeit vorliegt.

Wer krank ist, hat einen besseren Stand durch Krankengeldzahlung der gesetzlichen Krankenkasse, aber nur dann, wenn keine Arbeitslosenmeldung erfolgt ist.

Welche Möglichkeit besteht, wenn die Wartezeit nicht erfüllt ist und nur einige Monate fehlen?

Sofern der Arbeitslose eine Minijob-Tätigkeit (mit Versicherungspflicht) annimmt und dies der Agentur für Arbeit meldet, erhält er die Zeitanrechnung. Zwar wird ein Teil dieses Verdienstes mit dem Arbeitslosengeld 1 verrechnet, allerdings kann er bei Wartezeiterfüllung von 45 Jahren dann eine „Altersrente ohne Abschlag“ erhalten.

Die Rente ohne Abschlag ist jedoch trotzdem nicht auf dem Niveau der Regelaltersrente. Es werden ja auch weniger Jahre in die gesetzliche Rentenversicherung einbezahlt. Je nach Gesamtversicherungszeit und Verdienst kann die Rente um 200 Euro geringer sein.

Ebenso muss bedacht werden, dass ein Hinzuverdienst in der Rente vor der Regelaltersgrenze nur bedingt möglich ist. Ohne Verrechnung darf ein Rentner vor der Regelaltersgrenze bis zu 6.300 Euro ohne Verrechnung hinzuverdienen (Flexirente). Darüber hinaus ist die Grenze von dem früheren 15 Jahren (sogenannten „the best of fifteen “ abhängig.

Tipp an Personalabteilungen und interessierte Versicherte

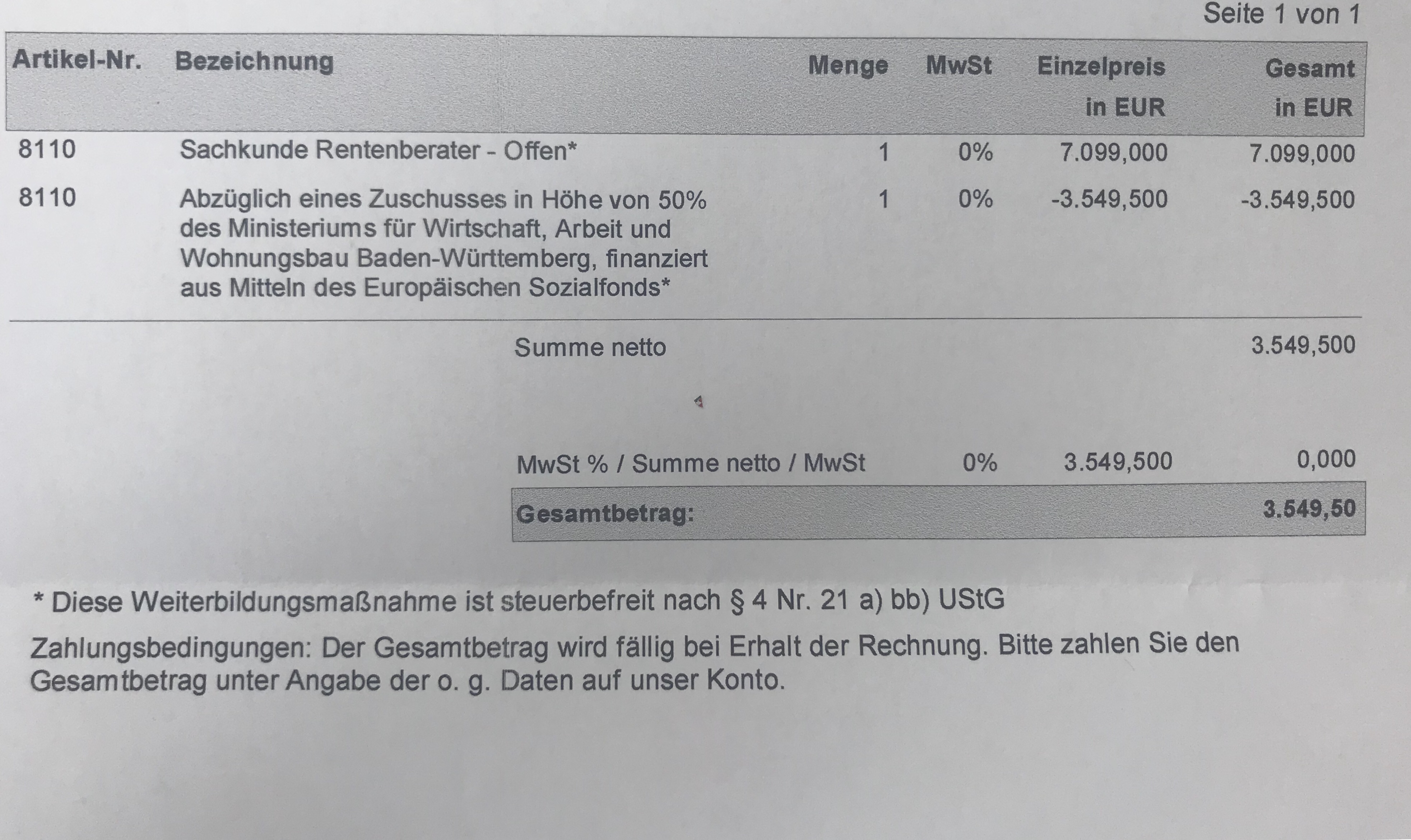

Versicherte sollten möglichst frühzeitig abklären, wann sie die 45jährige Wartezeit erfüllt haben. Ein Gespräch mit einem Rentenberater – oder der deutschen Rentenversicherung mit schriftlicher Bestätigung – ist hier im Vorfeld empfehlenswert.

Personalabteilungen sollten ihren Arbeitnehmern einen besonderen Service anbieten.

Größere Betriebe bieten ihren älteren Arbeitnehmer ein sogenanntes „Ruhestand-Vorbereitung-Seminar“ an. Dies umfasst eine Veranstaltung über viele unterschiedliche Themen, z. B.: Informationen

- durch einen Rentenberater zum Thema Rente

- zu Gesundheitsvorsorge im Alter

- über die Themen Vollmachten, Testament und Erbrecht

- Notfallordner-Vorsorgeordner.de

- Varianten der Nutzung der bestehenden betrieblichen Altersversorgung

- über Pflege und Pflegeversicherung

Unternehmen, die diese Seminare anbieten, schaffen auch unter der Belegschaft eine langfristige Motivation. Das soziale Engagement wird von der Belegschaft positiv gesehen und bindet nicht nur die vorhandenen Mitarbeiter länger, sondern bremst auch die Fluktuation aus.

Gerade im Zeitalter des Arbeitskräftemangels ist die Begrenzung der Fluktuation nicht nur eine Ersparnis, sondern auch eine Steigerung des Unternehmensgewinns.

Besonders kostenaufwendig sind solche Ruhestands-Vorbereitungsseminare in der Regel nicht, da nur ein kleiner Teil der Belegschaft davon betroffen ist. Kann allerdings ein besonders wertvoller und erfahrener Mitarbeiter für zwei Jahre länger gebunden werden, dann hat es sich schon gelohnt.

Wurde hingegen die Personalabteilung nicht aktiv tätig und der Mitarbeiter erhält eine gekürzte Rente mit Abschlag, weil ein paar Monate für die Wartezeiterfüllung fehlen, dann ist die Personalabteilung bzw. der Ex-Arbeitgeber immer Schuld. „Die haben das sicher genau gewusst…..“ – Und das ist für den Ruf des Unternehmens oder der Personalabteilung sicherlich nicht förderlich.

www.renten-experte.de

Personalabteilungen sind sicherlich gut beraten, wenn sie geeignete Experten für

- die betriebliche Altersversorgung

- gesetzliche Rentenversicherung

- die Ruhestandsplanung – insbesondere Referenten zu den Themen Vorsorgevollmachten, Generalvollmachten, Pflege und Erben

einbinden.

Die Mitarbeiter einer Personalabteilung können nicht alles wissen, aber sie sollten wissen, wer wo helfen kann. Denn letztendlich fällt der Ruhm auf das Unternehmen und die Personalabteilung.

Tue Gutes und lasse darüber reden!

Festnetz: 07156 967-1900

Smartphone: 0177-2716697