Sinkt das Bürgergeld, sinkt auch der Aufstockungsanspruch bei Arbeitnehmern

Wie Arbeitgeber das Personal besser an sich binden können.

Wenn die #Mittelstands- und #Wirtschaftsunion wirklich keine #CDU-Organisation wäre, dann würde sie nicht gegen das #Bürgergeld Stimmung machen, sondern völlig anders reagieren.

1.Vors. Forum-55Plus.de e.V.

Renten- und Sozialrechtsexperte

www.Renten-Experte.de

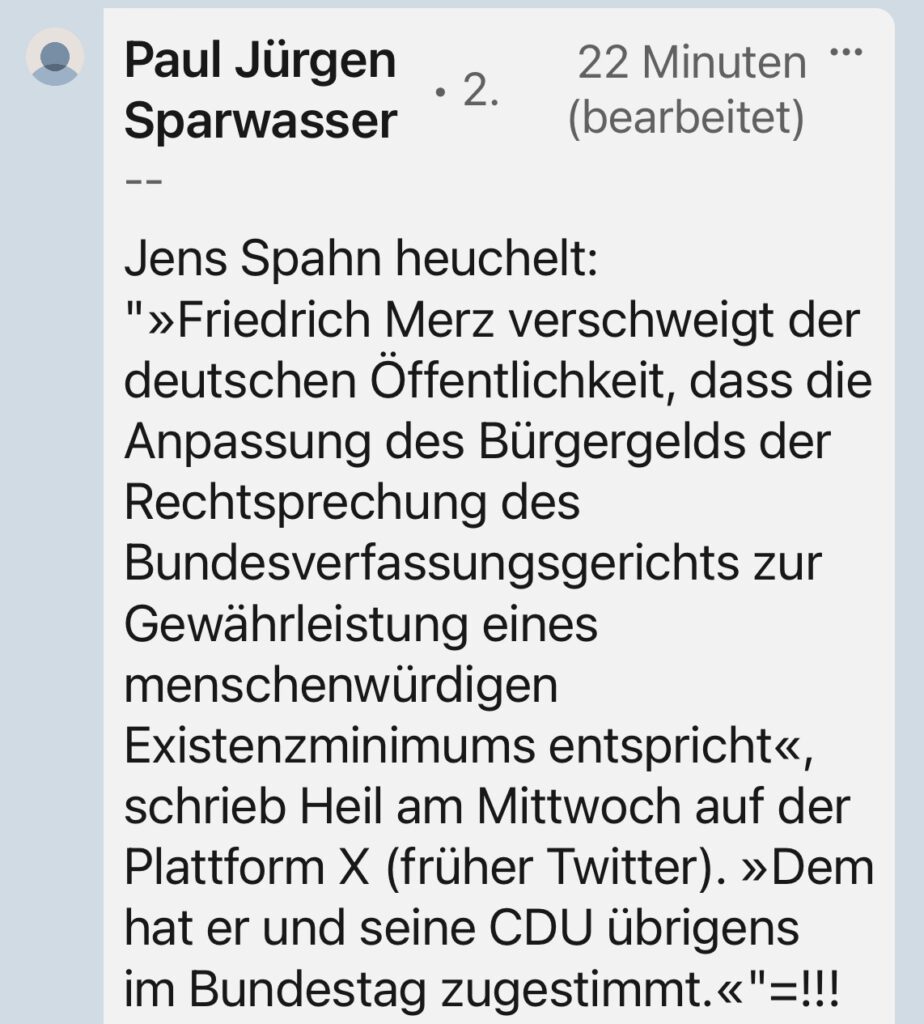

Die #CDU #MIT meint, dass das Bürgergeld abgesenkt werden muss, damit „sich Arbeit wieder lohnt…“

Das ist schon einmal völlig falsch!

Grund:

Durch die Absenkung oder Wegfall des Bürgergeldes wäre zwar das #Lohnabstandsgebot (#Mindestlohn/#Bürgergeld) wieder da, aber letztendlich sinken auch die #Aufstockungsansprüche und der Arbeitnehmer hat weniger zum Leben!

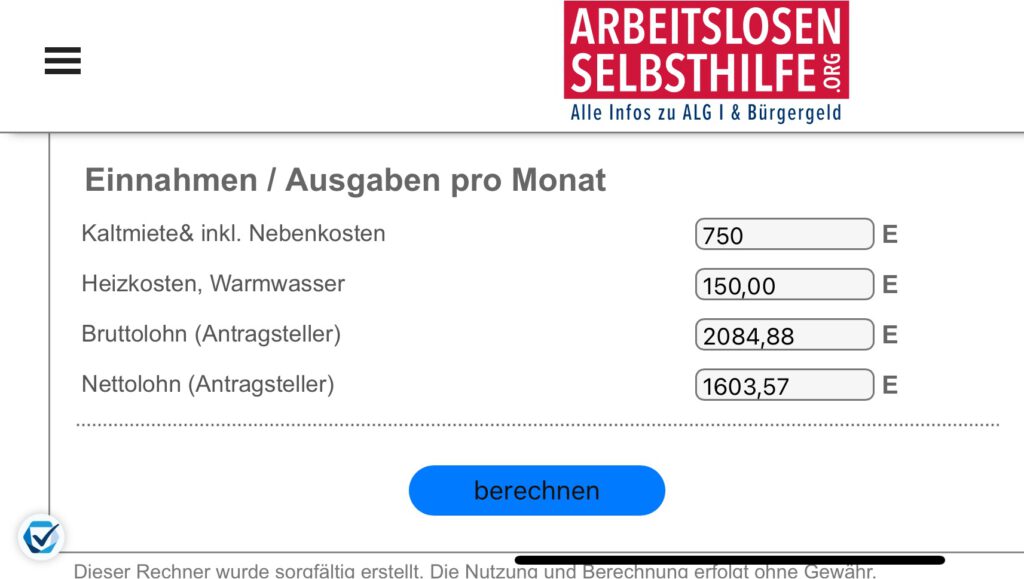

Beispiel:

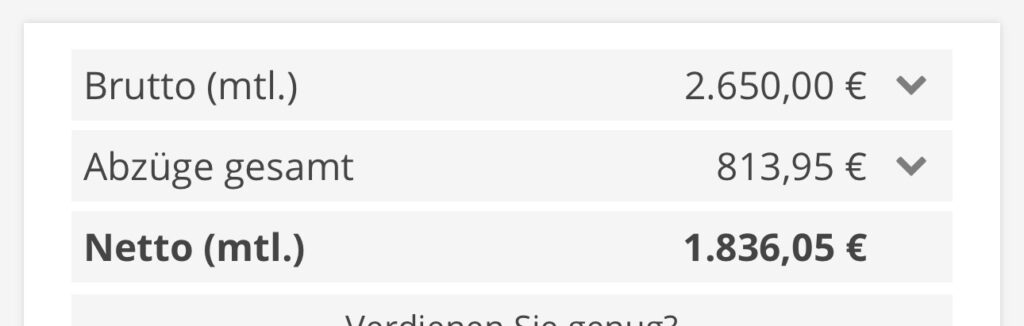

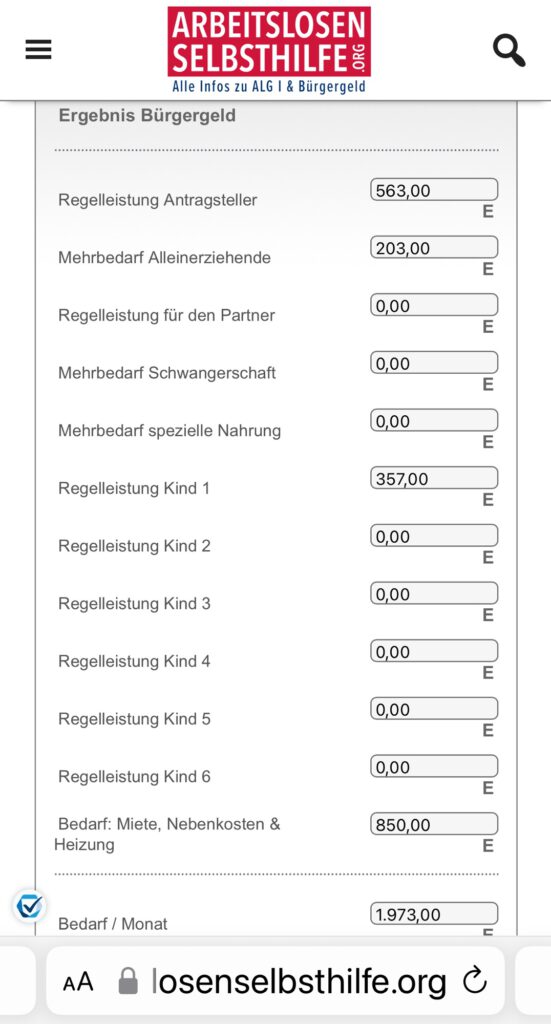

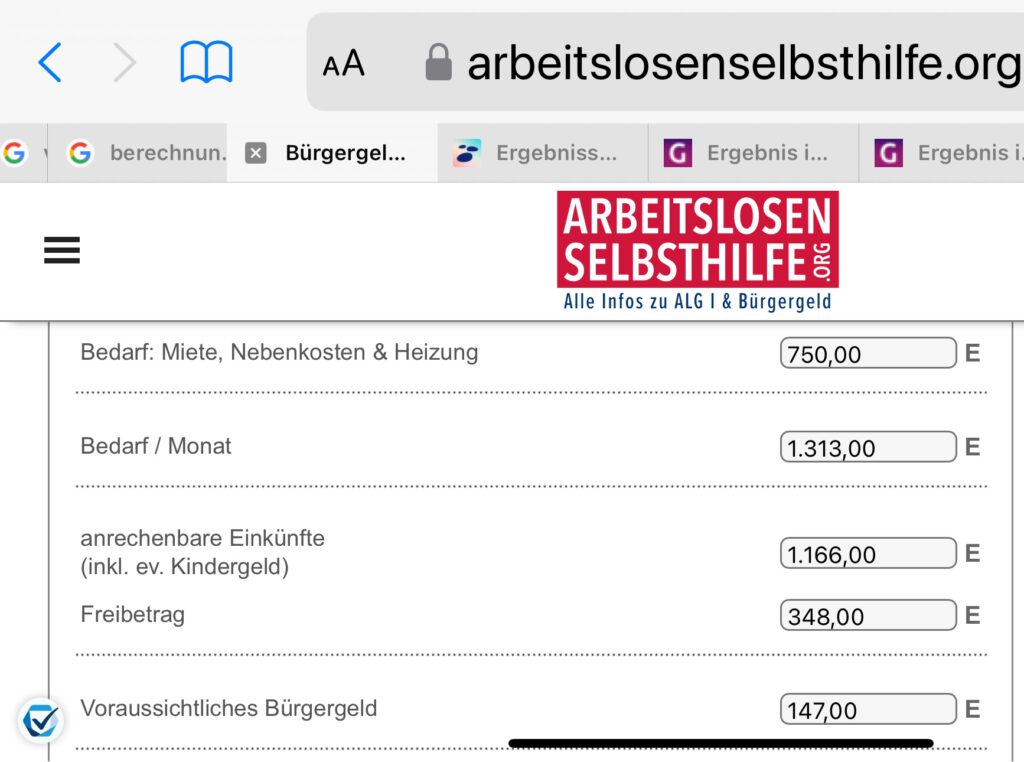

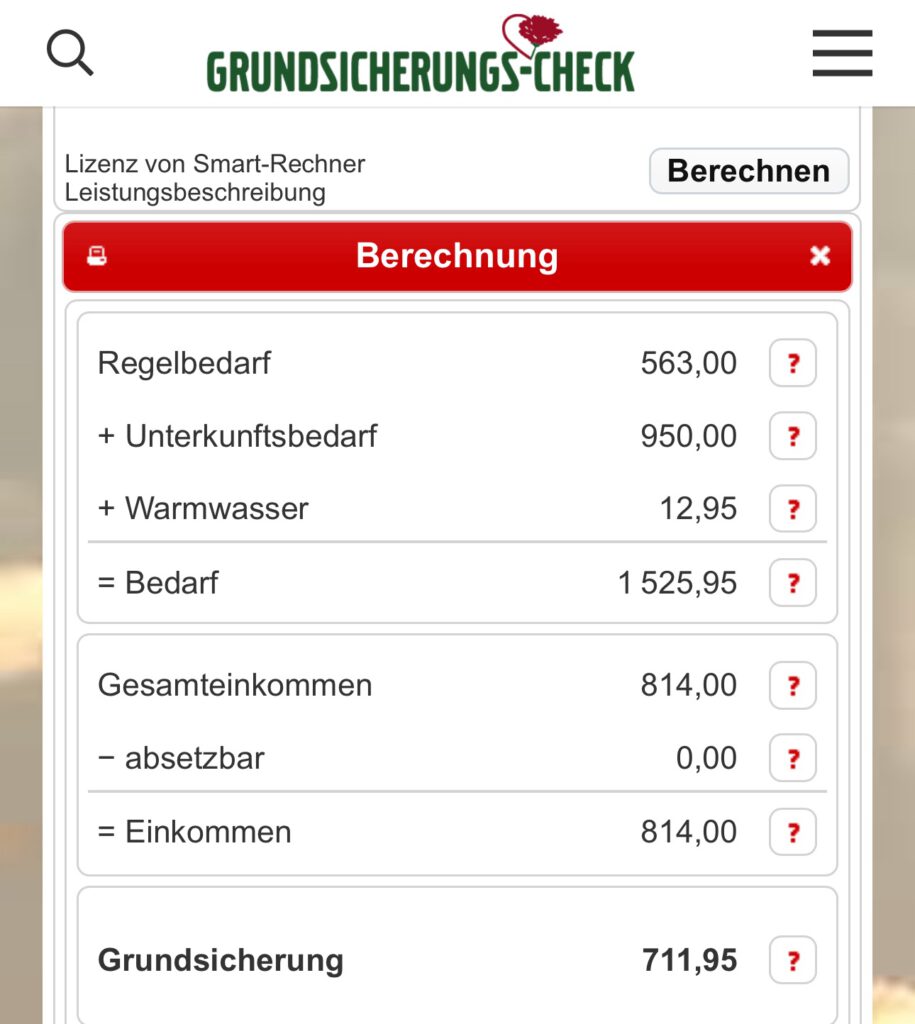

Ein Arbeitnehmer mit 2 Kinder verdient zu wenig. Unabhängig davon, ob der Lohn fair ist oder nicht, würde jedoch dann ein Anspruch auf Aufstockung bestehen.

Bei der Berechnung auf Aufstockung wird ein Teil des Lohnes nicht berücksichtigt, so dass der Arbeitnehmer letztendlich immer mehr hat, als wenn er nur Bürgergeld bezieht.

Konsequenz:

Würde jemand diesem Arbeitnehmer helfen, dann würde er auch eine Aufstockung erhalten.

Viele Arbeitnehmer im unteren Lohnsegment ist dies entweder nicht bekannt oder sie haben einfach nicht die Voraussetzungen, um die Beantragung selbst vorzunehmen.

Intelligente Arbeitgeber wissen, dass sie durch diese Unterstützung ihr Personal besser binden können.

Gut organisierte Personalabteilungen haben es längst verstanden, neben der betrieblichen Altersversorgung und betrieblichen Krankenversicherung einen „Leistungsdienst für Soziales“ zu integrieren.

Wenn die MIT (Mittelstands- und #Wirtschaftsunion) wirklich etwas für ihre Interessengruppe machen wollte, dann würde sie z.B. Informationen anbieten, wie HR/Personalabteilungen den Arbeitnehmern bei der #Beantragung von #Aufstockung aktiv helfen könnte.

Damit würden die Firmen dann auch eine höhere Personalbindung erreichen, den die Mitarbeiter hätten einfach mehr Gekd zur Verfügung.

Da die MIT jedoch nur gegen das Bürgergeld wettert, ist und bleibt sie eine #ideologische #Merz- und #BlackRock-Einrichtung.

——

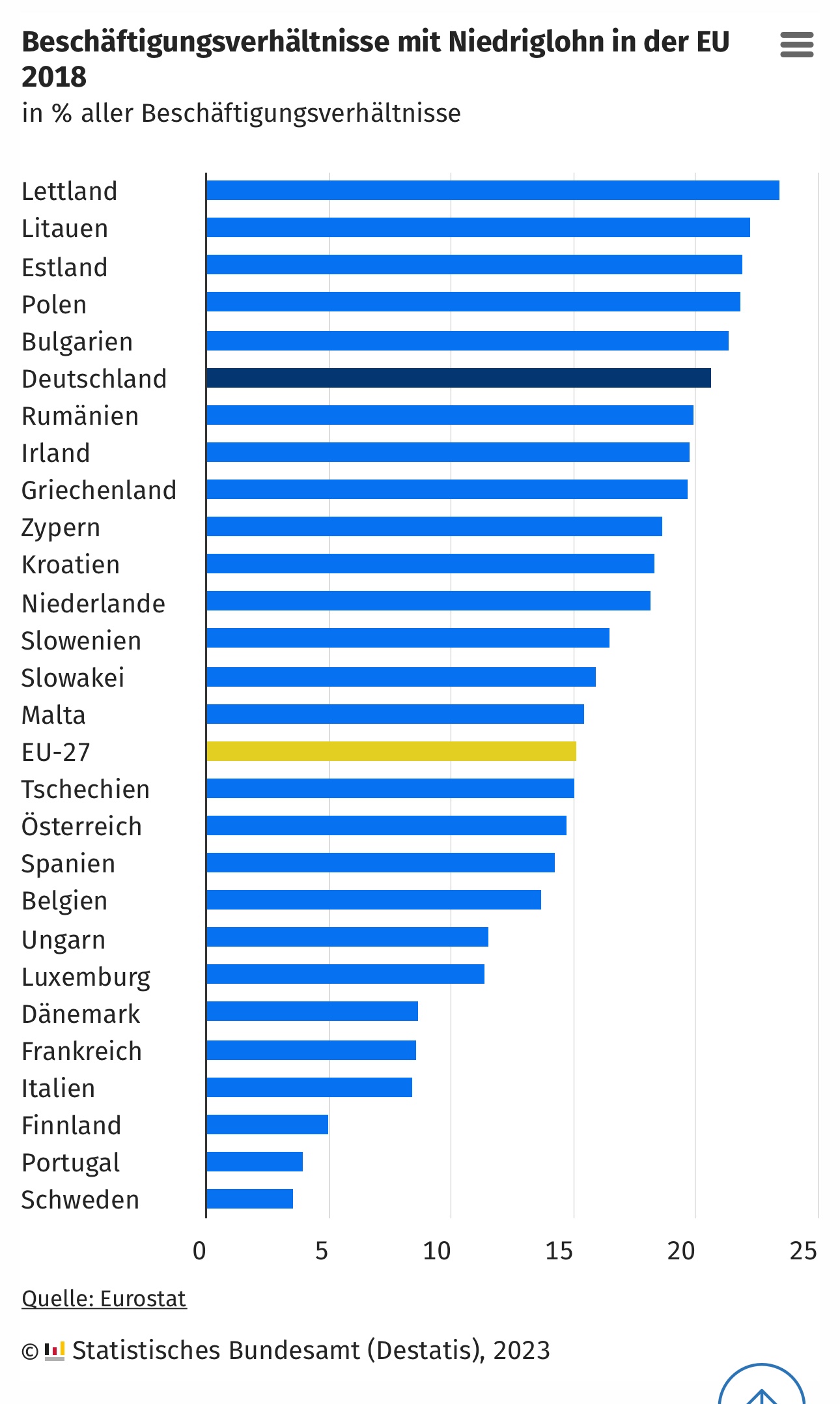

Dass ein Mindestlohn von 12,41 Euro pro Stunde auch im Rentenalter zur Verarmung führt, müsste eigentlich nicht besonders betont werden.

Und dass die Zeche der niedrigen Löhne die Allgemeinheit auch in der Rente führt und dafür auch der Unternehmer dies mitzuverantworten hat, sollte auch jedem bewusst sein.

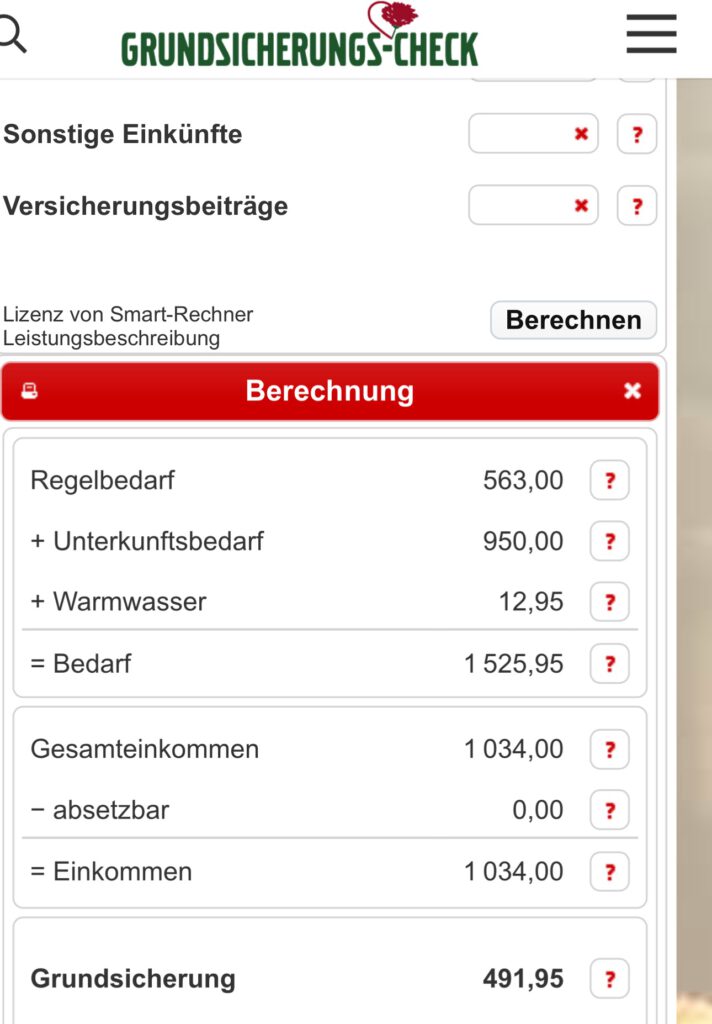

Berechnungsbeispiel:

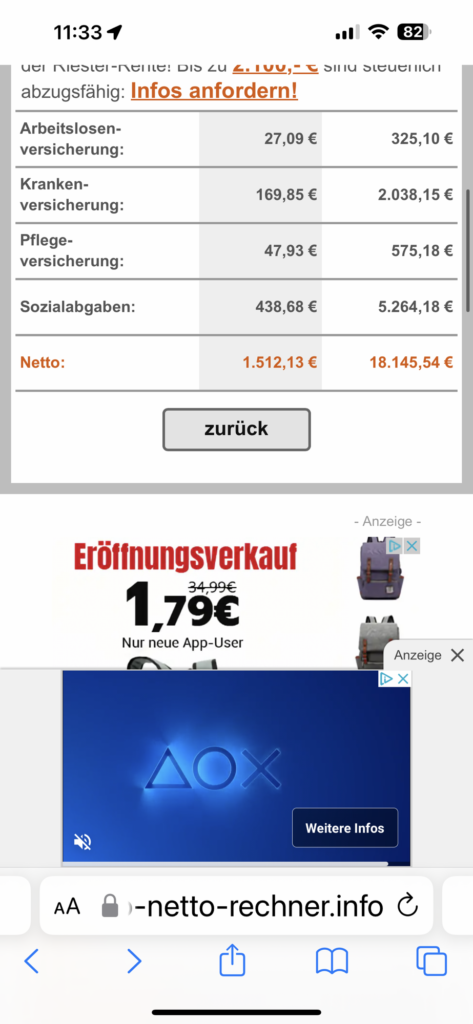

Der Mindestlohn pro Jahr (12,41 € X 8 Stunden X 21 Tage X 12 Monate) beträgt 25.018,56 €.

Der Durchschnittsverdienst beträgt 45.358 €.

Entgeltpunkte pro Jahr 25.018,56 : 45.358 = 0,5516

Rente selbst erarbeitet beim derzeitigen Mindestlohn:

0,5516 X 45 J. X 37,60 = 933,31 € Bruttorente abzüglich Kranken- und Pflegefall.

Die Rente wird dann zwar durch Grundsicherung bzw. Zuschlag auf Grundrente aufgestockt.

Dies bezahlt dann die Allgemeinheit.

Und hier ist der Fehler.

Zu niedrige Löhne führen zur Belastung der Allgemeinheit!

Nicht das Bürgergeld ist zu hoch, sondern der Mindeslohn ist zu niedrig.

Ein Mindestlohn von 15,77 € wäre für 2024 richtig!

Würde der Mindestlohn auf 15,77 € pro Stunde betragen, wäre die mtl. Rente bei

0,7011 x 45 J. X 37,60 €

= 1.186,26 €

Nun gibt es natürlich trotzdem Familien mit mehreren Kindern, die trotz Arbeit unterhalb des Bürgergeldes verdienen.

Und auch hier könnte die Personalabteilung mit dem „Leistungsservice Soziales“ den betroffenen Arbeitnehmern bei der Beantragung der Aufstockung behilflich sein.

Clevere Arbeitgeber wissen, dass sie hierdurch die Personalbindung gerade bei diesen Arbeitnehmergruppen verbessern.

Übrigens gibt es noch eine ganze Reihe von Möglichkeiten, wie man kostengünstig Personal an sein Unternehmen bindet und sich so manche Personalsuche spart.

Jeder Unternehmer dürfte inzwischen wissen, dass die Eintritts- und Austrittskosten für einen Arbeitnehmer zwischen 100 und 260% eines Jahresgehalts ausmacht. Und dann stellt sich sogar die Frage, ob man überhaupt noch einen Arbeitnehmer findet.