#Groko #Rentenplanungen

Union und SPD haben sich in den Koalitionsverhandlungen auf Eckpunkte der Rentenpolitik geeinigt. Die Rentenversicherung reagierte zurückhaltend.

Zwei Haltelinien

Bis 2025 soll das Rentenniveau – also das Verhältnis der Standardrente zum Durchschnittseinkommen der Erwerbstätigen in einem Jahr – nicht unter 48 Prozent fallen. Der Beitragssatz für die Rente soll nicht über 20 Prozent steigen. Beide Regelungen sollen bis 2025 gelten.

Wenn man von der derzeit bestehenden Rechtslage ausgeht, würde ein Sinken des Rentenniveaus auf bis zu 43 Prozent bis zum Jahr 2030 erlaubt sein. Ähnlich verhält es sich bei dem Beitragssatz zur Rente. Der dürfte den Wert von 22 Prozent nicht überschreiten. Die von den GroKo-Unterhändlern nun neu formulierten Werte sind nicht weit von den derzeitigen Prognosen für beide Größen entfernt. Doch Prognosen können sich mit der wirtschaftlichen Lage ändern.

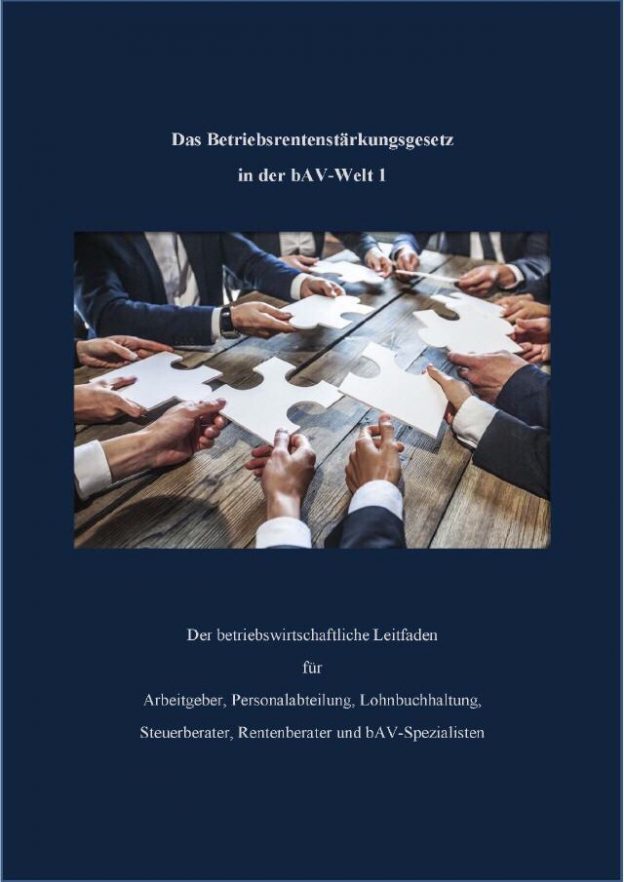

Nun ist eine gesetzliche Fixierung und ein Eingriff in die Rentenformel geplant. Darüber hinaus soll eine Rentenkommission mit Vertretern von Arbeitgebern, Arbeitnehmern und Wissenschaft bis März 2020 Vorschläge für die weitere Absicherung der Rente bis 2045 machen, denn der Renteneintritt der geburtenstarken Jahrgänge setzt das Rentensystem zunehmend unter Druck.

Grundrente

Zudem vereinbarten CDU, CSU und SPD für langjährige Geringverdiener und Beitragszahler eine sogenannte Grundrente.

Wenn Geringverdiener trotz 35 Beitragsjahren durch Arbeit, Erziehung und Pflege nicht über die Grundsicherung hinauskommen, sollen sie einen Aufschlag bekommen, der zehn Prozent über dem Grundsicherungsniveau liegt. Das teilte CDU-Verhandlungsführer Karl-Josef Laumann mit.

Der Grundrente soll eine Bedürftigkeitsprüfung vorausgehen, bei der anderes Einkommen und Vermögen angerechnet würden. In ihren Häusern oder Wohnungen sollen die Betroffenen gesetzlich garantiert wohnen bleiben können.

Erwerbsminderungsrente

Wer wegen Krankheit frühzeitig Erwerbsminderungsrente bekommt, soll rentenrechtlich so behandelt werden, als wenn er bis zum aktuellen Renteneintrittsalter gearbeitet hätte. Das Renteneintrittsalter staffelt sich je nach Geburtsjahrgang auf bis zu 67 Jahren. Zurzeit werden Bezieher von Erwerbsminderungsrenten noch so gestellt, als hätten sie Rentenbeiträge bis zum 62. Lebensjahr gezahlt.

Die Regelung betrifft rund 170.000 Menschen jedes Jahr, die aus gesundheitlichen Gründen frühzeitig das Arbeitsleben beenden müssen.

Mütterrente:

Mütter, die vor 1992 drei oder mehr Kinder zur Welt gebracht haben, sollen künftig auch das dritte Jahr Erziehungszeit in der Rente angerechnet bekommen. Die Anhebung dieser Renten betrifft rund 2,8 Millionen Menschen.

Die Mütterrente war eine Forderung der CSU. Die CSU-Vizechefin Barbara Stamm bezifferte die Mehrkosten für die Rente auf jährlich 3,4 Milliarden Euro. Stamm zeigte sich offen für eine gemischte Finanzierung. Sie sei sich mit der SPD-Fraktionschefin Andrea Nahles einig, „dass nicht alles ausschließlich aus Beiträgen finanziert werden muss“.

Die Deutsche Rentenversicherung forderte, dass die Ausweitung der Mütterrente „sachgerecht in vollem Umfang aus Steuermitteln“ finanziert werden müsse.

Selbstständige

Neu ist in den Vereinbarungen der GroKo-Unterhändler auch eine Altersvorsorgepflicht für Selbstständige, die nicht bereits anderweitig obligatorisch abgesichert sind – etwa in berufsständischen Versorgungswerken. Selbstständige sollen zukünftig zwischen der gesetzlichen Rentenversicherung und anderen Vorsorgearten wählen können, die allerdings insolvenzgesichert sein müssen.

Der CDU-Rentenexperte Peter Weiß hatte zuletzt darauf hingewiesen, dass diejenigen belohnt werden sollten, die langjährig konsequent vorgesorgt haben. „Einer der wichtigsten Beiträge zur Bekämpfung künftiger Altersarmut ist die Pflicht auch für Selbstständige, angemessen und insolvenzsicher vorzusorgen“, sagte er.

Abschaffung der echten und unechten Verbeitragung in der betrieblichen Altersversorgung

Auch hier wird noch verhandelt.

Bei den Altverträgen in der Direktversicherung (bis 2004) wurde – wenn der Beitrag monatlich nicht aus zusätzlichen Löhnen/Gehältern gezahlt wurde:

- In der Sparphase

- und in der Rentenphase

(teilweise) verbeitragt (§1Abs. 1 Nr. 4 und 4a)

Auch in anderen Fällen wird eine unechte Doppelverbeitragung durchgeführt.

Beispiel: in der Sparphase kein SV-Beitrag, so dass der Arbeitnehmer hier ein zwar eine Beitragsersparnis hat, allerdings dann in der Rentenphase den vollen Beitrag für Kranken- und Pflegeversicherung bezahlen muss.

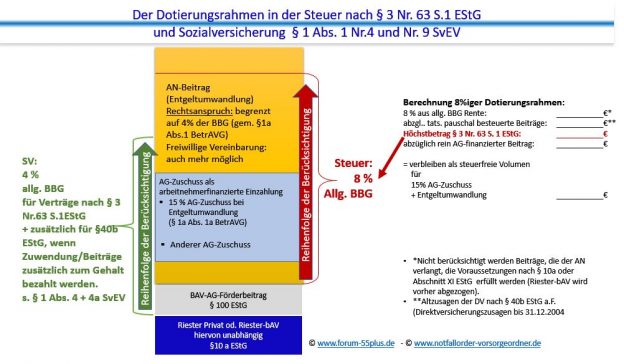

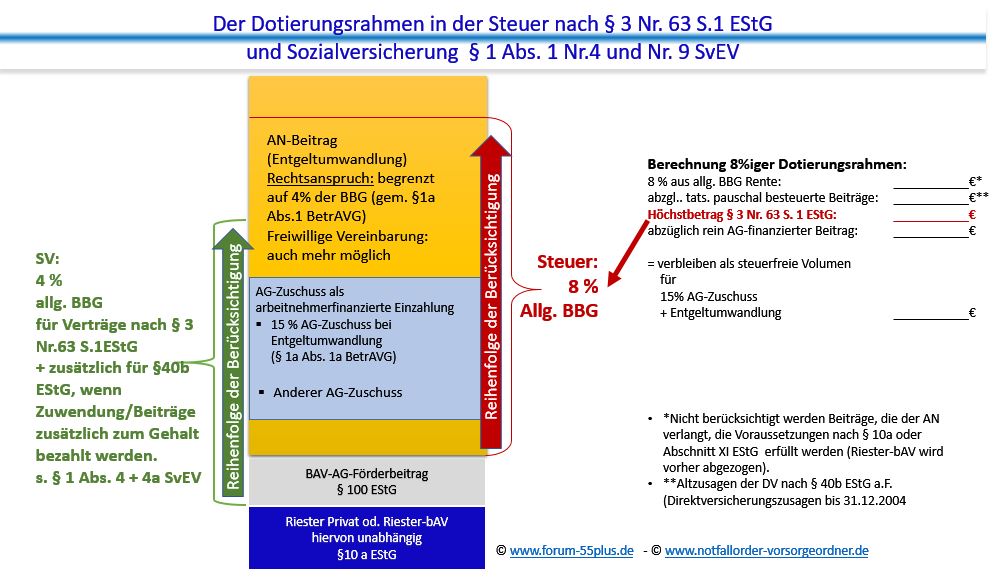

Dieses Problem wird sogar durch die Erhöhung des Dotierungsrahmen uns verschärft. Steuerrechtlich wird der Dotierungsrahmen durch das Betriebsrentenstärkungsgesetz auf 8 % erhöht. In der Sozialversicherung bleibt der Dotierungsrahmen jedoch bei 4 % (§1 Abs.1 Nr.9 SvEV).

darüber hinaus wird der Bav – Förderbeitrag (§100 EStG) zwar steuerrechtlich neben dem §3 Nr.63 S.1 EStG berücksichtigt, allerdings in der Sozialversicherung innerhalb der oben genannten Grenze berücksichtigt.

Es wäre wünschenswert, wenn das Problem der Doppelverbeitragung abgeschafft würde.

Die Abschaffung der Doppelverbeitragung hätte den Effekt, dass jeder Arbeitnehmer in der Altersversorgung besser vorsorgt.

Werner Hoffmann

Vorstandsvorsitzender und Pressesprecher

Tipp für Arbeitgeber, HR- und Steuerberater

Der betriebswirtschaftliche Leitfaden in der betrieblichen Altersversorgung nach dem Betriebsrentenstärkungsgesetz