Die #Arbeitslosenquote befindet sich auf einem Rekordtief und sinkt weiter.

Selbst für 50Plus-Arbeitssuchende wird es derzeit immer einfacher, eine neue Tätigkeit zu finden.

Zeiten, in denen man mit 55 zum alten Eisen zählte, sind vorbei. Aufgrund der Vollbeschäftigung ist der Bewerbermarkt für Arbeitgeber immer schwieriger.

Zusätzlich sehen viele Arbeitgeber inzwischen, dass ältere Arbeitnehmer auch einen hohen Erfahrungswert haben.

Zwar ist derzeit oft noch eine Befristung in den Arbeitsverträgen, allerdings mit abnehmender Tendenz.

Gründe für Befristungen sind in erster Linie die Risiken auf Unternehmensseite. Beispiele:

- Bisheriger Arbeitnehmer ist in Mutterschutz oder nimmt Pflegezeit

- Unternehmensentwicklung / Auftragslage / technische Weiterentwicklung sind hohes Risiko

Da jedoch die Arbeitslosenquote immer geringer ist, sind Arbeitgeber zu einem unbefristeten Beschäftigungsverhältnis bereit.

Letztendlich kann ein Arbeitnehmer auch mit einer regulären Probezeit von bis zu 6 Monaten eingestellt werden.

Für Arbeitgeber ist inzwischen nicht nur der Fachkräftemarkt leergefegt, sondern auch gute zuverlässige ungelernte Arbeitnehmer entwickeln sich zur „Mangelware“.

Dies wird sich auch in den kommenden 20-30 Jahren nicht ändern.

Im Gegenteil:

Bei einer Anzahl von 44,9 Mio. Erwerbstätigen, die momentan noch ansteigt, werden in den kommenden 30 Jahren nur noch rund 32 Mio. Erwerbstätige zur Verfügung stehen.

Grund ist der demographische Wandel in allen Industrieländern. Eine Geburtenrate von 1,5 Kindern pro Frau führt dazu, dass wir in 25 Jahren auch weniger Arbeitnehmer erhalten, als bisherige Arbeitnehmer in Rente gehen. Diese niedrige Geburtenrate besteht schon seit einiger Zeit.

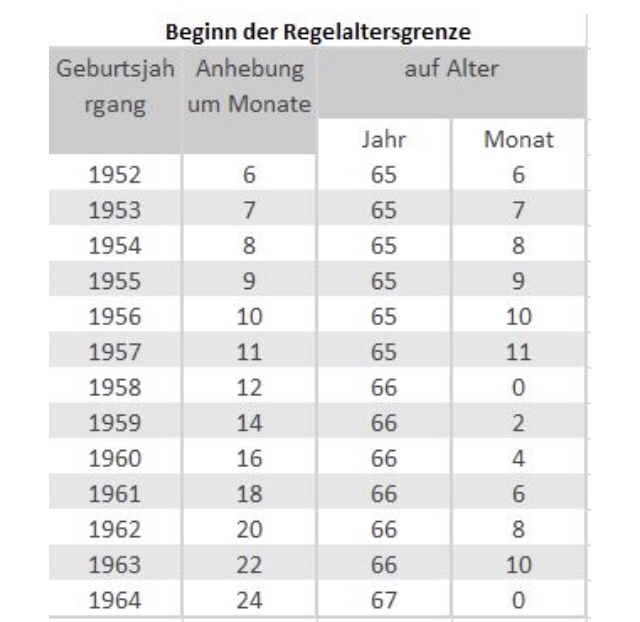

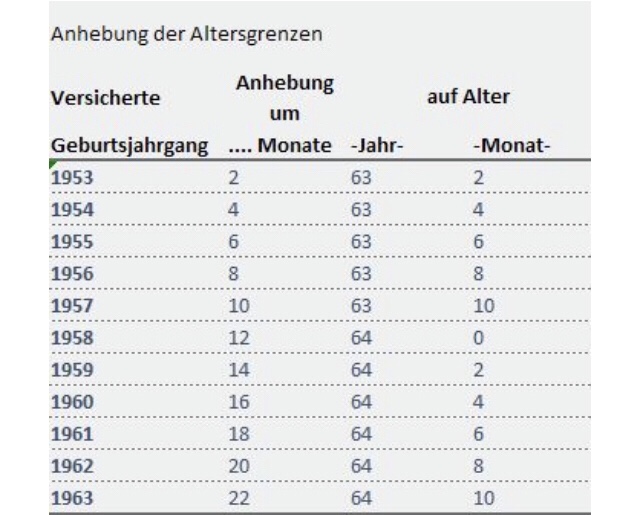

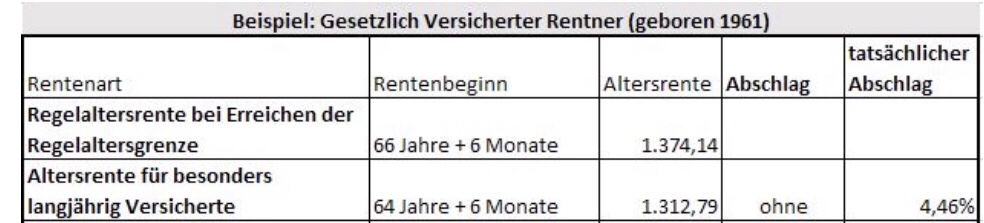

Die geburtenstarken Jahrgänge 1955-1970 werden in den kommenden Jahren in Rente gehen.

Für Arbeitgeber ein hoher Erfahrungsverlust und eine schwierige Situation, wenn der Arbeitsmarkt leer gefegt ist.

Das Anwerben der Arbeitgeber von neue Arbeitnehmern wird immer schwieriger.

Auch die Digitalisierung ist alleine kein Ausweg, denn in vielen Arbeitsbereichen kann dies nur eine Ergänzung sein und führt letztendlich dazu, dass im Fachkräftebereich (z.B. IT) die Findung von Arbeitnehmern noch schwieriger wird.

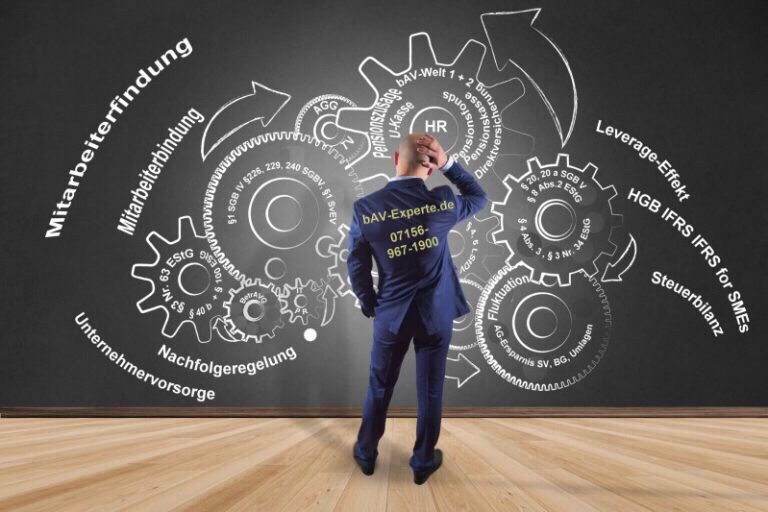

Arbeitgeber müssen aufgrund dieser Situation neue Wege gehen, um weiter erfolgreich zu sein.

- Arbeitsangebot ohne Befristung

- Parallele Planung der Digitalisierung

- Ergänzung der Vergütung durch zusätzliche Mitarbeiterangebote

Thema

Befristung:

Ein Bewerber hat bereits heute die Wahl, bei welchem Arbeitgeber er arbeiten möchte (je nach Region, Qualifikation und Gesundheitszustand).

Hierbei spielt – insbesondere bei Bewerbern ab 50 – nicht nur der Bruttoverdienst eine Rolle. Eine Befristung auf 1 oder 2 Jahre ist gerade bei diesen Bewerbern ein Abwahlkriterium. Letztendlich führt keine Befristung bei einer späteren Kündigung lediglich zu einer geringen Abfindungszahlung, wenn der Arbeitnehmer nicht weiter beschäftigt werden kann (1-2 Monatsgehältern).

Digitalisierung / digitale Transformation

Erfolgreiche und innovative Unternehmen werden hier nach Lösungsansätzen suchen und dies nicht nur durch Unternehmensberater und den Chef oder der Entwicklungsabteilung, sondern auch durch Ideenbörse bei den Mitarbeitern. Gerade hier schlummert ein enormes Potenzial.

- Ergänzung der Vergütung durch zusätzliche Mitarbeiterangebote

Nicht nur das Nettogehalt ist für den Arbeitnehmer entscheidend.

Andere Maßnahmen sind bei der Mitarbeiterfindung durchaus wichtig. Beispiele:

Nicht jeder Betrieb ist in der Lage, alle Förderungen anzubieten.

Allerdings gibt es eine Reihe von Möglichkeiten.

Eine interessante Seite zu den Themen

- Betriebliche Altersversorgung

- Betriebliche Krankenversicherung

- Betriebliche Unfallversicherung

- Gesundheitsförderung von Arbeitnehmern

- Unterstützung bei Familienpflege

- Fortbildung von Arbeitnehmern für unterschiedliche Lebenslagen

- Einbindung der Familie

Internetlink:

blog.bav-versorgung.de

Kantinenangebot

Nicht zu unterschätzen ist auch das Angebot einer Kantine. So gibt es bereits Unternehmen, die bei einer Betriebsgröße von 50 Mitarbeitern eine Kantine eröffnen und ihr Angebot auch betriebsfremden Arbeitnehmern zur Verfügung stellen.

Bei Kleinbetrieben sind Kooperationen mit nahegelegenen anderen Betrieben durchaus auch einmal zu prüfen; ebenso auch, dass sich Betriebe hier zusammenschließen.

Gesundes Essen führt letztendlich auch zu weniger Ausfallzeiten.

Kinderbetreuung

Größere Firmen bieten immer öfter eine Kinderbetreuung an oder sorgen zumindest durch Unterstützungsmaßnahmen für die Betreuung von Kindern.

So baut beispielsweise die Firma TRUMPF GmbH + Co. KG

in Ditzingen einen Kindergarten für die Kinder der Mitarbeiter. Das Angebot steht auch anderen Kindern offen.

Für Mitarbeiter von Kleinbetrieben in der Nachbarschaft ist dies sicherlich auch interessant. Personalabteilungen dieser Kleinbetriebe sollten diese Chance aktiv nutzen und betroffene Mitarbeiter mit Kleinkindern darauf hinweisen.

- Bildungszeitgesetz -Fortbildung von wichtigen Themen – auch für unterschiedliche Lebenslagen

Durch das Bildungszeitgesetz haben Arbeitnehmer in den meisten Bundesländern Anspruch auf bezahlte Freistellung für den Bildungsurlaub.

Wenn der Arbeitgeber entsprechende Fortbildungen anbietet, dann wird das Arbeitgeberangebot darauf angerechnet.

Eine Reihe von Themen kann für den Arbeitnehmer zu einer Belastung im Alltag führen, wenn er nicht eine entsprechende Vorbildung hat. Dies kann dann zu Ausfallzeiten führen oder auch zusätzlich eine Belastung der Personalabteilung sein.

Beispiele von Mitarbeiterseminaren:

- Unfallverhütung

- Fahrertraining ADAC

- Vorsorge durch Vorsorgevollmacht und Testament

- Was ist im Pflegefall zu beachten

- Was ist wann im Todesfall zu beachten?

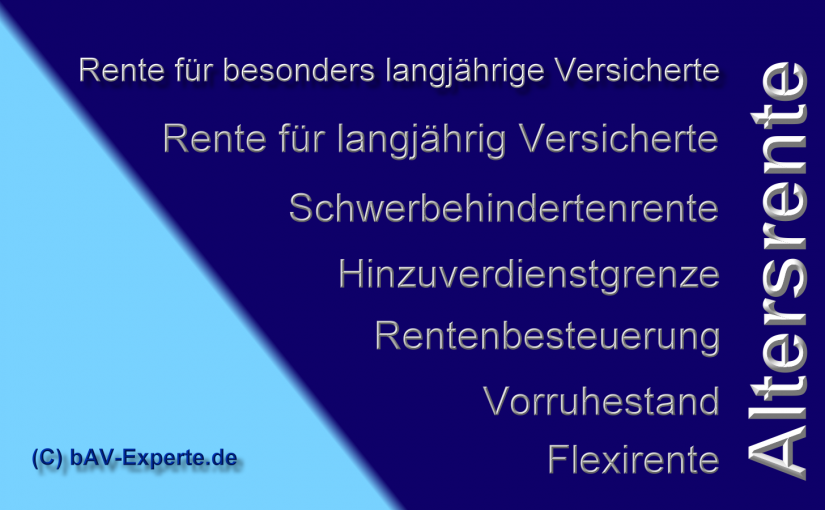

- Ruhestandsvorbereitung

Zu vielen Themen gibt es natürlich auch Fachliteratur – z.B.

www.notfallordner-Vorsorgeordner.de

allerdings sind Seminare hierzu erlebnisreicher.

Wer sich als Arbeitgeber aktiv einbringt, sorgt auch beim Mitarbeiter für ein langfristiges Bindungsinstrument. Der Mitarbeiter sieht, dass der Chef bzw das Unternehmen sich für die Arbeitnehmer engagiert.

Dankschreiben an die Mitarbeiter

Neben Betriebsfeiern, „Tag der offenen Tür“ werden inzwischen auch die Familien verstärkt berücksichtigt.

Ebenso werden Geburtsbriefe an Mitarbeiter und Ehepartner – mind. zum runden Geburtstag genutzt.

Einige Betriebe schreiben auch regelmäßig die Familie an Weihnachten an und bedanken sich auch beim Partner für den Einsatz des Arbeitnehmers.

Hierbei werden dann auch die Vorteile des Arbeitnehmers durch die Betriebszugehörigkeit aufgezeigt.

Beispielsweise wird der aufgewendete Betrag für die betriebliche Versorgung genannt.

Hierbei ist jedoch die Datenschutzgrundverordnung zu beachten.

Das Spielfeld Mitarbeiterleistungen wird in den kommenden Jahren von entscheidender Bedeutung sein und für Betriebe immer wichtiger werden.

Das Produktivkapital „Mensch“ wird in den kommenden Jahren ein Nadelöhr; selbst dann, wenn sich die Wirtschaft abflachen würde.

Werner Hoffmann

1.Vorsitzender Forum-55plus.de

Betriebswirt für betriebliche Altersversorgung (FH)

Generationenberater (FH)

Gefällt mir:

Gefällt mir Wird geladen …

In der Leistungsphase (Rente) muss dafür der Arbeitnehmer:

In der Leistungsphase (Rente) muss dafür der Arbeitnehmer: