Mehr als eine Billion

Im Jahr 2016 haben die deutschen Lebensversicherer erstmals mehr als eine Billion Euro für ihre Kunden angelegt. Das geht aus der Publikation „Die deutsche Lebensversicherung in Zahlen 2017“ hervor, die der GDV Anfang Juli veröffentlicht hat.

Demnach wuchs der Kapitalanlagebestand 2016 um 4,3 Prozent auf 923 Milliarden Euro (2015: 885 Milliarden Euro). Hinzuzurechnen sind rund 102 Milliarden Euro (2015: 96 Milliarden Euro; plus 5,9 Prozent) an Kapitalanlagen für fondsgebundene Policen.

Peter Schwark, GDV.

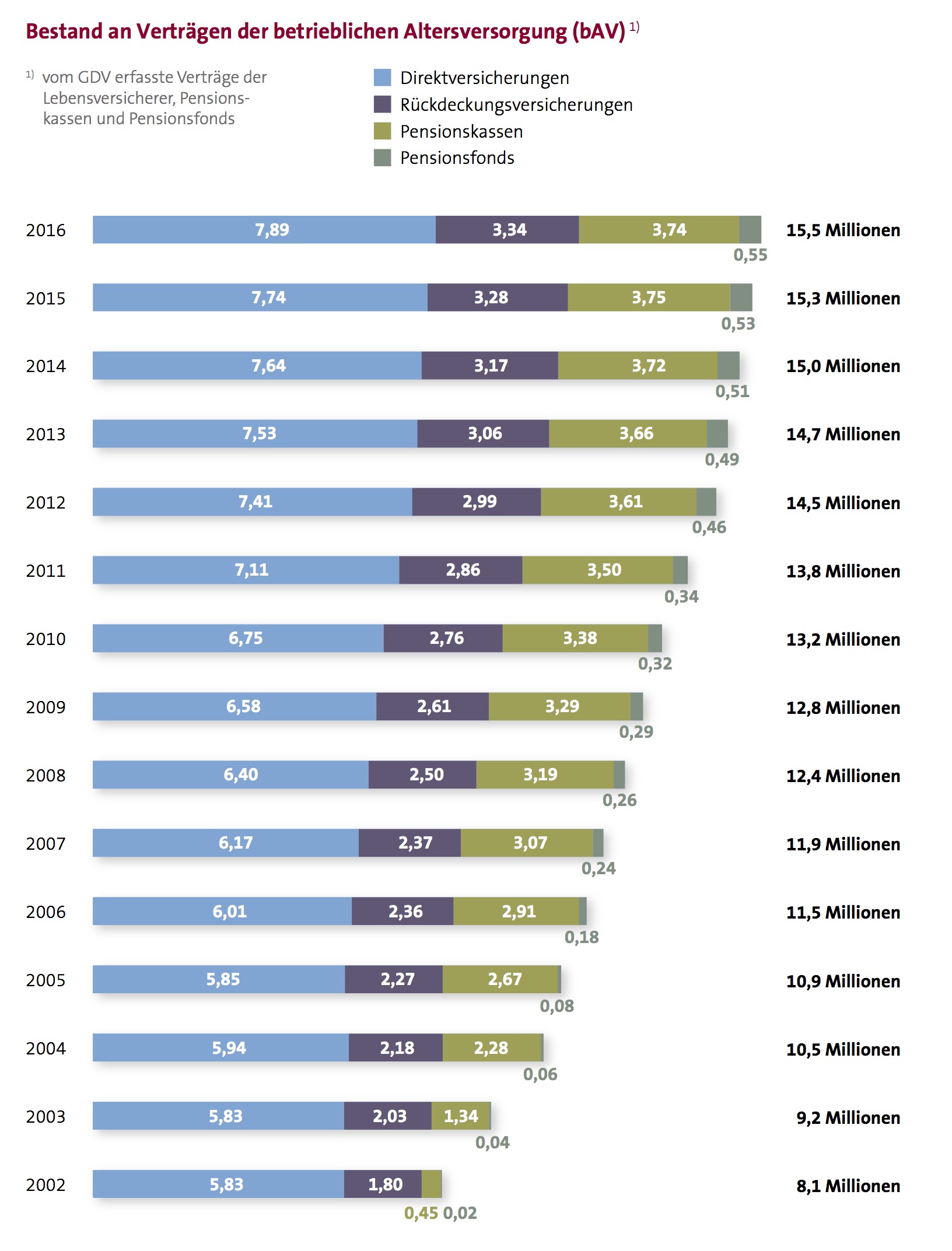

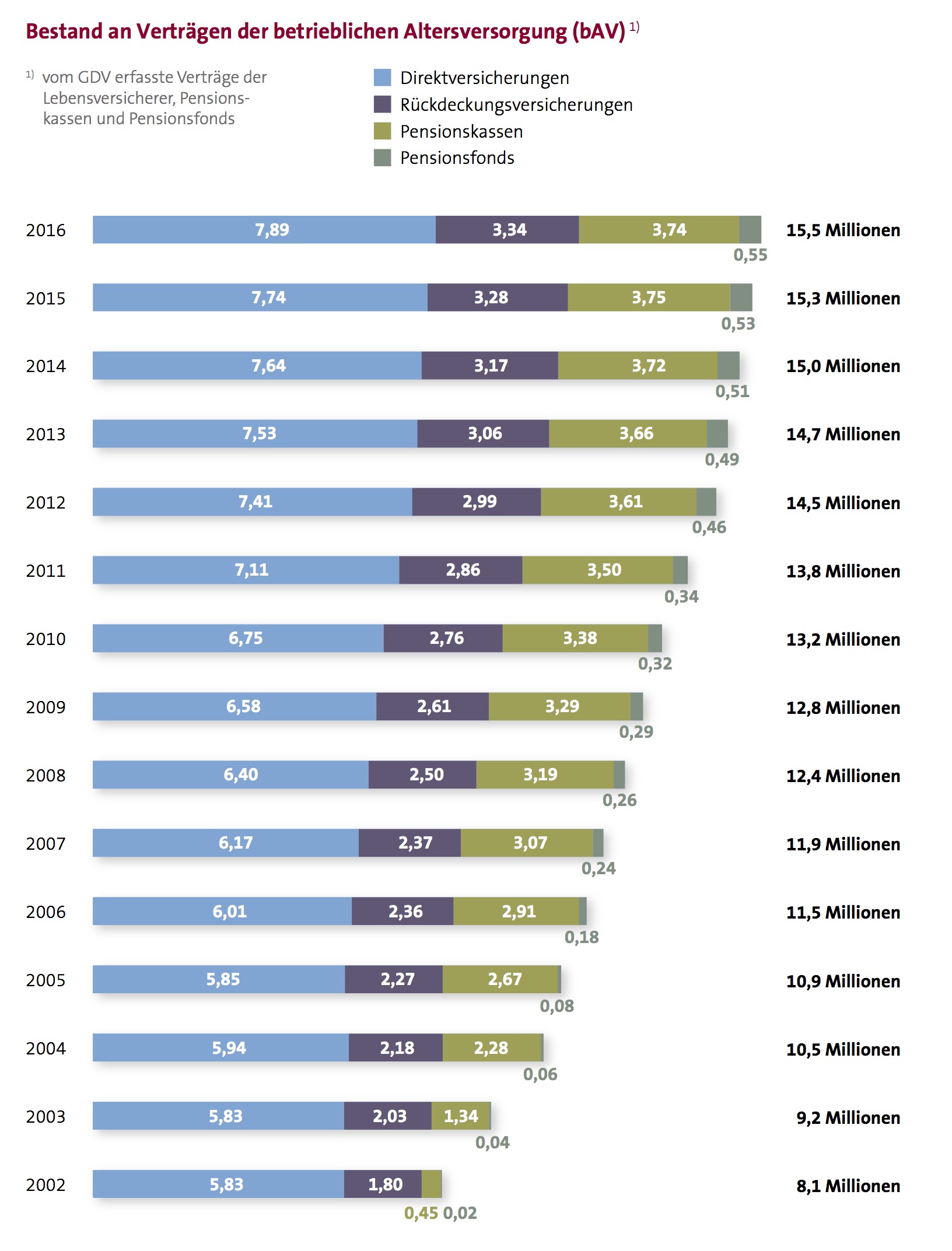

„Der erfolgreiche und nachhaltige Aufbau dieses Kapitalstocks ist die Grundlage einer generationengerechten Vorsorge“, kommentiert Peter Schwark, Mitglied der GDV-Geschäftsführung und zuständig für Altersvorsorge und Zukunftssicherung, die Zahlen. Ende 2016 bestanden 89,3 Millionen Verträge bei Lebensversicherern, Wettbewerbs-Pensionskassen und Pensionsfonds der Lebensversicherer. 15,5 Millionen dieser Verträge sind der bAV zuzurechnen (+ 1,4 Prozent), hierzu später mehr.

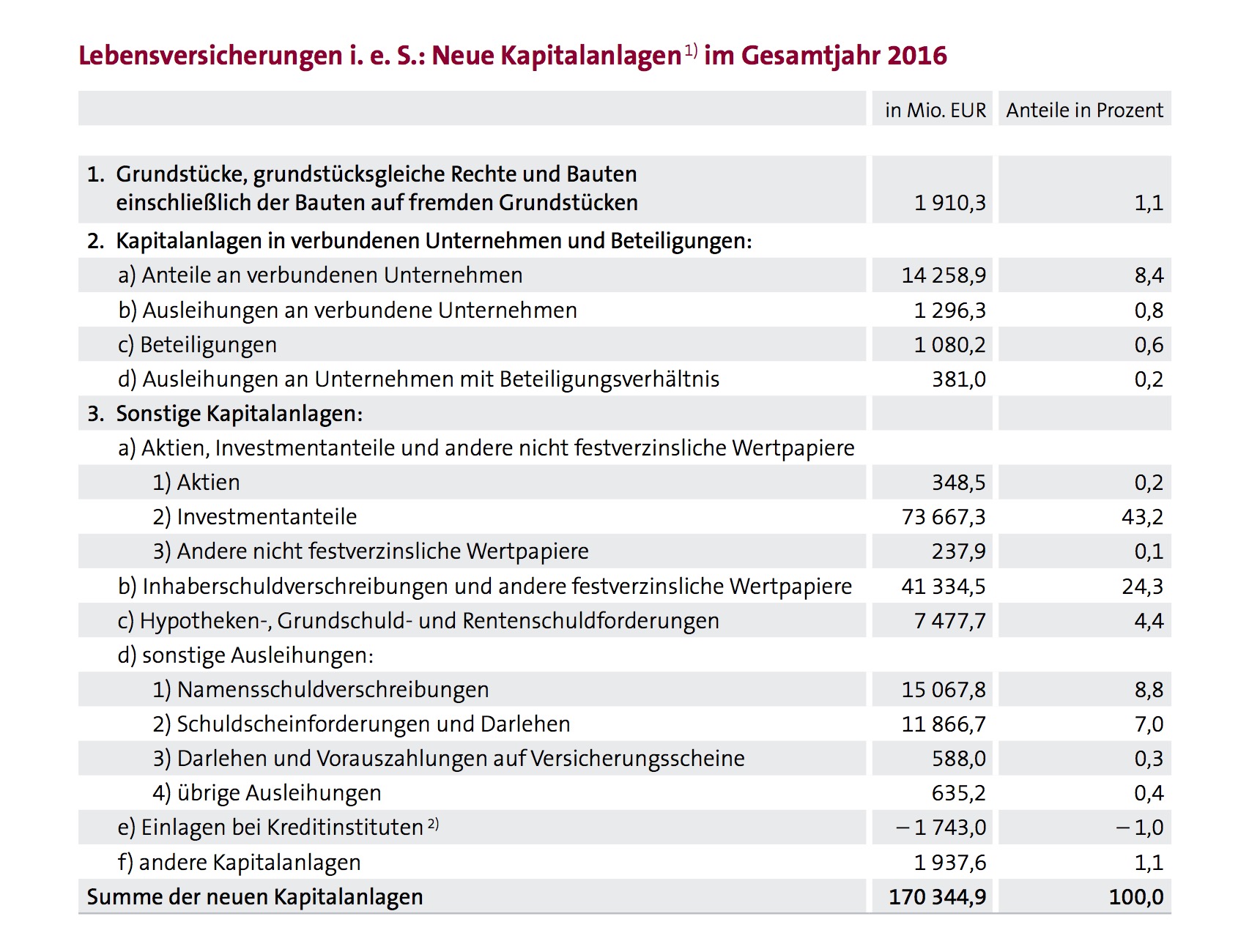

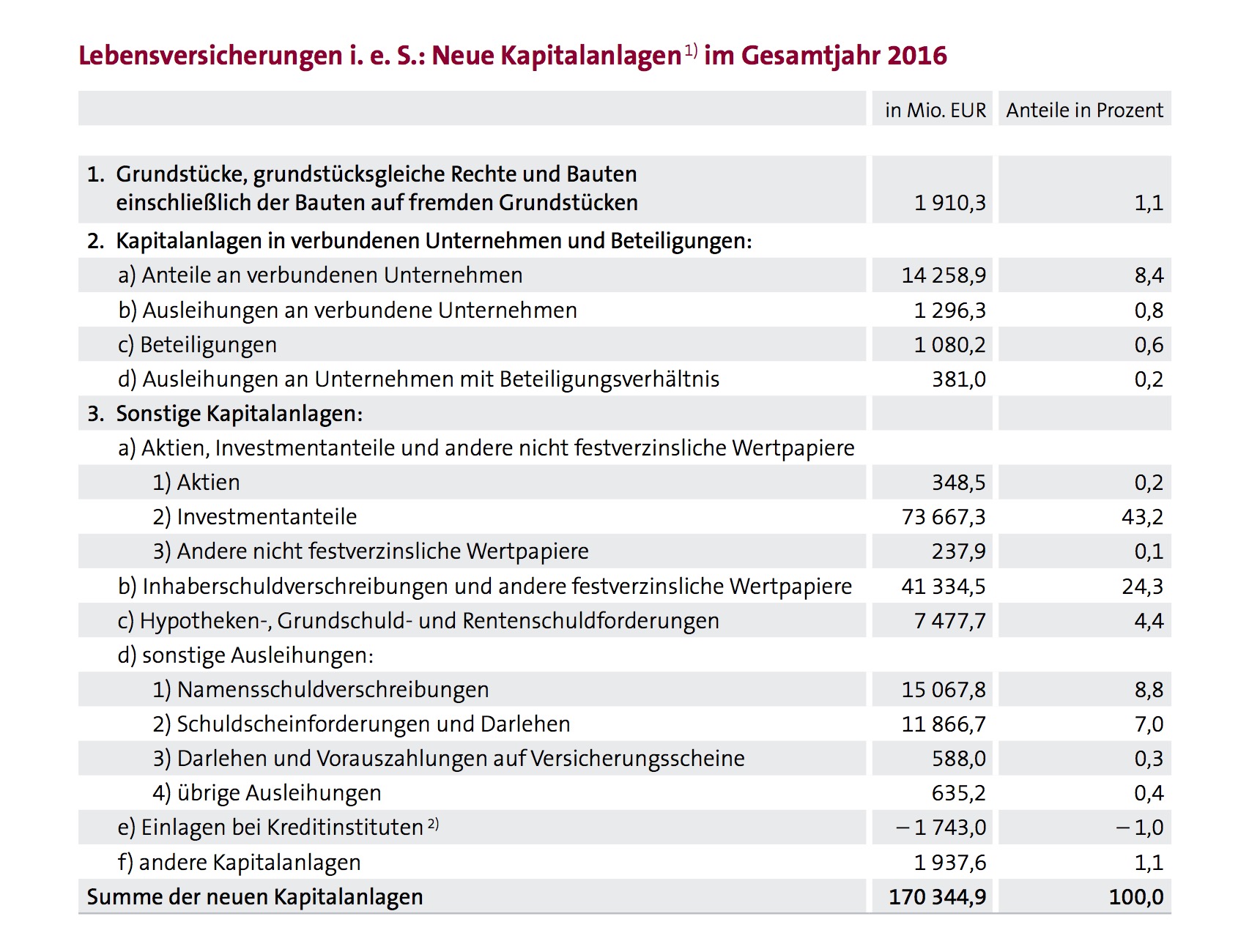

Die Beitragseinnahmen der Lebensversicherer, ihrer Pensionskassen und Pensionsfonds blieben 2016 auf sehr hohem Niveau: 90,8 Milliarden Euro. Für Neuanlagen standen im vergangenen Jahr brutto knapp 179 Milliarden Euro (2015: 156 Milliarden Euro) zur Verfügung. Das gesamte Neuanlage-Volumen stieg um 14,7 Prozent. Werte von Pensionsfonds konnten hierbei nicht berücksichtigt werden, weil der GDV nach eigenen Angaben keine Statistik zu Kapitalanlagen von Pensionsfonds führt.

Einen Blick auf die neuen Kapitalanlagen 2016 wirft folgender Screenshot aus der GDV-Statistik, wobei die 1,1 Prozent „andere Kapitalanlagen“ unter dem Punkt „sonstige Kapitalanlagen“ nicht näher aufgeschlüsselt werden konnten, weil dem GDV hierzu keine näheren Angaben vorliegen.

Quelle: GDV, „Die deutsche Lebensversicherung in Zahlen 2017“. Ohne Depotforderungen und Kapitalanlagen für Rechnung und Risiko von Inhabern von LV-Policen. Grafik zur Volldarstellung anklicken.

Die EbAV der Assekuranz

Die Pensionskassen und Pensionsfonds der Lebensversicherer fallen unter die EbAV-RL (Richtlinie 2003/4) und künftig unter die EbAV-II-RL (Richtlinie 2016/2341) und gelten damit als Einrichtungen der betrieblichen Altersversorgung (EbAV).

In der Statistik des GDV fließen auch 20 überbetriebliche Pensionskassen ein (Ara, Allianz, AL, Debeka, deutsche Steuerberater, Ergo, Generali, Gothaer, HDI, neue leben, Nürnberger, Pro bAV, Provinzial, R+V PK, R+V Pensionsversicherung, Signal-Iduna, S-Pension, Swiss Life, Verka PK und Verka VK). Weiter sind 16 Pensionsfonds Teil der Statistik – überwiegend Neugründungen von Versicherern (Allianz, Chemie, DEVK, Generali Pensor, LVM, PB, S-Pension, VIFA, AL, Deutscher, Ergo, HDI, Nürnberger, R+V, Swiss Life und WWK).

Zusammenhang von Verpflichtungen und Kapitalanlagen

Die ausgezahlten Leistungen der Lebensversicherer einschließlich ihrer EbAV stiegen um 7,1 Prozent auf 88,9 Milliarden Euro. Damit zahlten die LVU Tag für Tag im Jahr 2016 über 244 Millionen Euro an ihre Kunden aus. Der Gesamtbestand an Leistungsverpflichtungen ist um 27,4 Milliarden Euro auf insgesamt 953,9 Milliarden Euro zum Jahresende 2016 gewachsen.

Die Bewirtschaftung der Kapitalanlagen machte 2016 eine Ersparnisbildung für die Kunden überhaupt erst möglich: Obwohl die Lebensversicherer 1,0 Milliarden Euro mehr auszahlten, als sie an Beiträgen einnahmen, konnten dennoch die genannten 27,4 Milliarden Euro an Ersparnissen gebildet werden. Die Kapitaldeckung ist „die einzige Möglichkeit, die Ansprüche künftiger Rentnerinnen und Rentner vorzufinanzieren”, betont Schwark.

Durchschnittszins fiel von 3,64 auf 3,35 Prozent

2016 betrug die Nettoverzinsung der Kapitalanlagen 4,36 Prozent (2015: 4,52 Prozent). Sie errechnet sich als Bruttoerträge minus Aufwendungen (inklusive Abschreibungen) für die Kapitalanlagen im Verhältnis zum mittleren Kapitalanlagenbestand des Jahres. Für dieses – angesichts anhaltend niedriger Marktzinsen – verhältnismäßig hohe Resultat ist die verstärkte Auflösung von Bewertungsreserven verantwortlich. Dies zeigt ein Vergleich mit der laufenden Durchschnittsverzinsung: Sie betrug 3,35 Prozent 2016 (2015: 3,64 Prozent). Diese Kennzahl erfasst alle laufenden Erträge bzw. Aufwendungen aus Kapitalanlagen. Damit bleiben außerordentliche Erträge und Aufwendungen, etwa Gewinne aus dem Verkauf von Vermögensanlagen, Abschreibungen aufgrund von Kursverlusten sowie Sonderabschreibungen, unberücksichtigt.

Ergebnisse von LV-Pensionskassen und -fonds

In der bAV engagieren sich die Versicherer sich mittelbar in allen fünf Durchführungswegen – sei es direkt als Anbieter eines Durchführungswegs oder indirekt über die Rückdeckung von Versorgungszusagen. Zu den konkreten Ergebnissen bei Direktversicherungen, Wettbewerbs-Pensionskassen und eigenen Pensionsfonds äußert sich der Zahlenbericht der Lebensversicherer dezidiert. Verträge der bAV hielten demzufolge einen Anteil von 17,4 Prozent an allen Verträgen der Lebensversicherer, Pensionskassen und Pensionsfonds. Gemessen an den Bestandsbeiträgen lag der Anteil sogar bei 22,7 Prozent.

Direkt- und Rückdeckungsversicherungen auf Wachstumskurs

Der Bestand an Direktversicherungen erhöhte sich 2016 um 1,9 Prozent auf rund 7,9 Millionen Verträge. Der laufende Beitrag für ein Jahr erreichte 7,3 Milliarden Euro (2015: 7,1 Milliarden Euro). Seit 1974 ist die versicherte Summe von 7,1 Milliarden Euro auf 219 Milliarden Euro angestiegen.

Auch bei der Rückdeckung – etwa von Direktzusagen oder U-Kassen – sind die Lebensversicherer präsent: Zum Jahresende 2016 bestanden 3,3 Millionen Stück Rückdeckungsversicherungen mit einer versicherten Summe bzw. kapitalisierten Jahresrente von 120,5 Milliarden Euro (2015: 120,3 Milliarden Euro) und einem laufenden Beitrag für ein Jahr in Höhe von praktisch unverändert 4,5 Milliarden Euro.

Bestände der Pensionskassen und -fonds im Bereich des GDV

Seit 2002 engagieren sich die Lebensversicherer stark bei den Pensionskassen und -fonds. 2016 haben 111.000 Personen (2015: 133.000; minus 16,7 Prozent) begonnen, mit Hilfe von Pensionskassen und -fonds für ihr Alter vorzusorgen. Das Gros – 92.000 – entfiel dabei auf die Pensionskassen. Der Gesamtbestand an Pensionskassenverträgen verringerte sich leicht auf 3,7 Millionen (minus 0,4 Prozent) mit einer Versicherungssumme bzw. kapitalisierten Jahresrente in Höhe von 67,6 Milliarden Euro (minus 0,6 Prozent). Der laufende Beitrag für ein Jahr zum 31. Dezember 2016 belief sich auf 2,6 Milliarden Euro (minus 2,5 Prozent). Von diesem Bestand entfiel der ganz überwiegende Teil – 97,3 Prozent – auf Verträge, die sich in der Anwartschaftsphase befinden. Die gebuchten Bruttobeiträge der Pensionskassen verringerten sich auf 2,7 Milliarden Euro (minus 3,5 Prozent). Diesen Rückgang ließ der GDV unkommentiert.

Der Bestand an Kapitalanlagen der Wettbewerbs-Pensionskassen stieg von 37,5 Milliarden Euro zum Ende 2015 auf 40,9 Milliarden Euro Ende 2016 (+ 9,1 Prozent). Der Anstieg liegt im Trend aller Pensionskassen, deren Deckungsmittel laut Schwind 2015 von rund 143,3 Milliarden Euro 2014 auf rund 152,2 Milliarden Euro angestiegen waren (+6,2 Prozent). Hinzu kommen noch 1,4 Milliarden Euro an Kapitalanlagen für Rechnung und Risiko von Inhabern von Pensionskassenpolicen. Die Brutto-Neuanlage verringerte sich geringfügig auf 8,2 Milliarden Euro (minus 2,0 Prozent). Die vergleichsweise jungen Pensionskassen – viele wurden im Jahr 2002 gegründet oder geöffnet – zahlten 2016 naturgemäß nur relativ geringe Leistungen aus: 935 Millionen Euro (plus 15,5 Prozent). Mit 237 Millionen Euro wurden rund 25 Prozent der gesamten ausgezahlten Leistungen als Rentenbeträge erbracht.

Der gesamte Neuzugang bei den Pensionsfonds belief sich 2016 auf knapp 19.000 gesicherte Personen. Der laufende Beitrag für ein Jahr aus diesem Neuzugang erreichte nur 13,6 Millionen Euro (plus 30,1 Prozent), der Einmalbeitrag jedoch 1,22 Milliarden Euro (2015: 1,7 Milliarden Euro; minus 28 Prozent). Für den Bestand ergab sich zum Jahresende eine Zahl von rund 546.500 Personen (plus 2,8 Prozent). Die gebuchten Brutto-Beiträge beliefen sich im gleichen Zeitraum auf 1,368 Milliarden Euro (Vorjahr: 1,836 Milliarden Euro; minus 25,5 Prozent) und die ausgezahlten Leistungen auf 320 Millionen Euro (Vorjahr: 247 Millionen; plus 29,3 Prozent). Zum Ergebnis der Kapitalanlagen „seiner“ Pensionsfonds sagt das GDV in dem Jahrbuch nichts.

Zum Vergleich alle Pensionsfonds: Nach der Statistik von Joachim Schwind verzeichnete der jüngste und weiterhin kleinste Durchführungsweg 2015 insgesamt mit 6,2 Prozent gegenüber 2014 das stärkste Wachstum. Die Deckungsmittel erreichten Ende 2015 nun 32,6 Milliarden Euro, entsprechend einem Anteil von rund 5,7 Prozent an den gesamten Deckungsmitteln der bAV. Rund 603.000 Anwärter (Vorjahr: 581.000 Anwärter) und rund 293.000 Rentner (Vorjahr: 291.000 Rentner) sind Ende 2015 Versorgungsberechtigte im Durchführungsweg Pensionsfonds.

Zusammenhang von Verpflichtungen und Kapitalanlagen

Die ausgezahlten Leistungen der Lebensversicherer einschließlich ihrer EbAV stiegen um 7,1 Prozent auf 88,9 Milliarden Euro. Damit zahlten die LVU Tag für Tag im Jahr 2016 über 244 Millionen Euro an ihre Kunden aus. Der Gesamtbestand an Leistungsverpflichtungen ist um 27,4 Milliarden Euro auf insgesamt 953,9 Milliarden Euro zum Jahresende 2016 gewachsen.

Die Bewirtschaftung der Kapitalanlagen machte 2016 eine Ersparnisbildung für die Kunden überhaupt erst möglich: Obwohl die Lebensversicherer 1,0 Milliarden Euro mehr auszahlten, als sie an Beiträgen einnahmen, konnten dennoch die genannten 27,4 Milliarden Euro an Ersparnissen gebildet werden. Die Kapitaldeckung ist „die einzige Möglichkeit, die Ansprüche künftiger Rentnerinnen und Rentner vorzufinanzieren”, betont Schwark.

Durchschnittszins fiel von 3,64 auf 3,35 Prozent

2016 betrug die Nettoverzinsung der Kapitalanlagen 4,36 Prozent (2015: 4,52 Prozent). Sie errechnet sich als Bruttoerträge minus Aufwendungen (inklusive Abschreibungen) für die Kapitalanlagen im Verhältnis zum mittleren Kapitalanlagenbestand des Jahres. Für dieses – angesichts anhaltend niedriger Marktzinsen – verhältnismäßig hohe Resultat ist die verstärkte Auflösung von Bewertungsreserven verantwortlich. Dies zeigt ein Vergleich mit der laufenden Durchschnittsverzinsung: Sie betrug 3,35 Prozent 2016 (2015: 3,64 Prozent). Diese Kennzahl erfasst alle laufenden Erträge bzw. Aufwendungen aus Kapitalanlagen. Damit bleiben außerordentliche Erträge und Aufwendungen, etwa Gewinne aus dem Verkauf von Vermögensanlagen, Abschreibungen aufgrund von Kursverlusten sowie Sonderabschreibungen, unberücksichtigt.

Ergebnisse von LV-Pensionskassen und -fonds

In der bAV engagieren sich die Versicherer sich mittelbar in allen fünf Durchführungswegen – sei es direkt als Anbieter eines Durchführungswegs oder indirekt über die Rückdeckung von Versorgungszusagen. Zu den konkreten Ergebnissen bei Direktversicherungen, Wettbewerbs-Pensionskassen und eigenen Pensionsfonds äußert sich der Zahlenbericht der Lebensversicherer dezidiert. Verträge der bAV hielten demzufolge einen Anteil von 17,4 Prozent an allen Verträgen der Lebensversicherer, Pensionskassen und Pensionsfonds. Gemessen an den Bestandsbeiträgen lag der Anteil sogar bei 22,7 Prozent.

Direkt- und Rückdeckungsversicherungen auf Wachstumskurs

Der Bestand an Direktversicherungen erhöhte sich 2016 um 1,9 Prozent auf rund 7,9 Millionen Verträge. Der laufende Beitrag für ein Jahr erreichte 7,3 Milliarden Euro (2015: 7,1 Milliarden Euro). Seit 1974 ist die versicherte Summe von 7,1 Milliarden Euro auf 219 Milliarden Euro angestiegen.

Auch bei der Rückdeckung – etwa von Direktzusagen oder U-Kassen – sind die Lebensversicherer präsent: Zum Jahresende 2016 bestanden 3,3 Millionen Stück Rückdeckungsversicherungen mit einer versicherten Summe bzw. kapitalisierten Jahresrente von 120,5 Milliarden Euro (2015: 120,3 Milliarden Euro) und einem laufenden Beitrag für ein Jahr in Höhe von praktisch unverändert 4,5 Milliarden Euro.

Bestände der Pensionskassen und -fonds im Bereich des GDV

Seit 2002 engagieren sich die Lebensversicherer stark bei den Pensionskassen und -fonds. 2016 haben 111.000 Personen (2015: 133.000; minus 16,7 Prozent) begonnen, mit Hilfe von Pensionskassen und -fonds für ihr Alter vorzusorgen. Das Gros – 92.000 – entfiel dabei auf die Pensionskassen. Der Gesamtbestand an Pensionskassenverträgen verringerte sich leicht auf 3,7 Millionen (minus 0,4 Prozent) mit einer Versicherungssumme bzw. kapitalisierten Jahresrente in Höhe von 67,6 Milliarden Euro (minus 0,6 Prozent). Der laufende Beitrag für ein Jahr zum 31. Dezember 2016 belief sich auf 2,6 Milliarden Euro (minus 2,5 Prozent). Von diesem Bestand entfiel der ganz überwiegende Teil – 97,3 Prozent – auf Verträge, die sich in der Anwartschaftsphase befinden. Die gebuchten Bruttobeiträge der Pensionskassen verringerten sich auf 2,7 Milliarden Euro (minus 3,5 Prozent). Diesen Rückgang ließ der GDV unkommentiert.

Der Bestand an Kapitalanlagen der Wettbewerbs-Pensionskassen stieg von 37,5 Milliarden Euro zum Ende 2015 auf 40,9 Milliarden Euro Ende 2016 (+ 9,1 Prozent). Der Anstieg liegt im Trend aller Pensionskassen, deren Deckungsmittel laut Schwind 2015 von rund 143,3 Milliarden Euro 2014 auf rund 152,2 Milliarden Euro angestiegen waren (+6,2 Prozent). Hinzu kommen noch 1,4 Milliarden Euro an Kapitalanlagen für Rechnung und Risiko von Inhabern von Pensionskassenpolicen. Die Brutto-Neuanlage verringerte sich geringfügig auf 8,2 Milliarden Euro (minus 2,0 Prozent). Die vergleichsweise jungen Pensionskassen – viele wurden im Jahr 2002 gegründet oder geöffnet – zahlten 2016 naturgemäß nur relativ geringe Leistungen aus: 935 Millionen Euro (plus 15,5 Prozent). Mit 237 Millionen Euro wurden rund 25 Prozent der gesamten ausgezahlten Leistungen als Rentenbeträge erbracht.

Der gesamte Neuzugang bei den Pensionsfonds belief sich 2016 auf knapp 19.000 gesicherte Personen. Der laufende Beitrag für ein Jahr aus diesem Neuzugang erreichte nur 13,6 Millionen Euro (plus 30,1 Prozent), der Einmalbeitrag jedoch 1,22 Milliarden Euro (2015: 1,7 Milliarden Euro; minus 28 Prozent). Für den Bestand ergab sich zum Jahresende eine Zahl von rund 546.500 Personen (plus 2,8 Prozent). Die gebuchten Brutto-Beiträge beliefen sich im gleichen Zeitraum auf 1,368 Milliarden Euro (Vorjahr: 1,836 Milliarden Euro; minus 25,5 Prozent) und die ausgezahlten Leistungen auf 320 Millionen Euro (Vorjahr: 247 Millionen; plus 29,3 Prozent). Zum Ergebnis der Kapitalanlagen „seiner“ Pensionsfonds sagt das GDV in dem Jahrbuch nichts.

Zum Vergleich alle Pensionsfonds: Nach der Statistik von Joachim Schwind verzeichnete der jüngste und weiterhin kleinste Durchführungsweg 2015 insgesamt mit 6,2 Prozent gegenüber 2014 das stärkste Wachstum. Die Deckungsmittel erreichten Ende 2015 nun 32,6 Milliarden Euro, entsprechend einem Anteil von rund 5,7 Prozent an den gesamten Deckungsmitteln der bAV. Rund 603.000 Anwärter (Vorjahr: 581.000 Anwärter) und rund 293.000 Rentner (Vorjahr: 291.000 Rentner) sind Ende 2015 Versorgungsberechtigte im Durchführungsweg Pensionsfonds.

Quelle:

http://www.lbav.de/gdv-datenwerk/

Gefällt mir:

Gefällt mir Wird geladen …

Empfehlenswert und kostenfrei – Eine App rund um die Themen

Empfehlenswert und kostenfrei – Eine App rund um die Themen