Aufpassen, wo man hintritt, schadet nie

Berufsunfähigkeit-Absicherung bei Unfallinvalidität —>Film ab: auf Link tippen

–> http://blog.bav-versorgung.de/aufpassen-wo-man-hintritt-schadet-nie/

Das Betriebsrentenstärkungsgesetz (BRSG), in Kraft seit 2018 und durch BRSG II ab 2026 erweitert, ist ein deutsches Reformpaket zur Förderung der betrieblichen Altersvorsorge (bAV). Es zielt darauf ab, die Verbreitung der Betriebsrente, besonders für Geringverdiener und in kleinen Unternehmen, durch steuerliche Anreize, verpflichtende Arbeitgeberzuschüsse (15% bei Entgeltumwandlung) und das sogenannte Sozialpartnermodell zu erhöhen

Aufpassen, wo man hintritt, schadet nie

Berufsunfähigkeit-Absicherung bei Unfallinvalidität —>Film ab: auf Link tippen

–> http://blog.bav-versorgung.de/aufpassen-wo-man-hintritt-schadet-nie/

Wer in der betrieblichen Altersversorgung beraten möchte, braucht ein sehr umfangreiches Fachwissen.

Neben der Produktlandschaft in der klassischen Altersversorgung und einem umfangreichen Fachwissen in den Durchführungswegen

sind auch die Rechtskreise „Arbeitsrecht, Steuerrecht, Sozialversicherungsrecht, Versicherungsvertragsrecht sowie Versicherungsaufsichtsrecht wichtig.

Gerade in der Sozialversicherung – insbesondere in der gesetzlichen Rentenversicherung – sollte jeder Berater das Knowhow besitzen.

Ein umfangreiches Fachwissen in der gesetzlichen Rentenversicherung erhält der Berater durch die Fortbildung zum „Rentenberater“. Die Fortbildung wird innerhalb von 3 Monaten abgeschlossen, wobei der Präsenz-Unterricht ca. 3 Wochen umfasst.

Am Ende der Fortbildung erfolgt eine Sachkundeprüfung. Dies ist eine der Voraussetzungen, damit eine Tätigkeit zum Rentenberater zum späteren Zeitpunkt ggf. erfolgen kann.

Auch ohne das Tätigkeitsziel „Rentenberater nach RDG“ ist das Fachwissen eigentlich für jeden Berater dringend zu empfehlen, wenn es sich um die Themen:

geht.

Wie wichtig die aus- und Fortbildung in diesem Feld ist, wird deutlich, wenn man berücksichtigt, dass diese Fortbildung zum Beispiel in Baden-Württemberg durch den ESF (Europäischen Sozialfonds www.esf-bw.de ) unterstützt wird.

Mit dem Besuch dieses Lehrgangs und dem erfolgreichen Ablegen der Prüfung wird die theoretische Sachkunde zur Registrierung als Rentenberater erbracht.

| 1. Präsenzwoche, München (Oberhaching) | 04.02. -09.02.2019 |

| 2. Präsenzwoche, Stuttgart | 11.03. – 16.03.2019 |

| 3. Präsenzwoche, Stuttgart | 08.04. – 13.04.2019 |

| Seminartag, München (Oberhaching) | 14.05.2019 |

| Mdl. Prüfung, München (Oberhaching) | 15.05.2019 |

Das Musterland Baden-Württemberg zeigt hier Flagge und hat erkannt, wie wichtig die Bildung ist.

Einzelheiten über den Rentenberater erfahren Sie auf den Internetseiten von:

DMA: https://www.deutsche-makler-akademie.de/products/item/5056

Campus-Instiut: https://www.campus-institut.de/lehrgang/rentenberater/ziele/

Alumni-Treffen der Absolventen „Betriebswirt für betriebliche Altersversorgung“ (FH)

Alumni-Treffen bAV in München – verbunden mit Seminar im Campus-Institut am Mittwoch, 26.9.2018

Mit folgendem Programm:

Zitat:

„5 mal 5 bAV

Unter dem Motto „5 mal 5 bAV“ ist es uns wieder für den Herbst gelungen erstklassige Spezialisten zu aktuellen und wichtigen Themen zu gewinnen.

Es erwarten Sie umfangreiche Fachvorträge zu rechtlichen und gesetzlichen Veränderungen und Diskussionen zur bAV. Das haben wir für Sie geplant:

Ab 09:00 Uhr:

Get-Together

10:00 Uhr:

Begrüßung durch Dr. Henriette Meissner und Ulrike Hanisch

10:15 – 10:45 Uhr:

Der Blick des Steuerberaters auf das BRSG – worauf ich als Berater/Vermittler achten muss

Referent: Stefan Neumer, Betriebswirt bAV (FH), Rentenberater für bAV, cert.-corporate-penison-advisor, Lehrbeauftragter für bAV und Dozent bei DATEV/DSO, GF Consulio Pension GmbH, München

10:45 – 11:15 Uhr:

Vom Versicherungsmakler zum Versicherungsberater: Ein Erfahrungsbericht

Referent: Alexander Schrehardt, Betriebswirt bAV (FH), Versicherungsberater nach § 34e GewO, Geschäftsführer, Consilium Beratungsgesellschaft für betriebliche Altersversorgung mbH, Höchstadt/Aisch

11:15 – 11:30 Uhr:

Kaffeepause

11:30 – 12:30 Uhr:

Informationspflichten des Arbeitgebers aus Sicht der Rechtsprechung

Referent: Frank Wörner, Rechtsanwalt, Fachanwalt für Steuerrecht, Fachautor, Stuttgarter Vorsorge-Management GmbH, Stuttgart

12:30 – 13:15 Uhr:

Mittagessen

13:15 – 14:30 Uhr:

Flexirente – viele Vorteile bei richtiger Anwendung

Referent: Wolfgang Wehowsky, Rentenexperte, Fachdozent, Buchautor („Der Rentenberater“), Weingarten

14:30 – 14:45 Uhr

Kaffeepause

14:45 – 15:30 Uhr

Neues aus der bAV

Referentin: Dr. Henriette Meissner, Geschäftsführerin Stuttgarter Vorsorge-Management GmbH, Stuttgart

Die Moderation des Workshops übernimmt Dr. Henriette Meissner.

Für die Verpflegung während des Tages ist selbstverständlich gesorgt. Dresscode ist Business casual.“

Link–> https://www.campus-institut.de/seminare/praesenzseminare/5-mal-5-bav/

Die Veranstaltung wird sicher wieder sehr interessant.

Wie viele Betriebswirte für betriebliche Altersversorgung (FH) gibt es?

Insgesamt haben in den letzten 13 Jahren rund 410 Personen den Abschluss erreicht.

Bei bundesweit etwa 3,5 Mio. Arbeitgebern besteht eine hohe Nachfrage nach diesen Spezialisten in der betrieblichen Altersversorgung.

Was ist ein Alumni-Netzwerk?

Ein Alumni-Netzwerk ist ein Verband von Alumni, ursprünglich von ehemaligen Hochschulstudenten. Mittlerweile sind viele Unternehmen weltweit dazu übergegangen, ebenfalls Alumni-Netzwerke zu unterhalten. Dies ist unter anderem auf den Wandel der Definition von Alumni zurückzuführen.

Heute bezieht sich der Begriff mehr auf die Menschen, die einen gewissen Teil ihres Lebens bei einem Unternehmen, einer Schule oder einer Hochschule verbracht und dort weitere Stufen der eigenen Weiterbildung erreicht haben. Auszubildende, Studierende, aktive und ehemalige Mitarbeiter gehören zur Zielgruppe für Alumni-Netzwerke.

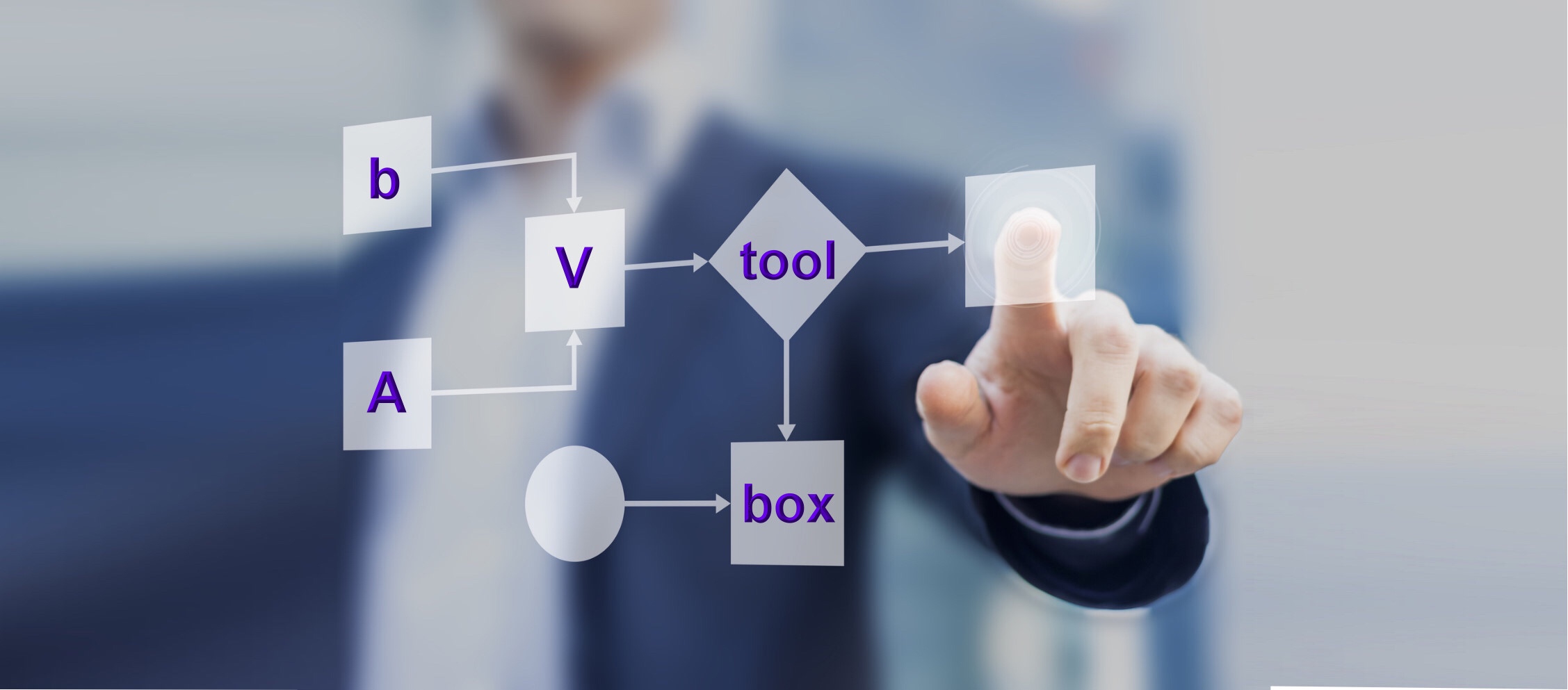

In vielen unterschiedlichen Bereichen in der betrieblichen Altersversorgung sind Berechnungstools und auch workflow-Programme sinnvoll.

Die bAV-toolbox.de bietet bereits in der Standard-Version einige Programme an, die man ansonsten nicht im Internet findet. Ebenso gibt es ein Linkverzeichnis mit Links zu verschiedenen Programmen.

Für den Anwender in der betrieblichen Altersversorgung unverzichtbar.

Beantragt wird der kostenfreie Zugang zur Standard-Version durch Zusendung des ausgefüllten Blatts, das im bAV-Leitfaden vorhanden ist. Zugang zur Standardversion erhalten alle Erwerber des bAV-Leitfaden.de ca. 15 Tage nach Auslieferung.

Derzeit entstehen weitere Berechnungstools, damit beispielsweise die Personalabteilung bei Personalveränderungen (Einstellung, Beförderung, Beendigung des Arbeitsverhältnisses) oder auch bei Veränderung der persönlichen Verhältnisse des Arbeitnehmers (z. B. Umstellung Arbeitsvertrag, Privatinsolvenz) alle wichtigen Prozesse beachtet, die auf die betriebliche Altersversorgung einwirken.

#Berechnungstool #Arbeitgeber-Abgaben:

Mit diesem Programm können Sie als Arbeitgeber die AG-Abgaben berechnen, die Ihnen zusätzlich neben dem Bruttolohn entstehen.

Als Berechnungsgrundlage benötigen Sie

– Jahresbruttoverdienste

– Sozialversicherungsabgaben

– Jahresbeitrag Berufsgenossenschaft

– Umlage 1 (bis zu 30 Arbeitnehmer)

– Umlage 2

– Insolvenzgeldumalge

https://www.bav-experte.de/bav-ag-tipp/arbeitgeber-abgaben.html

Weitere Berechnungstools für die betriebliche Altersversorgung gibt es in der bAV-Toolbox.de

Zugang zur Standard-Toolbox gibt es als Zugabe zum bAV-Leitfaden.de (15 Tage nach Erhalt des bAV-Leitfaden)

Der bAV-Leitfaden.de besteht aus einer Loseblattsammlung (derzeit 250 Seiten).

Der bAV/Leitfaden.de ist ein betriebswirtschaftlicher Leitfaden über die betriebliche Altersversorgung für:

Bestell-Link:

http://www.bav-leitfaden.de/content/bestellung/

Die #Arbeitslosenquote befindet sich auf einem Rekordtief und sinkt weiter.

Selbst für 50Plus-Arbeitssuchende wird es derzeit immer einfacher, eine neue Tätigkeit zu finden.

Zeiten, in denen man mit 55 zum alten Eisen zählte, sind vorbei. Aufgrund der Vollbeschäftigung ist der Bewerbermarkt für Arbeitgeber immer schwieriger.

Zusätzlich sehen viele Arbeitgeber inzwischen, dass ältere Arbeitnehmer auch einen hohen Erfahrungswert haben.

Zwar ist derzeit oft noch eine Befristung in den Arbeitsverträgen, allerdings mit abnehmender Tendenz.

Gründe für Befristungen sind in erster Linie die Risiken auf Unternehmensseite. Beispiele:

Da jedoch die Arbeitslosenquote immer geringer ist, sind Arbeitgeber zu einem unbefristeten Beschäftigungsverhältnis bereit.

Letztendlich kann ein Arbeitnehmer auch mit einer regulären Probezeit von bis zu 6 Monaten eingestellt werden.

Für Arbeitgeber ist inzwischen nicht nur der Fachkräftemarkt leergefegt, sondern auch gute zuverlässige ungelernte Arbeitnehmer entwickeln sich zur „Mangelware“.

Dies wird sich auch in den kommenden 20-30 Jahren nicht ändern.

Im Gegenteil:

Bei einer Anzahl von 44,9 Mio. Erwerbstätigen, die momentan noch ansteigt, werden in den kommenden 30 Jahren nur noch rund 32 Mio. Erwerbstätige zur Verfügung stehen.

Grund ist der demographische Wandel in allen Industrieländern. Eine Geburtenrate von 1,5 Kindern pro Frau führt dazu, dass wir in 25 Jahren auch weniger Arbeitnehmer erhalten, als bisherige Arbeitnehmer in Rente gehen. Diese niedrige Geburtenrate besteht schon seit einiger Zeit.

Die geburtenstarken Jahrgänge 1955-1970 werden in den kommenden Jahren in Rente gehen.

Für Arbeitgeber ein hoher Erfahrungsverlust und eine schwierige Situation, wenn der Arbeitsmarkt leer gefegt ist.

Das Anwerben der Arbeitgeber von neue Arbeitnehmern wird immer schwieriger.

Auch die Digitalisierung ist alleine kein Ausweg, denn in vielen Arbeitsbereichen kann dies nur eine Ergänzung sein und führt letztendlich dazu, dass im Fachkräftebereich (z.B. IT) die Findung von Arbeitnehmern noch schwieriger wird.

Arbeitgeber müssen aufgrund dieser Situation neue Wege gehen, um weiter erfolgreich zu sein.

Thema

Befristung:

Ein Bewerber hat bereits heute die Wahl, bei welchem Arbeitgeber er arbeiten möchte (je nach Region, Qualifikation und Gesundheitszustand).

Hierbei spielt – insbesondere bei Bewerbern ab 50 – nicht nur der Bruttoverdienst eine Rolle. Eine Befristung auf 1 oder 2 Jahre ist gerade bei diesen Bewerbern ein Abwahlkriterium. Letztendlich führt keine Befristung bei einer späteren Kündigung lediglich zu einer geringen Abfindungszahlung, wenn der Arbeitnehmer nicht weiter beschäftigt werden kann (1-2 Monatsgehältern).

Digitalisierung / digitale Transformation

Erfolgreiche und innovative Unternehmen werden hier nach Lösungsansätzen suchen und dies nicht nur durch Unternehmensberater und den Chef oder der Entwicklungsabteilung, sondern auch durch Ideenbörse bei den Mitarbeitern. Gerade hier schlummert ein enormes Potenzial.

Nicht nur das Nettogehalt ist für den Arbeitnehmer entscheidend.

Andere Maßnahmen sind bei der Mitarbeiterfindung durchaus wichtig. Beispiele:

Nicht jeder Betrieb ist in der Lage, alle Förderungen anzubieten.

Allerdings gibt es eine Reihe von Möglichkeiten.

Eine interessante Seite zu den Themen

Internetlink:

Kantinenangebot

Nicht zu unterschätzen ist auch das Angebot einer Kantine. So gibt es bereits Unternehmen, die bei einer Betriebsgröße von 50 Mitarbeitern eine Kantine eröffnen und ihr Angebot auch betriebsfremden Arbeitnehmern zur Verfügung stellen.

Bei Kleinbetrieben sind Kooperationen mit nahegelegenen anderen Betrieben durchaus auch einmal zu prüfen; ebenso auch, dass sich Betriebe hier zusammenschließen.

Gesundes Essen führt letztendlich auch zu weniger Ausfallzeiten.

Kinderbetreuung

Größere Firmen bieten immer öfter eine Kinderbetreuung an oder sorgen zumindest durch Unterstützungsmaßnahmen für die Betreuung von Kindern.

So baut beispielsweise die Firma TRUMPF GmbH + Co. KG

in Ditzingen einen Kindergarten für die Kinder der Mitarbeiter. Das Angebot steht auch anderen Kindern offen.

Für Mitarbeiter von Kleinbetrieben in der Nachbarschaft ist dies sicherlich auch interessant. Personalabteilungen dieser Kleinbetriebe sollten diese Chance aktiv nutzen und betroffene Mitarbeiter mit Kleinkindern darauf hinweisen.

Durch das Bildungszeitgesetz haben Arbeitnehmer in den meisten Bundesländern Anspruch auf bezahlte Freistellung für den Bildungsurlaub.

Wenn der Arbeitgeber entsprechende Fortbildungen anbietet, dann wird das Arbeitgeberangebot darauf angerechnet.

Eine Reihe von Themen kann für den Arbeitnehmer zu einer Belastung im Alltag führen, wenn er nicht eine entsprechende Vorbildung hat. Dies kann dann zu Ausfallzeiten führen oder auch zusätzlich eine Belastung der Personalabteilung sein.

Beispiele von Mitarbeiterseminaren:

Zu vielen Themen gibt es natürlich auch Fachliteratur – z.B.

www.notfallordner-Vorsorgeordner.de

allerdings sind Seminare hierzu erlebnisreicher.

Wer sich als Arbeitgeber aktiv einbringt, sorgt auch beim Mitarbeiter für ein langfristiges Bindungsinstrument. Der Mitarbeiter sieht, dass der Chef bzw das Unternehmen sich für die Arbeitnehmer engagiert.

Dankschreiben an die Mitarbeiter

Neben Betriebsfeiern, „Tag der offenen Tür“ werden inzwischen auch die Familien verstärkt berücksichtigt.

Ebenso werden Geburtsbriefe an Mitarbeiter und Ehepartner – mind. zum runden Geburtstag genutzt.

Einige Betriebe schreiben auch regelmäßig die Familie an Weihnachten an und bedanken sich auch beim Partner für den Einsatz des Arbeitnehmers.

Hierbei werden dann auch die Vorteile des Arbeitnehmers durch die Betriebszugehörigkeit aufgezeigt.

Beispielsweise wird der aufgewendete Betrag für die betriebliche Versorgung genannt.

Hierbei ist jedoch die Datenschutzgrundverordnung zu beachten.

Das Spielfeld Mitarbeiterleistungen wird in den kommenden Jahren von entscheidender Bedeutung sein und für Betriebe immer wichtiger werden.

Das Produktivkapital „Mensch“ wird in den kommenden Jahren ein Nadelöhr; selbst dann, wenn sich die Wirtschaft abflachen würde.

Werner Hoffmann

1.Vorsitzender Forum-55plus.de

Betriebswirt für betriebliche Altersversorgung (FH)

Generationenberater (FH)

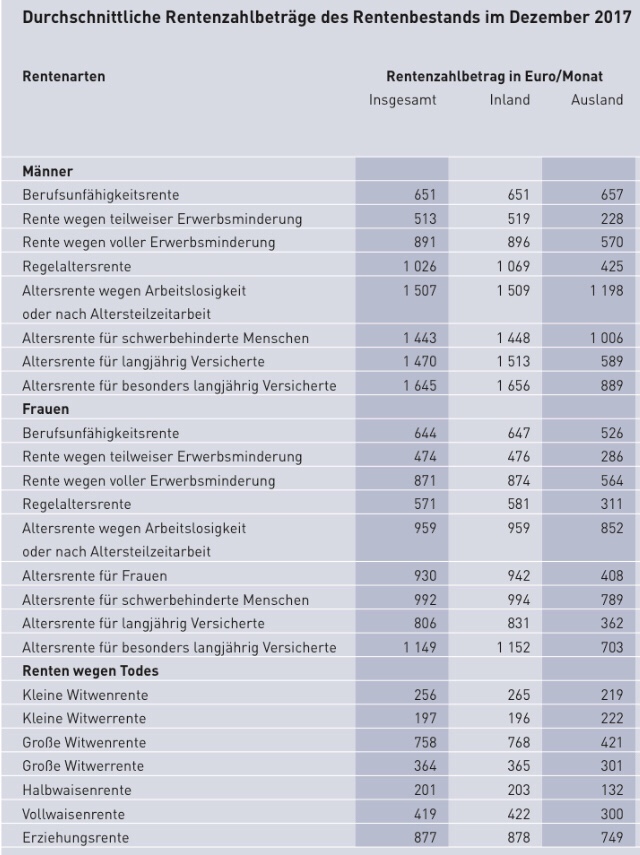

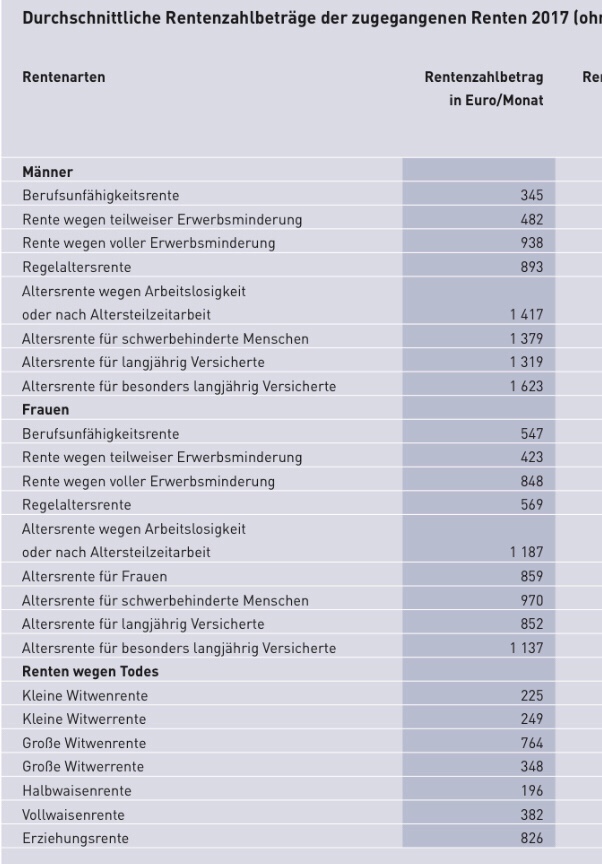

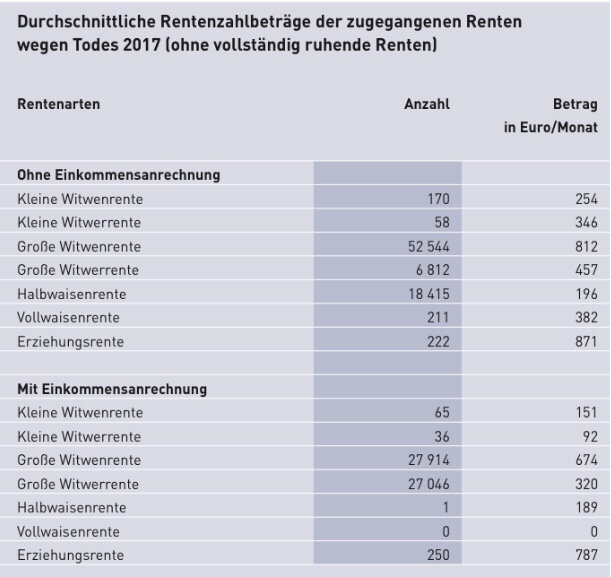

Auszug #Renten #Deutsche #Rentenversicherung 2017

Die Renten sind Brutto. Mindestens die Krankenversicherung muss noch abgezogen werden. Und ab und zu auch noch Steuern.

Anzumerken ist auch, dass Rentner neben der gesetzlichen Rente auch andere Einkünfte haben (z.B.: neben Altersrente eine Witwenrente oder betriebliche Altersversorgung, private Rentenversicherung, Rüruprente, Riesterrente, Mieteinkünfte, Dividenden aus Aktien, Zinsen aus Geldanlagen).

Grundsicherung erhalten in Deutschland lediglich 3,6%. Dies liegt daran, dass bei der Berechnung der Grundsicherung auch andere Einkünfte berücksichtigt werden.

Insoweit ist es zwar richtig, dass viele Rentner (jeder 2.Rentner) eine Rente unter 800 Euro erhalten, jedoch

– entweder ein Ehepartner eine höhere Rente erhält

– oder noch andere Einkünfte vorhanden sind.

Bei Unternehmern bzw. Selbstständigen, bei denen die Rente unter 800 Euro liegt, ist es teilweise auch möglich, dass sie nur kurzzeitig in die gesetzliche Rentenversicherung eingezahlt und dann durch Pensionszusage, Unterstützungskasse, Direktversicherung, Pensionskasse, Pensionsfonds, Rüruprente oder anderweitig vorgesorgt haben.

Bei Single-Selbstständigen ist jedoch ein größerer Anteil vorhanden, der im Alter nicht – oder zu gering – vorgesorgt hat.

Deshalb ist es auch sinnvoll, dass Selbstständige ab 2020 (Rentenpaket II) zu einer Rentenvorsorge verpflichtet werden.

Die Grundsicherung wird dann gezahlt, wenn die gesetzliche Rente unter ca 800 Euro liegt.

Wer zusätzlich Geld in der

Insoweit ist es auch für Geringverdiener interessant, eine zusätzliche Altersversorgung aufzubauen.

Ebenso kann der Rentner noch bis zu 200 Euro zusätzlich als Übungsleiter ohne Anrechnungen erhalten § 3 Nr. 26 EStG).

Bestenfalls könnte ein Rentner mit Grundsicherungsspruch mtl. ca. 1.200 Euro beziehen.

Weitere Informationen zur seit 1.1.2018 geltenden Berechnung bei der Grundsicherung:

Werner Hoffmann

Innere Kündigung – Insolvenzgefahr für Unternehmen

Innere Kündigung – Lebenszyklus von Mitarbeitern

Innere Kündigung – Lebenszyklus von Mitarbeitern

Drei von vier Beschäftigte machen Dienst nach Vorschrift. So mancher Unternehmer hat noch nicht erkannt, dass das Personal heute die Mangelware darstellt und eine erhebliche Gefahr einer zukünftigen Insolvenz besteht.

Die Gründe sind vielfältig…. oft sind es die Kleinigkeiten. Gründe sind z.B.

1. Fehlendes authentisches Verhalten sowie nicht zuhören können von Führungskräften

2. Streit innerhalb von Organisationseinheiten und somit Ablenkung vom wirklichen Ziel der Tätigkeit. Meist wird dies durch zwischenmenschlichen Beziehungen verursacht und dann auf betriebliche Probleme übertragen. Dies ist vermeidbar, wenn die wesentliche Gesprächsebene auf der „Erwachsenenebene“ konzentriert bleibt (Modell der Transaktionsebene).

3. fehlende Unterstützung, auch bei der Mitarbeitervorsorge in

• der betrieblichen Vorsorge (bAV, bKV, Gesundheitsvorsorge,

• Fortbildung).

Gerade Punkt 3 ist für die langfristige Personalbindung wichtig.

HR-Berater kennen aus dem Personalmarketing dieses Problem (Lebenszyklus im Personal). Der Begriff stammt aus dem Produktmarketing und ist auch auf Personal übertragbar.

Der Lebenszyklus bei Produkten ist demnach in 4 Phasen unterteilt:

• Einführungsphase

• Wachstumsphase

• Reife/-Sättigungsphase Rückgangs

• Degenerationsphase.

Beim Personal können diese einzelnen Phasen wie folgt umschrieben werden:

• Einführungsphase: Personalsuche, Personalauswahl, Einstellung, Einarbeitung (Probezeit bzw. Befristung)

• Wachstumsphase: Der Mitarbeiter ist motiviert

• Reife-/Sättigungsphase

• Degenerationsphase

Literaturempfehlung: www.bav-Leitfaden.de

Sinnvoll ist bereits in der Wachstumsphase die betriebliche Förderung durch ein Stufenmodell einzusetzen.

Beispiele:

• Arbeitgeberzuschuss zu der betrieblichen Altersversorgung (Höhe nach Beschäftigungsdauer)

• Betriebliche Gruppen-Unfallversicherung

• Betriebliche Krankenversicherung

• Gesundheitsförderprogramm

• Fortbildungen

Diese Förderungen sollten zwischen der Wachstumsphase und Degenerationsphase aufgeteilt werden.

Natürlich ist der Mensch kein lebloses Produkt und unterliegt auch betriebseigenen Einflüssen.

Hilfreich kann hier auch die Fortbildung in der Psychologie sein (Transaktionsanalyse, Literaturempfehlung: „Ich bin o.k.-Du bist o.k. “ von Thomas A.Harris).

In vielen Bundesländern kann die Fortbildung auf den Anspruch auf Bildungszeiturlaub angerechnet werden (zB.: Bildungszeitgesetz in Baden-Württemberg: https://rp.baden-wuerttemberg.de/Themen/Bildung/Seiten/Bildungszeit.aspx )

Ein wesentlicher Bestandteil bei innovativen Unternehmen bei der Personalführung ist heute jedoch die betriebliche Altersversorgung.

Dies spielt bei der Personalsuche und auch bei der Mitarbeiterbindung eine zunehmende Rolle, wobei hier der passende Mix – je nach Unternehmen – entwickelt werden muss.

Ein interessanter Link hierzu –>

Kategorien

Arbeitgeberzuschuss Entgeltumwandlung, bAV-Allgemein, Betriebliche Altersversorgung, Betriebliche Gesundheitsförderung, Betriebliche Gruppen-Unfallversicherung, Betriebliche Krankenversicherung, Betriebliche Pflegeversicherung, Direktversicherung, Entgeltumwandlung, Human Resources – HR, Mitarbeiterförderung, Personalbindung, Personalmarketing, Personalsuche, Seminar

Schlagwörter

Betriebswirtschaft Lebenszyklus, Lebenszyklus, Produktlebensdauer

#Direktversicherung #Pensionskasse #bAV

Pensionskasse Bundesverfassungsgericht kassiert Urteil des Bundessozialgerichts

Pensionskasse Privat fortgeführt – Versorgung bleibt beitragsfrei – Bundesverfassungsgericht kassiert Urteil des Bundessozialgerichts aus 2014 –

Die Verbeitragung in der KVdR (Krankenversicherung der Rentner) von Pensionskassen für privat fortgeführte Beitragszahlungsanteile ist nicht verfassungskonform. Somit ist in diesem Punkt eine Gleichbehandlung von Direktversicherungen und Pensionskassen wieder hergestellt.

Einzelheiten kommende Woche in

Hier das Urteil für Ungeduldige

Innere Kündigung – Lebenszyklus von Mitarbeitern

Drei von vier Beschäftigte machen Dienst nach Vorschrift. So mancher Unternehmer hat noch nicht erkannt, dass das Personal heute die Mangelware darstellt und eine erhebliche Gefahr einer zukünftigen Insolvenz besteht.

Die Gründe sind vielfältig…. oft sind es die Kleinigkeiten. Gründe sind z.B.

1. Fehlendes authentisches Verhalten sowie nicht zuhören können von Führungskräften

2. Streit innerhalb von Organisationseinheiten und somit Ablenkung vom wirklichen Ziel der Tätigkeit. Meist wird dies durch zwischenmenschlichen Beziehungen verursacht und dann auf betriebliche Probleme übertragen. Dies ist vermeidbar, wenn die wesentliche Gesprächsebene auf der „Erwachsenenebene“ konzentriert bleibt (Modell der Transaktionsebene).

3. fehlende Unterstützung, auch bei der Mitarbeitervorsorge in

• der betrieblichen Vorsorge (bAV, bKV, Gesundheitsvorsorge,

• Fortbildung).

•

Gerade Punkt 3 ist für die langfristige Personalbindung wichtig.

HR-Berater kennen aus dem Personalmarketing dieses Problem (Lebenszyklus im Personal). Der Begriff stammt aus dem Produktmarketing und ist auch auf Personal übertragbar.

Der Lebenszyklus bei Produkten ist demnach in 4 Phasen unterteilt:

• Einführungsphase

• Wachstumsphase

• Reife/-Sättigungsphase Rückgangs

• Degenerationsphase.

Beim Personal können diese einzelnen Phasen wie folgt umschrieben werden:

• Einführungsphase: Personalsuche, Personalauswahl, Einstellung, Einarbeitung (Probezeit bzw. Befristung)

• Wachstumsphase: Der Mitarbeiter ist motiviert

• Reife-/Sättigungsphase

• Degenerationsphase

Literaturempfehlung: www.bav-Leitfaden.de

Sinnvoll ist bereits in der Wachstumsphase die betriebliche Förderung durch ein Stufenmodell einzusetzen.

Beispiele:

• Arbeitgeberzuschuss zu der betrieblichen Altersversorgung (Höhe nach Beschäftigungsdauer)

• Betriebliche Gruppen-Unfallversicherung

• Betriebliche Krankenversicherung

• Gesundheitsförderprogramm

• Fortbildungen

Diese Förderungen sollten zwischen der Wachstumsphase und Degenerationsphase aufgeteilt werden.

Natürlich ist der Mensch kein lebloses Produkt und unterliegt auch betrieblichen und betriebsexternen Einflüssen. Hilfreich kann hier auch die Fortbildung in der Psychologie sein (Transaktionsanalyse, Literaturempfehlung: „Ich bin o.k.-Du bist o.k. “ von Thomas A.Harris).

In vielen Bundesländern kann dies auf den Anspruch auf Bildungszeiturlaub angerechnet werden.

Ein wesentlicher Bestandteil bei innovativen Unternehmen bei der Personalführung ist heute jedoch die betriebliche Altersversorgung.

Dies spielt bei der Personalsuche und auch bei der Mitarbeiterbindung eine zunehmende Rolle, wobei hier der passende Mix – je nach Unternehmen – entwickelt werden muss.

innovative Unternehmer denken auch nicht:

„Tue Gutes und rede darüber“

sondern sagen:

„Tue Gutes und lasse darüber reden“

Ein interessanter Link hierzu –>

Kategorien

Arbeitgeberzuschuss Entgeltumwandlung, bAV-Allgemein, Betriebliche Altersversorgung, Betriebliche Gesundheitsförderung, Betriebliche Gruppen-Unfallversicherung, Betriebliche Krankenversicherung, Betriebliche Pflegeversicherung, Direktversicherung, Entgeltumwandlung, Human Resources – HR, Mitarbeiterförderung, Personalbindung, Personalmarketing, Personalsuche, Seminar

Schlagwörter

Betriebswirtschaft Lebenszyklus, Lebenszyklus, Produktlebensdauer