Aufgepasst: Neue Steuerregeln für #LebensversicherungenVersicherungsvermittler sind nicht zu beneiden.

Neben den gravierenden Änderungen, die die nationale Umsetzung der EU-Vertriebsrichtlinie IDD mit sich bringt, müssen sie auch Neuerungen bei der Besteuerung von Lebenspolicen beachten.

Im Moment ist die Wahrscheinlichkeit sehr gering, dass erboste Kunden mit einem Steuerbescheid in der Hand bei ihrem Versicherungsvermittler erscheinen und sich über mickrige Auszahlungen aus ihren Lebenspolicen beschweren.

Das könnte sich aber bald ändern. Denn:

Seit 2017 gelten neue Regeln für die Besteuerung von kapitalbildenden Lebensversicherungen, die einen Risiko- oder Todesfall in ausreichendem Maß abdecken müssen.

Für das Verständnis der Änderungen ist ein Blick auf die alten Vorschriften hilfreich: Bei Policen, die vor dem 31. Dezember 2004 abgeschlossenen worden sind, entfällt bei Einmalauszahlungen die Besteuerung der Erträge. Der Fiskus geht leer aus, sofern die Verträge mindestens zwölf Jahre lang gelaufen sind.

2004 entschloss sich der Staat zu einer Änderung der Regeln.

Nur die Hälfte der Erträge bleibt steuerfrei

Seitdem dürfen Kunden bei Einmalauszahlungen aus Policen, die ab Januar 2005 abgeschlossen worden sind, nach einer Mindestlaufzeit von zwölf Jahren nur noch die Hälfte der Erträge steuerfrei vereinnahmen.

Die ersten Policen haben diese Frist 2017 erreicht. Die zweite Bedingung für den Steuervorteil:

Der Versicherte muss bei Auszahlung mindestens 60 Jahre alt sind. Bei nach 2012 abgeschlossenen Verträgen müssen Kunden sogar das 62. Lebensjahr vollendet haben.

Diese im laufenden Jahr zum ersten Mal zur Anwendung kommenden Regeln führen ferner dazu, dass der Versicherer zunächst einmal die Abgeltungsteuer inklusive Solidaritätszuschlag in Höhe von rund 26,375 Prozent auf die vollen Erträge einbehält. Gegebenenfalls fällt zusätzlich noch Kirchensteuer an.

Regelung in § 20 Einkommenssteuergesetz

Dies ergibt sich aus § 20 Einkommenssteuergesetz, der vorsieht, dass Kapitalerträge – auch solche aus Versicherungen – mit der Abgeltungsteuer belegt werden.

Der Versicherer muss die Abgeltungsteuer an das Finanzamt abführen, weil der Gesetzgeber sichergehen will, dass Versicherungserlöse nicht unbesteuert bleiben.

Um in den Genuss der Steuerbefreiung für die Hälfte der Erträge zu kommen, muss der Kunde in seiner Steuererklärung die zu viel gezahlten Summen vom Finanzamt zurückfordern. Das dürfte bei einigen Versicherungsnehmern zu Überraschungen führen. Denn viele werden weniger als die erwartete Hälfte der abgeführten Beträge zurückerhalten.

Der Grund: Der Fiskus setzt hier nicht die Abgeltungsteuer an, sondern den individuellen Einkommensteuersatz. Dieser wiederum ist von den Einkünften des Steuerzahlers abhängig und damit umso höher, je mehr eine Person verdient.

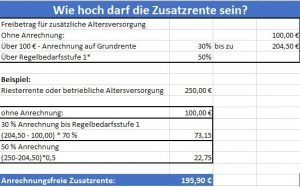

Beispielrechnung

Ein Beispiel verdeutlicht es: Der Ertrag aus einer Lebensversicherung beträgt 10.000 Euro. Der Versicherer leitet zunächst einmal 2.637,50 Euro an den Fiskus weiter. Fordert ein gut verdienender Versicherungsnehmer mit dem Spitzensteuersatz von 42 Prozent die Hälfte vom Finanzamt zurück, so muss er – eingeschlossen des Solidaritätszuschlages von 5,5 Prozent – tatsächlich 2.215,50 Euro zahlen. Damit liegt er deutlich über den erwarteten 1.318,75 Euro. Das Finanzamt wird dem Anleger demnach nur 422 Euro erstatten. Anders bei einem Geringverdiener mit einem Steuersatz von 12,6 Prozent, der mit Solidaritätszuschlag nur 664,65 Euro zahlen muss. Dieser bekommt vom Fiskus 1.972,85 Euro zurück.

Ein zusätzliches Problem ist die Progression: Die ausgezahlte Versicherungssumme erhöht das zu versteuernde Gesamteinkommen und damit den Steuersatz. Manche Versicherungsnehmer werden auch aus diesem Grund weniger als erwartet vom Finanzamt zurückerhalten.

Gefällt mir:

Gefällt mir Wird geladen …