Ein Beitrag von

Verteilung der Mietwohnungen nach Eigentümergruppen in Deutschland (2000 vs. 2023) – und warum private Vermieter weniger werden

Die Eigentümerstruktur von Mietwohnungen in Deutschland hat sich in den letzten zwei Jahrzehnten deutlich verändert.

Während im Jahr 2000 private Vermieter noch den Großteil des Mietwohnungsmarktes dominierten, ist ihr Anteil in den letzten Jahren gesunken.

Gleichzeitig haben institutionelle Investoren und andere Organisationen an Bedeutung gewonnen.

Nachfolgend sind die Anteile der verschiedenen Eigentümergruppen für die Jahre 2000 und 2023 dargestellt.

Verteilung der Mietwohnungen nach Eigentümergruppen im Jahr 2000

• Privatpersonen: ca. 60 %

• Wohnungsgenossenschaften: ca. 10 %

• Kommunale Wohnungsunternehmen: ca. 15 %

• Privatwirtschaftliche Unternehmen: ca. 10 %

• Sonstige (z. B. Kirchen, Stiftungen): ca. 5 %

Verteilung der Mietwohnungen nach Eigentümergruppen im Jahr 2023

• Privatpersonen: 42,6 %

• Gemeinschaften von Wohnungseigentümern: 5,6 %

• Kommunale Wohnungsunternehmen: 9,3 %

• Privatwirtschaftliche Unternehmen: 9,7 %

• Wohnungsgenossenschaften: 9,9 %

• Sonstige (z. B. Bund, Länder, Stiftungen): 22,9 %

Quelle: BBSR-Wohnungsmarktbeobachtung, Sonderauswertung des Zensus 2011

Sehr oft wird behauptet, dass der Rückgang der Vermietungen durch Privatpersonen anscheinend an dem Mieterschutz liegen würde.

Diese Aussage ist jedoch nicht richtig. Es ist eher eine vorgeschobene Begründung. Ein größerer Mieterschutz besteht ja nicht nur bei Privatpersonen, sondern auch bei anderen Vermietern.

Warum der Anteil privater Vermieter sinkt

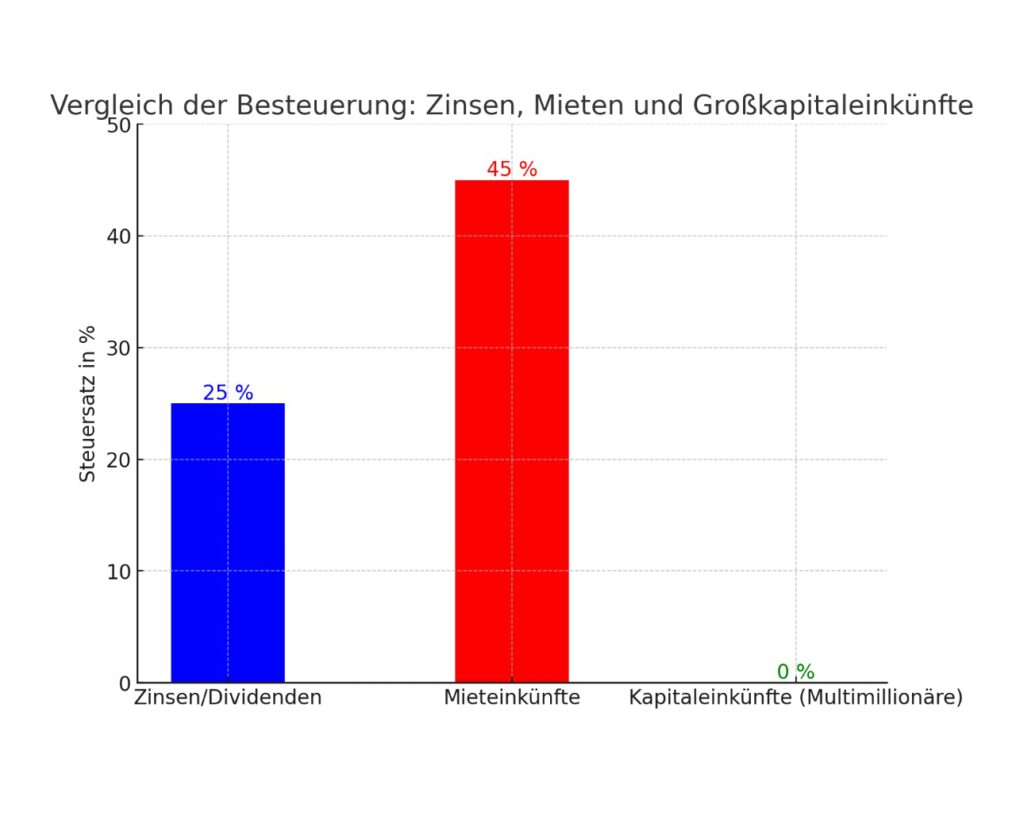

Ein wesentlicher Grund für den Rückgang privater Vermieter liegt in der steuerlichen Ungleichbehandlung verschiedener Einkommensarten.

1. Steuerliche Nachteile für Vermieter

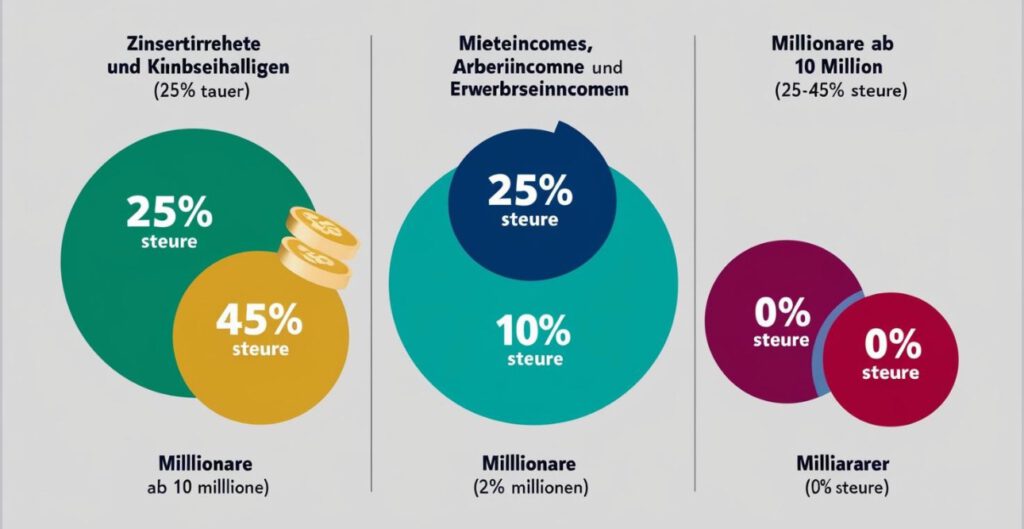

Das Problem in Deutschland ist, dass Mieteinkünfte mit dem individuellen Steuersatz versteuert werden müssen – abzüglich der Abschreibung. Das bedeutet, dass ein Vermieter mit einem hohen Einkommen möglicherweise bis zu 45 % Steuern auf seine Mieteinnahmen zahlen muss.

Im Gegensatz dazu unterliegen Einkünfte aus Kapitalvermögen (z. B. Zinsen, Dividenden und Kursgewinne beim Verkauf von Aktien) lediglich der Abgeltungssteuer, die bei 25 % liegt, zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer. Wer einen niedrigeren persönlichen Steuersatz hat, kann sich über die Steuererklärung sogar noch Steuern zurückholen. Ein Spitzenverdiener mit einem Einkommensteuersatz von 40 % muss also auf Arbeitseinkommen und Mieteinnahmen den vollen Satz zahlen – aber nicht auf Kapitalerträge.

Das bedeutet: Wer sein Geld in Aktien investiert, wird steuerlich deutlich bevorzugt, während Vermieter einen höheren Steuersatz zahlen müssen.

2. Höheres Risiko bei Vermietung

Zusätzlich zum steuerlichen Nachteil besteht bei der Vermietung von Immobilien das Mieterausfallrisiko. Sollte ein Mieter nicht zahlen oder die Wohnung beschädigen, trägt der Eigentümer das volle Risiko. Zwar gibt es auch bei Aktien Risiken, doch durch eine breite Aktienstreuung lassen sich Verluste oft besser ausgleichen. Bei Zinspapieren (z. B. Staatsanleihen) gibt es sogar kaum ein Risiko.

Ein weiterer Punkt: Die Verwaltung einer vermieteten Wohnung ist aufwendig. Mietverträge müssen geschlossen werden, Nebenkostenabrechnungen erstellt und Instandhaltungsmaßnahmen durchgeführt werden. Kapitalanlagen hingegen verursachen kaum laufenden Aufwand.

3. Die Entwicklung der letzten Jahre: Mieten statt Kaufen

In den letzten Jahren hat sich verstärkt ein Trend abgezeichnet:

Viele Menschen mieten lieber eine Wohnung, weil sie ihr Kapital stattdessen mit nur 25 % Steuerbelastung anlegen können.

Diese Entwicklung führt dazu, dass der Mietwohnungsmarkt zunehmend von institutionellen Investoren dominiert wird, während private Vermieter zurückgehen.

Lösungsvorschlag: Höhere Abgeltungssteuer mit Freibeträgen

Um die steuerliche Ungleichbehandlung zwischen Mieteinkünften und Kapitalerträgen auszugleichen, wäre es sinnvoll, den Abgeltungssteuersatz auf 35–40 % anzuheben.

Gleichzeitig sollten Freibeträge für Altersvorsorge-Investitionen ausgeweitet werden, sodass Kapitaleinkünfte zur Altersvorsorge steuerfrei bleiben.

Da es sich weiterhin um eine Abgeltungssteuer handeln würde, könnten Geringverdiener über die Steuererklärung oder eine NV-Bescheinigung (Nichtveranlagungsbescheinigung) den Steuersatz reduzieren.

Dadurch würde sichergestellt, dass nicht alle Kapitaleinkünfte pauschal mit 40 % besteuert werden, sondern nur hohe Einkünfte.

Auswirkungen eines höheren Abgeltungssteuersatzes

• Gleichbehandlung von Einkommen: Kapitalerträge wären im Vergleich zu Arbeitseinkommen und Mieteinkünften nicht mehr so stark begünstigt.

• Anreize für private Vermieter: Die höhere Steuerlast auf Kapitalvermögen könnte den Mietwohnungsmarkt wieder für private Eigentümer attraktiver machen.

• Bessere Finanzierung von Wohnungsbau: Der Wohnungsmarkt würde durch eine gerechtere Besteuerung stabilisiert, da das „Mieten & Geld in Aktien investieren“-Modell weniger attraktiv wäre.

• Mehr Steuergerechtigkeit: Multimillionäre, die nicht arbeiten und nur von Kapitalerträgen leben, würden nicht mehr nur 25 % Steuern zahlen, sondern einen angemessenen individuellen Steuersatz – je nach Höhe der Einkünfte.

Fazit

Die steuerliche Bevorzugung von Kapitalerträgen gegenüber Mieteinkünften ist ein zentraler Grund dafür, dass immer weniger Privatpersonen Wohnungen vermieten. Gleichzeitig hat die Kapitalanlage durch die niedrige Besteuerung in den letzten Jahren an Attraktivität gewonnen.

Eine Anhebung des Abgeltungssteuersatzes auf bis zu 40 %, kombiniert mit einem hohen Freibetrag für Altersvorsorge-Investitionen, könnte die Schieflage beheben.

So würden Kapitaleinkünfte endlich fairer besteuert und der Wohnungsmarkt stabilisiert – mit positiven Effekten sowohl für Mieter als auch für Vermieter.

Natürlich schmeckt dieses Konzept nicht den Milliardären und Multimillionären.

Und es schmeckt deshalb auch nicht der AfD, FDP und der CDU. Und besonders sind die

Lobby-Verbände und Vereine der o.g. Parteien

– #DieFamilienunternehmer (FDP-nah)

– #Wirtschaftsrat der CDU,

– #INSM Initiative „Neue Soziale“ Marktwirtschaft (sozial ist nur der Name) – CDU

– Liberale Mittelstand (FDP)

—-

Lobbyverbindungen zur FDP:

https://www.lobbycontrol.de/lobbyismus-und-klima/lobbyverband-im-fdp-vorstand-96897/

Lobbyverbindungen zur CDU/CSU: