Ich selbst bezeichne mich als #Demokrat der #Mitte und habe bis auf die Extremstparteien -Links und Rechts – schon bei diversen Parteien mein Kreuz gemacht.

Und es gibt bei jeder Partei Bereiche, die ich persönlich gut oder schlecht finde.

#Ehegattensplitting

So finde ich die Diskussion um die Abschaffung des Ehegattensplitting überflüssig. Das #Ehegattensplitting sollte bleiben.

Die Abschaffung bringt auch bei reichen Ehepaaren keine Veränderung, denn wenn ein der Mann sehr viel verdient und die Frau zu Hause ist, dann können durch sehr viele Steuermöglichkeiten Wege gefunden werden, das Splitting wieder künstlich herzustellen.

Andere Themen

⁃ #Atomkraft

⁃ #Wärmepumpen

Was momentan jedoch von den #AfD, #Wagenknecht und Co populistisch herausgebrüllt wird, ist dumm und katastrophal.

Es wird gehetzt und nicht sachlich argumentiert.

Je populistischen die Aussagen, desto dümmer.

Und tatsächlich gibt es Menschen, die das dann sogar glauben.

Hauptsache gemotzt und die #Verrohung der Sprache“, desto mehr ein Hype.

Und dann werden Dinge behauptet, die nachweislich nicht stimmen.

Beispiele von Falschaussagen:

#Falschaussage 1:

Der #Strom wird teurer, weil wir aus der #Atomenergie ausgestiegen sind und Deutschland muss Strom aus Frankreich zukaufen

Das ist völliger Schwachsinn und eine Lüge

Richtig ist:

Der #Stromaustauschsaldo Deutschlands betrug im Jahr 2022 rund -27,5 Terawattstunden.

Dies bedeutet, dass Deutschland im Jahr 2022 rund 27,5 Terawattstunden mehr #exportierte, als es importierte.

Nur in den Jahren 1992 bis 1997 wurde mehr Strom *importiert* danach wurde immer mehr Strom von Deutschland in andere Europäische Länder *exportiert*

Nachweis Quellen: https://de.statista.com/statistik/daten/studie/180862/umfrage/stromaustauschsaldo-deutschlands-nach-partnerlaendern/

Und was ist mit #Atomstrom beispielsweise aus #Frankreich?

Die #französischen #Kernkraftwerke sind zum großen Teil marode.

So titelte das Handelsblatt am 23.9.2022 (—> https://app.handelsblatt.com/unternehmen/energie/atomenergie-frankreichs-marode-atomkraftwerke-werden-fuer-deutschland-zum-problem/28700692.html )

Neben dem Bauzustand gibt es jedoch noch ein völlig neues Klimaproblem, das viel schlimmer ist.

Der Grundwasserspiegel sinkt und die Flüsse führen zu wenig Wasser mit sich.

Für Kernkraftwerke ist die Kühlung von elementarer Bedeutung.

So konnten im letzten Sommer und selbst auch im Winter (#Winterdürre) die Atomkraftwerke nur eine begrenzte Leistung von unter 1/3 teilweise genutzt werden.

Und auch in diesem Sommer sieht es nicht besser aus.

Der Spiegel hatte am 23.3.2023 dies in dem Artikel „Der französische Totalausfall“

wie folgt beschrieben:

„Neue technische Pannen und die Dürre setzen Frankreichs Stromversorgung zu. Von der Atomkraft will trotzdem keiner weg. Wie lange kann das gut gehen?“

Allein daran wird deutlich, dass Atomkraft eine veraltete Technik beinhaltet und Atomkraft auch im Betrieb keine Lösung ist.

Oben drein ist Atomstrom erheblich teurer, als die erneuerbare Energie aus Wind und Sonne.

⁃ #Nuklearstrom kostete 2022 etwa 34 Cent

⁃ Steinkohle 27 Cent

⁃ Braunkohle 27 Cent

⁃ Erdgas 17 Cent

⁃ Wind auf See 11 Cent

⁃ Solarstrom 9 Cent

⁃ Wind auf Land 6 Cent

pro kWH

Bei den Folgekosten der Atomkraft stehen die Endlagerkosten noch nicht fest. Hierzu müsste zunächst ein Endlager gefunden werden. Erst dann könnten in etwa die Kosten auf rund 100.000 Jahre geschätzt werden.

Und inwieweit jemals ein Endlager gefunden werden kann, muss gezweifelt werden. Grund sind auch die Geothermie und Plattenverschiebungen.

#Falschaussage 2:

Durch die Absenkung des #Grundwasserspiegels können #Wärmepumpen nicht mehr arbeiten.

Auch diese Aussage ist falsch.

Es gibt folgende Arten von Wärmepumpen.

• Luft/Wasser-Wärmepumpe

• Sole/Wasser-Wärmepumpe

• Wasser/Wasser-Wärmepumpe

• Luft/Luft-Wärmepumpe

#Wärmepumpen, bei denen die #Erdwärme (Erdwärmepumpen) oder #Luftwärmepumpen stehen nicht unter dem Problem, dass ein fallender #Grundwasserspiegel für Wärmepumpen ein Problem werden kann!

Und auch Wärmepumpen, die mit Grundwasser funktionieren, können durch eine entsprechende Tiefenbohrung weiter funktionieren.

Nachfolgend einige Links

—> https://www.dein-heizungsbauer.de/ratgeber/bauen-sanieren/waermepumpe-arten/

#Falschaussage 3: #Wärmepumpen funktionieren nicht bei Minus 20 Grad

Richtig ist, dass nur die Luft-/Luft-Wärmepumpe in einer Kältezeit von Minus 20 Grad Celsius zusätzlich durch einen Heizstab zusätzlich Energie für das VorHeizen benötigen.

Ansonsten ist die Wärmepumpe im Vergleich zu Gas in der Energieeffizienz besser.

Betrachtet man eine ganze Heizperiode, dann ist der Zeitraum von Minus 20 Grad in Deutschland ein Seltenheitswert.

Wenig bekannt ist, dass man beispielsweise für die #Warmwasser-#Speicherversorgung das sogenannte #Außengerät auch im Keller installieren kann.

Die Luft-/Luft-#Wärmepumpe kann dann das #Warmwasser bis auf 63 Grad erwärmen.

Man sollte nie vergessen, dass es eine Reihe von Finanzinvestoren, Wirtschftsverbände, Unternehmen, politische Gruppierungen und politischen Parteien daran Interesse haben,

⁃ Atomstrom wieder in Deutschland einzuführen

⁃ den Gasbetrieb weiter zu fördern

⁃ das Wärmepumpengesetz abzuschwächen, denn je mehr Haushalte eine Wärmepumpe haben, desto teurer würde die Fernwärme pro Anschluss werden

Und so schön die #Fernwärme auch wäre. Ich kann bei Fernwärme den Anbieter nicht wechseln! Den Preis bekomme ich bei Fernwärme diktiert.

Und auch beim Gas müssen #Leitungsnetze neben dem #Stromnetz laufend gewartet und erneuert werden.

Viele Gasleitungen wurden mit Ende des 2.Weltkrieges gebaut bzw. neu renoviert.

Die Leitungen sind in die Jahre gekommen.

Und nicht nur das: Wenn grüner Wasserstoff in die Gasleitungen fließen, kann dies für alte Gasleitungen extrem gefährlich sein (Verätzung der alten Leitungen).

Insoweit müssten alte Gasleitungen saniert werden.

Nun kommt dieses Argument auch bei Stromleitungen…

Ja, teilweise müssen alte Stromleitungen aufgrund der neuen Kapazität vielleicht teilweise auch erweitert werden. Dies wäre auch bei e-Autos früher oder später dann der Fall.

Beide Leitungssysteme (Gas und Strom) zu erneuern würde mindestens etwa das 3 bis 5-fache im Vergleich zur Stromerneuerung kosten.

Dass hier erhebliches Interesse der Industrie, kommunalen Versorgern besteht, nicht nur Stromleitungen zu nutzen ist verständlich, allerdings wirtschaftlich betrachtet völliger Blödsinn.

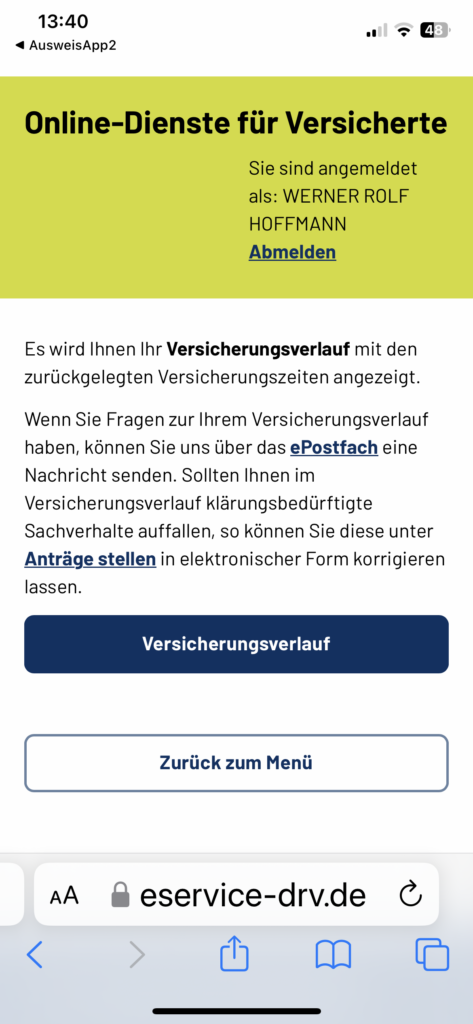

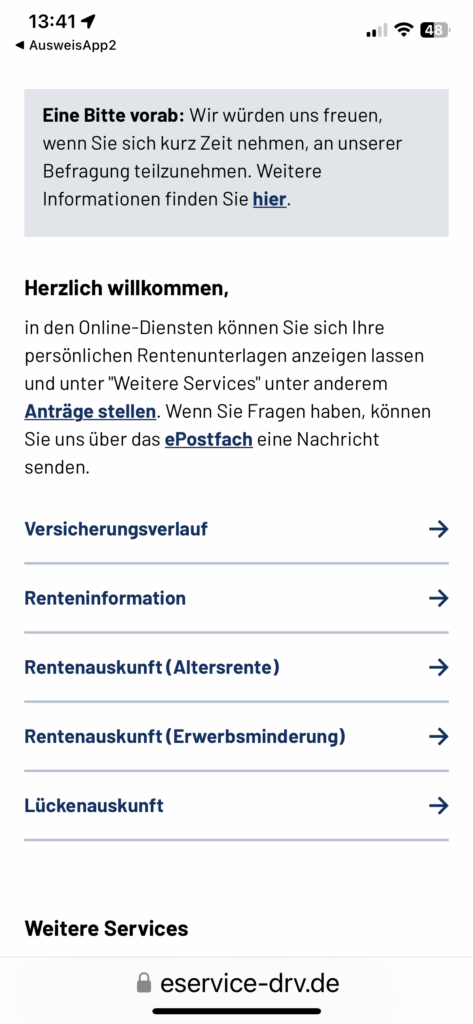

Werner Hoffmann