Die verblüffende deutsche Strombilanz nach dem #Atomausstieg

Die Befürchtungen, dass durch den Atomausstieg der Strom extrem teuer wird oder der Strom nicht mehr ausreicht, sind nicht eingetreten.

Ebenso ist auch die Frage „verbrennen wir selbst wieder mehr klimaschädliche Kohle, statt die saubere Atomkraft zu nutzen?“ hat Dich nicht bewahrheitet.

Eine Bestandsaufnahme zum Halbjahr zeigt: Die Realität sieht anders aus.

Am 1.7. erloschen die Marktgenehmigungen fünf großer Braunkohle-Kraftwerksblöcke, die zusammen insgesamt über eine Leistung von 1886 Megawatt verfügten.

Zitat Focus https://amp.focus.de/earth/analyse/die-verblueffende-deutsche-strombilanz-nach-dem-atomausstieg_id_198178661.html

„Zum Vergleich: Das abgeschaltete Kernkraftwerk Isar 2 kam auf eine Leistung von 1410 Megawatt.

Dass zum Juli-Beginn dennoch kein großes Strom-Chaos ausgebrochen ist, illustriert die Robustheit des deutschen Stromsystems.

Nachdem Mitte April die letzten drei deutschen Kernkraftwerke vom Netz gegangen waren, reihte sich eine Befürchtung an die nächste:

Ist die Versorgungssicherheit in Deutschland gewährleistet?

Kommen wir ohne Lieferungen aus Frankreich noch über die Runden?

Oder kompensieren wir die weggefallene Leistung mit mehr Kohlestrom – und erweisen dem Klima damit einen Bärendienst?

So waren die Äußerungen von Merz und Spahn von der CDU, der gesamten AfD und Teilen der FDP.

Und immer noch will die CDU, AfD und ein Teil der FDP die Atomkraftwerke wiederbeleben, wenn die CDU die Macht übernimmt.

Ein offener Brief – speziell zum Thema Atomstrom hat weder die CDU, noch der Parteivorsitzende Friedrich Merz bisher beantwortet.

Warum die CDU, CSU, AfD und Teile der FDP die Atomkraft in Deutschland wieder einführen will, ist unbegreiflich.

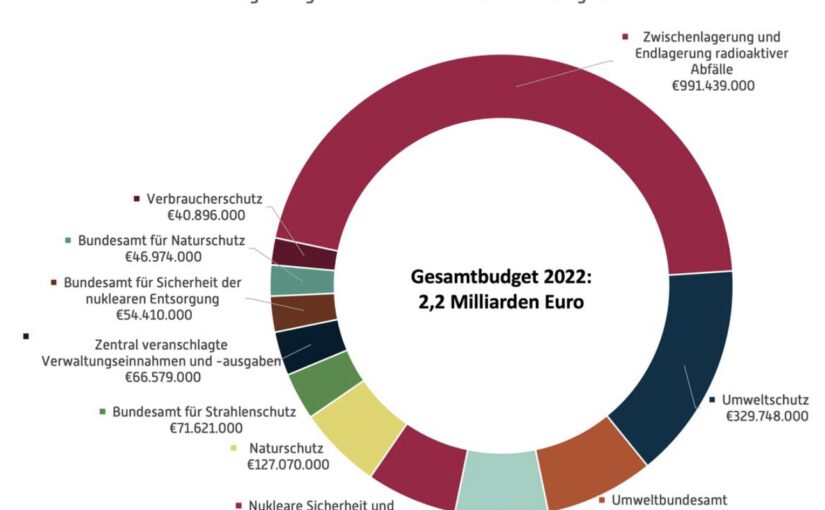

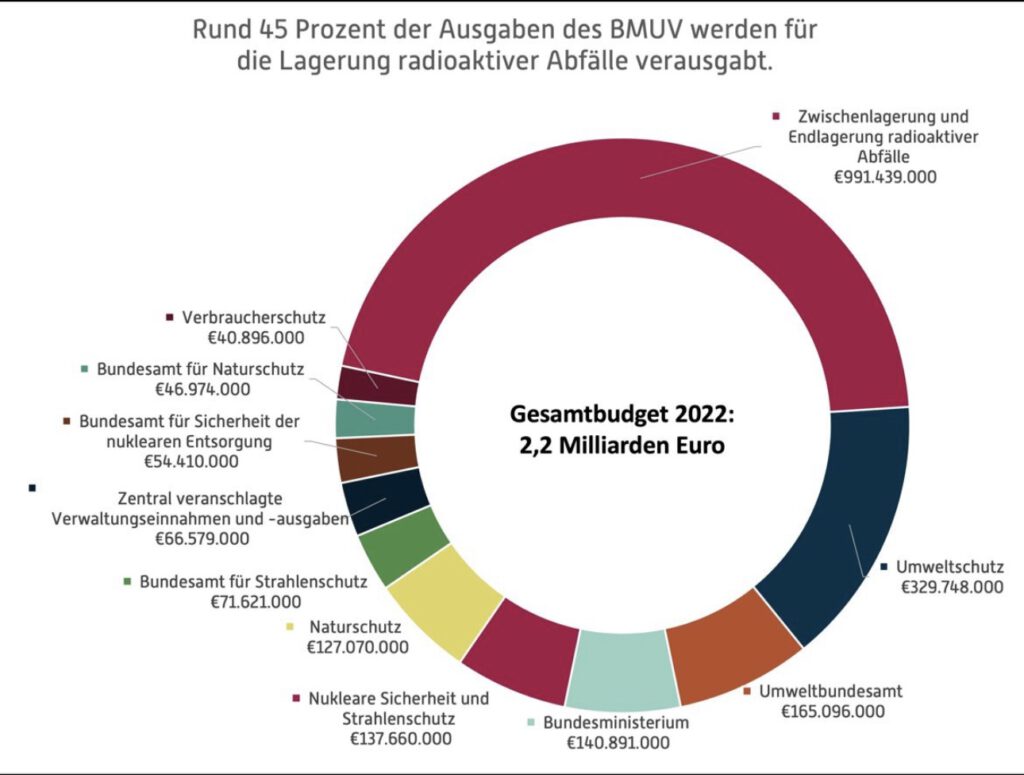

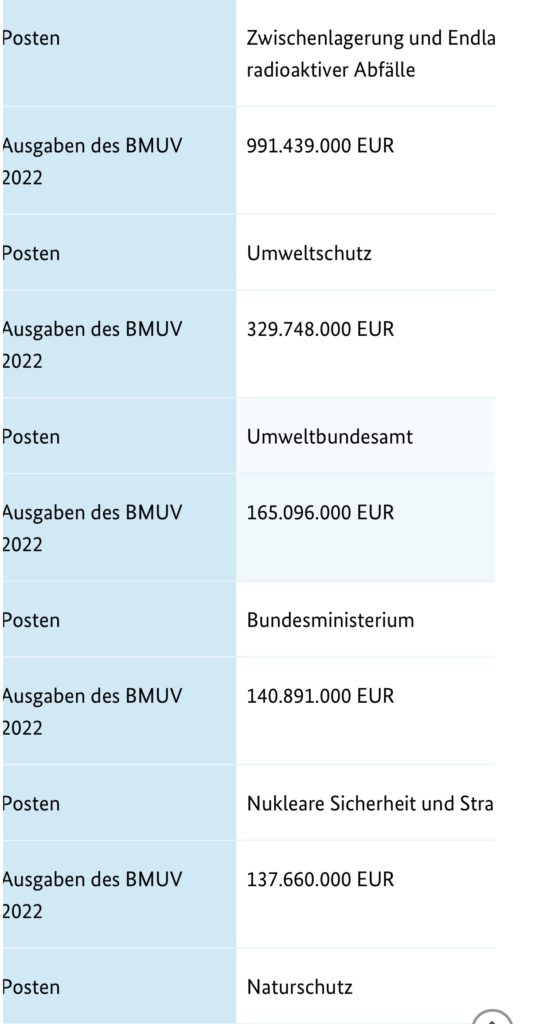

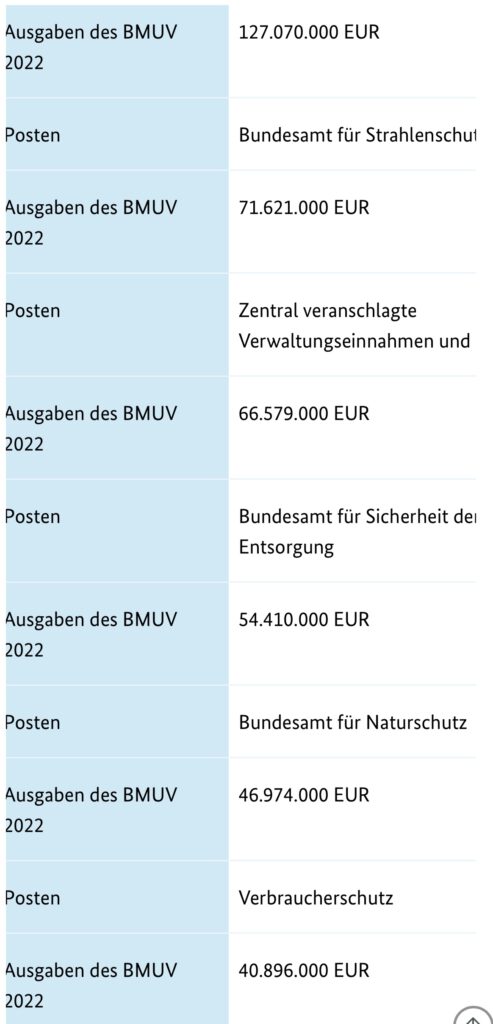

Neben den jährlichen Kosten für die Endlagerung von 1 Mrd. Euro, die im nächsten Jahr schon mit 1,1 Mrd. Euro geplant sind, können nur Verflechtungen der Personen und Parteien mit der Atomlobby ein Hauptgrund sein.

Kann sich Deutschland noch selbst mit Strom versorgen?

Ja. Die notwendige Leistung, die Deutschland braucht, um sicher über die Runden zu kommen, liegt je nach Tages- und Nachtzeit zwischen 40 und 65 Gigawatt.

Alleine die sogenannte „gesicherte Kraftwerksleistung“, also die Summe der Stromerzeugung ohne die fluktuierenden erneuerbaren Quellen, liegt bei 90 Gigawatt. Solar- und Windstrom kommen dann noch obendrauf.

Die abgeschalteten drei Kernkraftwerke hatten gemeinsam eine Leistung von vier Gigawatt erbracht. Auch deshalb ist Deutschland seit jeher ein sogenannter „Nettoexporteur“, liefert also übers Jahr betrachtet mehr Strom ins Ausland, als es importiert.

Aber warum importieren wir dann massenhaft Atomstrom aus Frankreich?

In den Monaten Juni und Juli wird Deutschland oft zum Nettoimporteur, kauft Atomstrom aus Frankreich, Wasserkraft-Strom aus der Schweiz, hauptsächlich erneuerbare Energien aus Dänemark, Schweden und Norwegen.

Das war auch schon vor dem bundesdeutschen Atomausstieg so.

Dabei ist in den Sommermonaten der Stromverbrauch traditionell am niedrigsten und die Solarenergie kann verlässlich liefern.

Warum dann also der massenhafte Import?

Das hängt mit den Kräften des Marktes zusammen, erklärt Bruno Burger, Experte am Fraunhofer-Institut für Solare Energiesysteme.

„Ob ein Land Strom importiert oder exportiert, ist abhängig von den Börsenstrompreisen im Land, also den Erzeugungspreisen, und den Börsenstrompreisen in den Nachbarländern“, sagt Burger zu FOCUS online Earth. Für das Fraunhofer-Institut hat Burger die Statistik-Plattform „Energy Charts“

die Statistik-Plattform „Energy Charts“ ( Link —> https://www.energy-charts.info/index.html?l=de&c=DE ) aufgebaut, kaum jemand beobachtet den Strommarkt in Deutschland so aufmerksam wie er.

Anders formuliert: Wenn es billiger ist, den Strom im Ausland einzukaufen als die heimischen Kraftwerke anzuwerfen, dann kaufen die Akteure auf dem deutschen Markt eben den Importstrom.

Im Sommer ist zum Beispiel der französische Atomstrom günstig, weil sich Kernkraftwerke nur schwer drosseln lassen und somit gewissermaßen „zu viel“ Strom produzieren.

——

Allerdings ist die Produktionsmenge durch Atomstrom trotzdem auch davon abhängig, wie viele Atomkraftwerke durch zu wenig Kühlwasser auf Volllast fahren können, bzw. sich gerade in Wartung oder Ausbesserungsarbeiten befinden.

——

Die Konsequenz sind Dumping-Preise, mit denen ein deutsches Kohlekraftwerk nicht mehr mithalten kann.

—-

Gleiches gilt auch besonders für die erneuerbare Energie aus Dänemark, Schweden und Norwegen.

Der Strom aus erneuerbaren Energie – Windkraft – ist eben oft aus diesen Regionen unschlagbar günstig.

Auch der Solarstrom ist weitaus günstiger, als Atomstrom.

Das ist billiger für die Verbraucher – und besser fürs Klima.

Die Vorstellung, ein Land könne sich selbst nicht mit Strom versorgen, nur weil es aus dem Ausland welchen importiere, sei „ein Trugschluss und komplett falsch“, sagt Burger.

Tatsächlich ist es ein Merkmal des europäischen Strommarktes, dass ständig irgendwo gehandelt wird, je nach Tageszeit, Preis und benötigter Last.

Nach Polen, traditionell ein wichtiger Abnehmer deutschen Stroms, lieferte die Bundesrepublik etwa im Juni 2023 insgesamt 599 Gigawattstunden Strom – importierte aber gleichzeitig 44 Gigawattstunden von dort.

Diese Flexibilität drückt die Preise und garantiert die Versorgungssicherheit.

Im abgelaufenen Winter war etwa Frankreich ein großer Profiteur des europäischen Strommarkts:

Aufgrund technischer Probleme und aufgeschobener Wartungen war zeitweise die Hälfte der 58 Meiler nicht am Netz.

Aber vor allem die deutschen Kraftwerke sprangen in die Bresche, im Dezember etwa mit einer Nettolieferung von knapp mehr als 1000 Gigawattstunden.

Den ganzen Artikel gibt es bei focus Online

https://amp.focus.de/earth/analyse/die-verblueffende-deutsche-strombilanz-nach-dem-atomausstieg_id_198178661.html

Warum halten dann gerade die CDU, CSU, AfD und ein Teil der FDP an der Wiederbelebung der Atomkraft so fest?

Dies wurde vom Blog in mehreren Artkeln schon beschrieben —> https://blog.forum-55plus.de/?s=Atom

———

Wer die Artikeldatenbank nutzen möchte, hier eine Anwendungserläuterung

Zu #Atomstrom hier die NEWS

Wenn Du den ganzen Artikel lesen möchtest, auf die Überschrift klicken. Dann wird gesamter Artikel sichtbar.

Wenn man danach auf zurück klickt ( <— ) dann kommt man wieder in Übersicht.

—> https://blog.forum-55plus.de/?https://www.energy-charts.info/index.html?l=de&c=DEs=Atom

——-

Tatsächlich werden wohl die Verflechtungen der Parteien mit diversen Personen, Institutionen, Lobbyverbände eine erhebliche Rolle spielen. Ob es sich hier schon um Korruption handelt, kann nur vermutet, aber nicht bewiesen werden.

Es riecht zumindest bei den Parteien CDU, CSU, FDP und vor allem der AfD nach Seilschaften.

Hier einige Hinweise:

1. BlackRock & Friedrich Merz: —> Atomkraftwerke und fossile Energie – Investments von BlackRock —> Der Gedanke, dass Friedrich Merz als Ex-Lobbyist immer noch für BlackRock Dienste verrichtet, bleibt im Hinterkopf. Auch wenn dies nicht bewiesen ist. Link —-> https://blog.forum-55plus.de/index.php/2023/09/05/atomkraftwerke-und-fossile-energie-investments-von-blackrock/

2. Axel Springer Verlag fährt Multimarketing-Strategie bei der Pro-Atom-Werbung Link —> https://blog.forum-55plus.de/index.php/2023/08/10/axel-springer-verlag-faehrt-multimarketing-strategie-bei-der-pro-atom-werbung/

3. BILD verdreht wieder die Tatsachen beim Strom, damit Atomstrom in Deutschland wieder eingesetzt wird. Das Wichtigste vorab. BILD gehört zu Springer-Verlag Link —> https://blog.forum-55plus.de/index.php/2023/08/09/bild-verdreht-wieder-die-tatsachen-beim-strom-damit-atomstrom-in-deutschland-wieder-eingesetzt-wird/

4. Die Lügen der Klimaleugner, Öllobby, Atomkraftbefürworter – Die Verbindungen der Atomlobby und fossilen Energielobby mit der AfD Link —> https://blog.forum-55plus.de/index.php/2023/07/15/4994/

5. Welche Verbindungen im Bereich Atomstrom – Kernenergie – es zu Axel Springer, BILD, AfD, CDU, CSU, BlackRock, KKR und CPPIB es gibt Link —> https://blog.forum-55plus.de/index.php/2023/07/10/welche-verbindungen-im-bereich-atomstrom-kernenergie-es-zu-axel-springer-bild-afd-cdu-csu-blackrock-kkr-und-cppib-es-gibt/

6. BILD – CDU, CSU und AfD – Gezielte Desinformation über Energieversorgung in Zusammenhang mit Atomkraftwerke Link —> https://blog.forum-55plus.de/index.php/2023/07/10/bild-cdu-csu-und-afd-gezielte-desinformation-ueber-energieversorgung-in-zusammenhang-mit-atomkraftwerke/

7. Rückkehr der Solarindustrie nach Deutschland – Wie die CDU und FDP die Solarproduktion aus Deutschland 2011 vertrieben hat und jetzt vielleicht wieder zurück kommt Link —-> https://blog.forum-55plus.de/index.php/2023/09/06/rueckkehr-der-solarindustrie-nach-deutschland/

8. Offener Brief an CDU und den Parteivorsitzenden Friedrich Merz —> Atomkraft – Nie wieder! Link —> https://blog.forum-55plus.de/index.php/2023/08/28/offener-brief-an-cdu-und-den-parteivorsitzenden/

9. Warum brauchen wir denn neben einer Stromleitung noch unbedingt Gasleitung, Fernwärmenetz? —> Was mir noch niemand wirklich erklären konnte. Link —> https://blog.forum-55plus.de/index.php/2023/08/16/warum-brauchen-wir-denn-neben-einer-stromleitung-noch-unbedingt-gasleitung-fernwaermenetz/

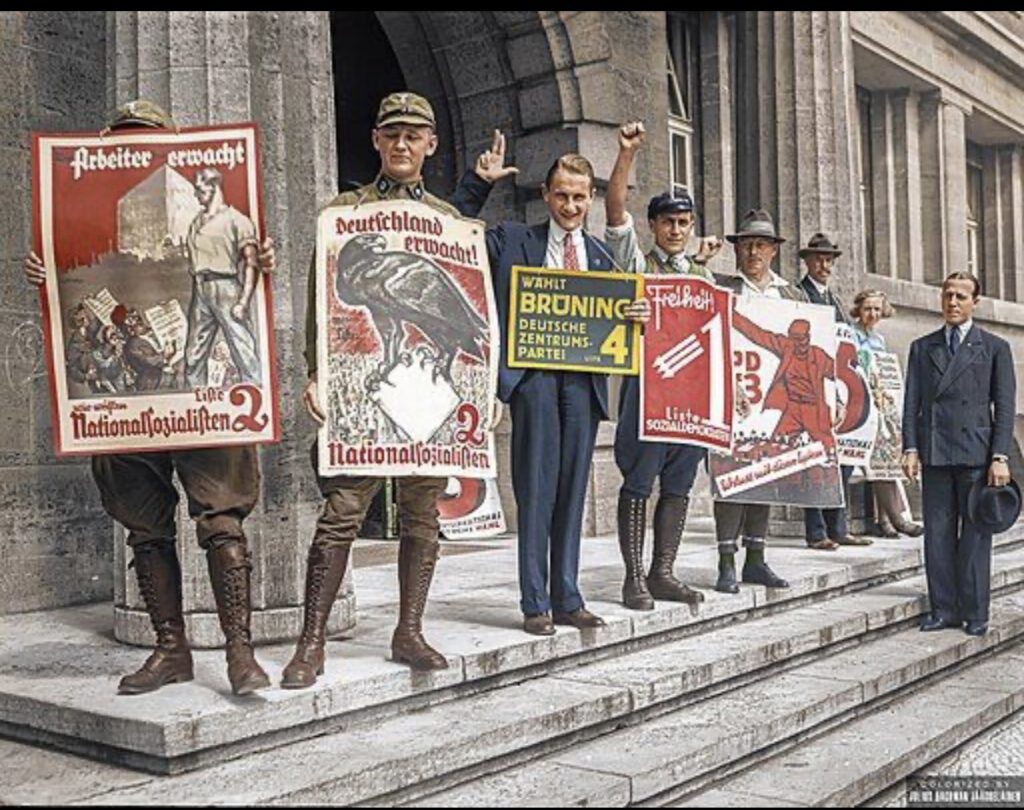

10. Parallelen von Axel-Springer-Verlag — BILD— und dem früheren Medienmogul Hugenberg vorhanden? Link —> https://blog.forum-55plus.de/index.php/2023/08/10/parallelen-von-axel-springer-verlag-bild-und-dem-frueheren-medienmogul-vorhanden/

11. fakenews #Lügen #Motiv #Lobby #Halbwahrheiten Link —> https://blog.forum-55plus.de/index.php/2023/07/31/fakenews-luegen-motiv-lobby-halbwahrheiten/.

12. Abrechnung mit der Lindner-FDP: Rücksichtslos in den eigenen Untergang Link —> https://blog.forum-55plus.de/index.php/2023/07/29/abrechnung-mit-der-lindner-fdp-ruecksichtslos-in-den-eigenen-untergang/

Gefällt mir:

Gefällt mir Wird geladen …