Mit diesem Artikel wird der Link zum Artikel „Rente mit 63, Altersteilzeit und Co.: fünf Fragen und Antworten zur Debatte über längere Arbeitszeit“ ganz unten mitgeteilt.

Zuvor soll jedoch auf eine Neuerung in der gesetzlichen Rentenversicherung hingewiesen werden, die bereits seit Corona gilt:

Wer frühzeitig eine Altersrente in Anspruch nimmt, darf inzwischen unbegrenzt hinzuverdienen.

Der Hinzuverdienst kann als Arbeitnehmer oder auch als Selbstständiger erfolgen.

Beispiele:

- Arbeitnehmer beantragt die „Rente für langjährige Versicherte“ („Rente mit 62“) und erhält eine lebenslange Rentenkürzung von 14,4% und arbeitet wie bisher weiter

- Arbeitnehmer beantragt die „Rente für besonders langjährig Versicherte“ („Rente mit 63“ mit 45 Versicherungsjahren Wartezeit) und arbeitet weiter. Es erfolgt kein Abschlag.

In beiden Fällen steht der Arbeitnehmer weiterhin dem Arbeitsmarkt zur Verfügung.

In fast allen Fällen kann auch der Arbeitgeber das Arbeitsverhältnis trotz Zahlung der Altersrente nicht beenden.

Zwar gibt es Tarifverträge, die eine Beendigung des Arbeitsverhältnisses ab Altersrente vorsehen, allerdings wurden diese Regelungen noch in den Tarifverträgen vereinbart, als es nur eine Form der Altersrente gab und ein Hinzuverdienst beschränkt war (früher 6.300 Euro pro Jahr).

Inzwischen hat sich bei der gesetzlichen Rentenversicherung vieles verändert.

So kann heute:

- unbegrenzt hinzuverdient werden (Nichtselbstständige oder auch als Selbstständiger)

- auf einen Anteil der Rente verzichtet werden (z.B. 1% Rentenverzicht)

Der Rentenverzicht von 1 % hat Hintergründe in der Flexirente.

Genutzt wird dieser Verzicht auch bei der Vollrente in Zusammenhang mit der Beitragszahlung von der Pflegeversicherung.

Pflegt ein Angehöriger (z.B. der Ehegatte) eine zu pflegende Person, leistet die Pflegeversicherung ab Pflegegrad 2 eine Beitragszahlung in die gesetzliche Rentenversicherung.

Die Beitragszahlung entfällt, wenn beispielsweise der pflegende Angehörige eine Regelaltersrente zu 100 % erhält.

Wird nur eine Rente von 99% gezahlt (durch Rentenverzicht), dann bezahlt die Pflegeversicherung weiterhin Beiträge in die gesetzliche Rentenversicherung.

Zum nächsten 1.7. wird dann die Regelaltersrente angehoben.

So besteht die Möglichkeit, dass der 1 %ige Rentenverzicht sich lohnt.

Grund ist, dass der 1%ige Rentenverzicht keine Vollrente, sondern juristisch eine Teilrente (99%) genannt wird.

Unter diesem Aspekt wäre es auch zu betrachten, wenn eine „Tarifvertrags-Altregelung“ vorsieht, dass das Arbeitsverhältnis wegen eine Altersrente beendet werden müsste.

Im Übrigen ist die Regelung im Tarifvertrag nicht nur überaltert und noch im Zusammenhang mit den früheren Rentenregelungen zu sehen, sondern auch deshalb gerade im Wandel, weil die Hinzuverdienstgrenze bei den Altersrenten (vor der Regelaltersgrenze) weggefallen ist. Bedenklich ist diese Tarifregelung auch, weil §41 SGB VI hier andere Regelungen vorsieht.

Im sechsten Sozialgesetzbuch (SGB) findet sich ausdrücklich eine Regelung zu „Altersrente und Kündigungsschutz“. Darin heißt es:

„Der Anspruch des Versicherten auf eine Rente wegen Alters ist nicht als ein Grund anzusehen, der die Kündigung eines Arbeitsverhältnisses durch den Arbeitgeber nach dem Kündigungsschutzgesetz bedingen kann“ (§ 41 SGB VI). Link –> https://www.gesetze-im-internet.de/sgb_6/__41.html

Die Deutsche Rentenversicherung formuliert es in ihren gemeinsamen rechtlichen Arbeitsanweisungen folgendermaßen: Der Gesetzgeber „legt fest, dass die Möglichkeit, eine Altersrente zu beziehen, nicht ausschlaggebend für eine Kündigung des Versicherten durch den Arbeitgeber sein darf“.

Insofern ist die Diskussion über das Thema, dass Altersrentner dem Arbeitsmarkt nicht mehr zur Verfügung stehen, nicht mehr richtig, denn die Arbeitnehmer können inzwischen neben der Altersrente weiter tätig sein.

Hier der Link zum o.g. Artikel

—>

https://www.ejz.de/blick-in-die-welt/politik/rente-63-altersteilzeit-co-fuenf-fragen-antworten-debatte-ue-id293756.html

——-

Ergänzung:

Versicherte können die Höhe der Teilrente in beliebigen Prozentschritten mit zwei Dezimalstellen (Nachkommastellen) wählen. Die Teilrente muss allerdings mindestens 10,00 Prozent der Vollrente betragen (§ 42 Abs. 1 SGB VI). Sie kann höchstens in Höhe von 99,99 Prozent in Anspruch genommen werden.

Quelle: https://rvrecht.deutsche-rentenversicherung.de/SharedDocs/rvRecht/01_GRA_SGB/06_SGB_VI/pp_0026_50/gra_sgb006_p_0042.html )

Hinweis:

In der Vergangenheit haben die Rentenversicherungsträger die Auffassung vertreten, dass eine frei gewählte Teilrente nur in vollen Prozentschritten gewählt werden könne und somit höchstens 99 Prozent betrage. Diese Rechtsauffassung wurde inzwischen aufgegeben (AGVR 4/2022, TOP 4).

Als Teilrente zu beanspruchende Altersrenten

Als Teilrente können folgende Renten in Anspruch genommen werden:

- sämtliche nach den Vorschriften des SGB VI festgestellte Altersrenten – auch die Regelaltersrente – und

- die nach den bis zum 31.12.1991 geltenden Vorschriften des AVG/RVO/RKG festgestellten Altersruhegelder, wenn die Berechtigten nach dem 01.12.1926 geboren sind.

Nicht als Teilrente, sondern ausschließlich als Vollrente, können die Renten in Anspruch genommen werden, die nach § 302 Abs. 1 SGB VI seit 01.01.1992 als Regelaltersrente zu leisten sind beziehungsweise nach § 302 Abs. 2 SGB VI als Regelaltersrente gelten. Hinsichtlich weiterer Einzelheiten vergleiche GRA zu § 302 SGB VI, Abschnitt 4.

Übrigens

—>

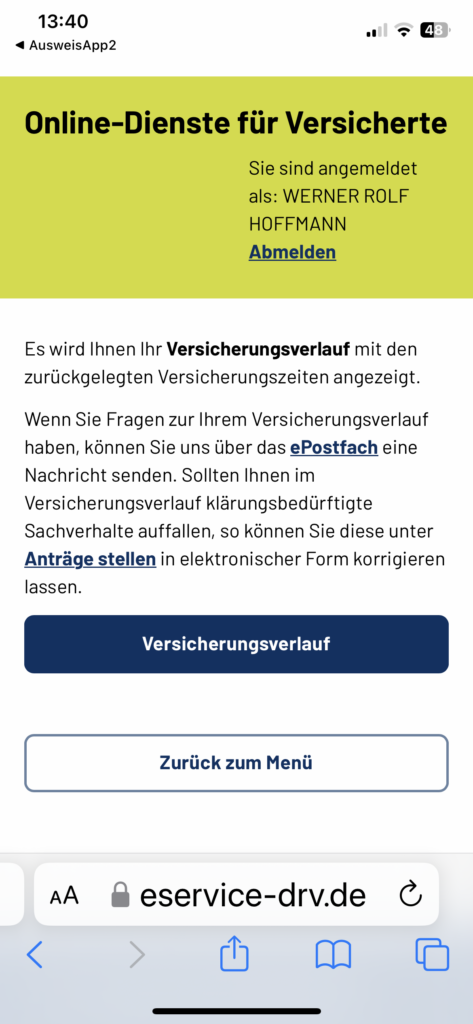

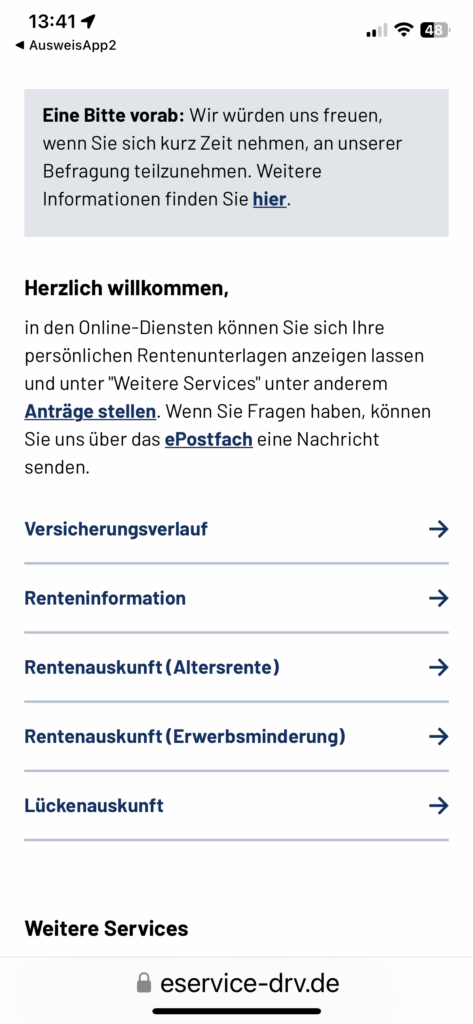

Tipp für alle Bürger ab 18:

Wer geschäftsunfähig ist, benötigt eine Vertretung.

Ohne eine schriftliche Vollmacht konnte selbst bisher der Ehegatte den Ehepartner nicht vertreten. Ab 1.1.2023 dürfen Ehepartner und Lebenspartner den anderen Partner auch ohne Vollmacht vertreten. Dies allerdings beschränkt auf sechs Monate.

Seit Jahresbeginn 2023 gibt nun der neue Paragraf 1358 im Bürgerlichen Gesetzbuch (BGB) Ehegatten und Lebenspartnern für den Notfall ein gegenseitiges Vertretungsrecht in Gesundheitsangelegenheiten sowie bei kurzfristig freiheitsentziehenden Maßnahmen.

Dieses Notvertretungsrecht ist auf sechs Monate begrenzt

Für diese Zeit ist der behandelnde Arzt oder die behandelnde Ärztin gegenüber dem Ehegatten oder Lebenspartner von der Schweigepflicht entbunden. Damit das Notvertretungsrecht gilt, darf keine anderslautende Vorsorgevollmacht vorliegen. Ist bereits ein Betreuer vom Gericht bestellt, geht dieser ebenfalls vor.

Die Wünsche des Patienten oder der Patientin sind auch im Notvertretungsrecht maßgeblich. Diese Wünsche können in einer Patientenverfügung niedergelegt sein – oder sie sind in einem Gespräch zwischen ärztlicher Seite und den Angehörigen oder Vertrauenspersonen des Patienten zu ermitteln.

Kurzfristig freiheitsentziehende Maßnahmen – was ist damit gemeint?

„Das kann etwa ein Bettgitter oder das Anbringen eines Bauchgurtes sein“, sagt der Berliner Rechtsanwalt Dietmar Kurze. Auch eine Fixierung des Patienten oder der Patientin oder ruhigstellende Medikamente fallen unter die Kategorie freiheitsentziehende Maßnahmen.

Was ist mit dem Notvertretungsrecht nicht abgedeckt?

Der gesunde Ehegatte oder Lebenspartner kann keine finanziellen Angelegenheiten der erkrankten Person erledigen – zum Beispiel mit deren Geld bestimmten Forderungen nachkommen beziehungsweise Ansprüche gegenüber Behörden, also zum Beispiel dem Sozialamt, geltend machen.

Der gesunde Ehegatte oder Lebenspartner ist mit dem Notvertretungsrecht auch nicht berechtigt, Verträge des Erkrankten zu kündigen oder etwa dessen Auto zu verkaufen.

Der gesunde Ehegatte oder Lebenspartner kann für den Erkrankten aber Verträge abschließen, die innerhalb der sechs Monate etwa für medizinische Behandlungen oder für Reha-Maßnahmen nötig sind.

Ist der behandelnde Arzt oder die behandelnde Ärztin verpflichtet zu prüfen, ob die Voraussetzungen für das Ausüben des Notvertretungsrechts überhaupt vorliegen?

Nein – der Arzt oder die Ärztin muss lediglich den Ehegatten oder den Lebenspartner fragen, ob er oder sie berechtigt ist, das Notvertretungsrecht auszuüben.

Ist in einer Vorsorgevollmacht eine andere Person, etwa die Tochter oder der Sohn, als Bevollmächtigte bestimmt, vertritt diese den erkrankten Menschen und nicht der Ehegatte oder Lebenspartner

Wann gilt das Notvertretungsrecht ebenfalls nich?

Das Notvertretungsrecht greift ebenfalls nicht, wenn Ehegatten oder Lebenspartner getrennt leben. Möglich ist auch, dass die erkrankte Person einen Widerspruch gegen das Notvertretungsrecht eingelegt hat, der im Zentralen Vorsorgeregister (ZVR) hinterlegt ist. Mit Widerspruch gegen das Notvertretungsrecht ist gemeint: Die erkrankte Person will nicht, dass der oder die andere sie vertritt.

Der Arzt oder die Ärztin stellt nun mit den Ergebnissen der Befragungen eine Bescheinigung aus. Sind die Voraussetzungen für das Notvertretungsrecht gegeben, hält der Mediziner den Zeitpunkt fest, ab dem die sechsmonatige Vertretungszeit beginnt.

Warum sind Vorsorgevollmacht, Betreuungsverfügung und Patientenverfügung weiterhin sinnvoll?

Weil das Notvertretungsrecht nur auf Gesundheitsangelegenheiten beschränkt ist

Andere Dinge, wie etwa Bankgeschäfte oder Versicherungsangelegenheiten, sind durch das Notvertretungsrecht nicht abgedeckt.

Zudem: Das Notvertretungsrecht ist auf sechs Monate beschränkt. Wenn der erkrankte Ehegatte oder Lebenspartner nach diesem halben Jahr noch nicht in der Lage ist, selbst Entscheidungen zu treffen, muss ein Betreuer bestellt werden – es sei denn, es liegt eine Vollmacht vor.

WICHTIGER HINWEIS FÜR ELTERN, wenn die Kinder volljährig sind.

Ab dem vollendeten 18. Lebensjahr haben Eltern – wie bisher auch – nur durch eine Vollmacht die Möglichkeit für Ihre Kinder etwas zu regeln. Ebenso erhalten Eltern ohne eine Vorsorgevollmacht keine medizinischen Auskünfte.

Gerade deshalb ist es wichtig, dass auch junge Erwachsene eine General- und Vorsorgevollmacht haben.

Der #Notfallordner von https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner/index.php

ist bei #Geschäftsunfähigkeit sehr hilfreich.

Wenn Du Fragen hast, einfach melden.

Festnetz

tel:+4971569671900

Handy/WhatsApp

tel:+4901772716697

Werner Hoffmann

Qualifikationen:

– Betriebswirt f. bAV (FH),

⁃ Rentenberater-Theor. Sachkundeprüfung nach RDG, Seniorenberater (NWB-Akademie),

⁃ Generationenberater (IHK),

⁃ Seniorenberater (NWB-Akademie)

⁃ Versicherungskaufmann (IHK),

⁃ Fachwirt f. Marketing (AKAD),

⁃ NLP-Practitioner (zert. DVNLP)

Fachautor:

⁃ bAV-Leitfaden

⁃ Notfallordner in 90 verschiedenen Ausführung (abhängig von der beruflichen Tätigkeit)