Ein Beitrag von

Auch wenn ich mir persönlich selbst jetzt schaden sollte, aber es wäre steuergerechter und würde viele Probleme – insbesondere im Wohnungsbau lösen.

Zum Vorlesen

Warum die Abgeltungsteuer erhöht werden muss – und wie das dem Wohnungsmarkt hilft

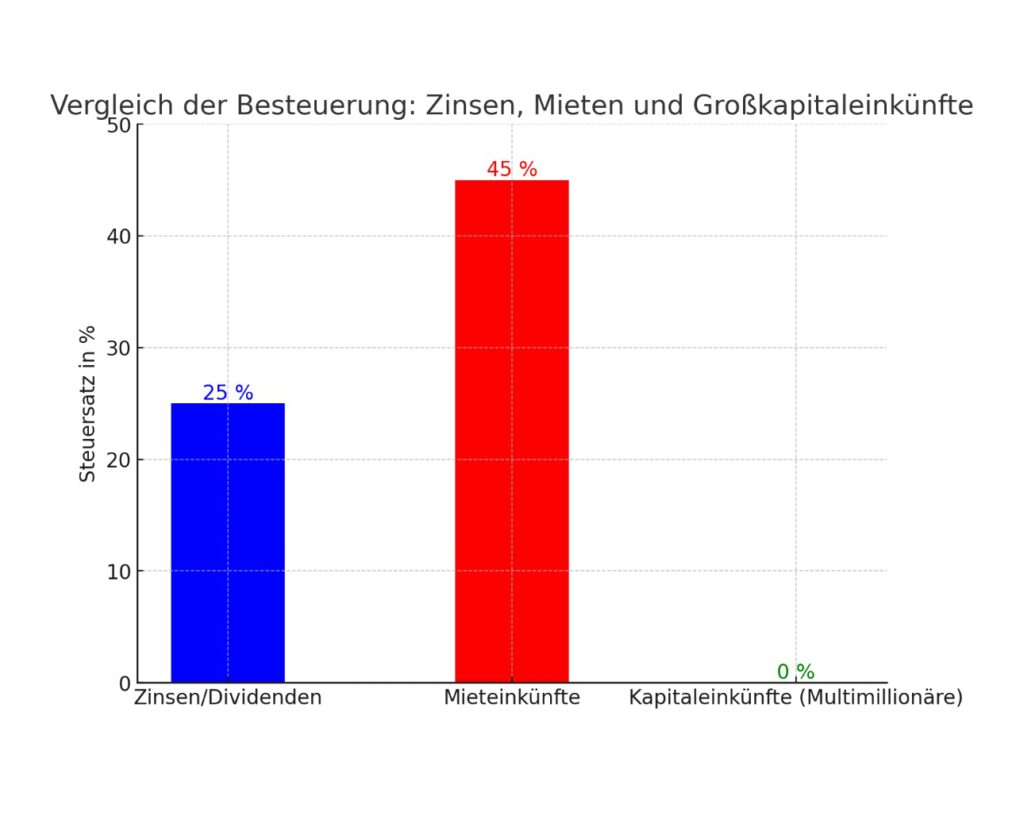

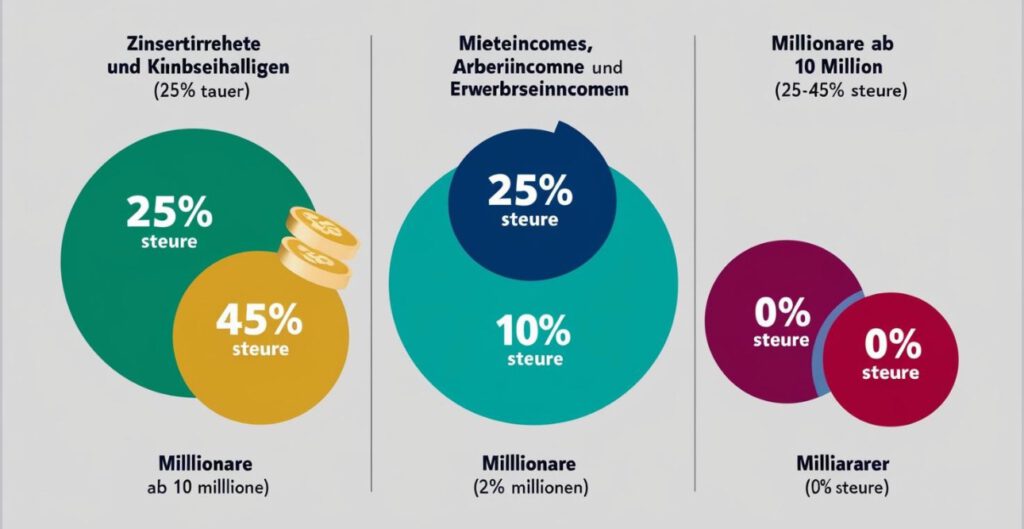

Die Abgeltungsteuer in Deutschland liegt aktuell bei 25 %. Das bedeutet: Wer Kapitaleinkünfte hat, zahlt nur 25 % Steuern – unabhängig davon, wie hoch sein Einkommen ist. Das ist unfair.

Wer arbeitet oder Mieteinnahmen hat, zahlt seinen individuellen Steuersatz. Oft liegt dieser weit über 25 %. Doch Kapitalerträge werden begünstigt. Das führt zu Ungleichheit und verzerrt den Markt. Eine Lösung wäre, die Abgeltungsteuer auf 35 bis 40 % zu erhöhen. Gleichzeitig sollte es einen Freibetrag von 10.000 bis 15.000 Euro geben.

Was bedeutet das für normale Sparer?

Viele Menschen befürchten bei Steuererhöhungen, dass auch kleine Sparer belastet werden. Das ist hier nicht der Fall. Wer bis zu 333.000 bis 500.000 Euro angespart hat und eine Verzinsung von 3 % erhält, müsste keine Steuern zahlen. Der Freibetrag deckt das ab.

Die Steuererhöhung würde nur Menschen mit sehr hohen Kapitaleinkünften treffen, die über dem Freibetrag liegen. Wer viel Geld aus Zinsen, Dividenden oder anderen Kapitalerträgen verdient, müsste mehr abgeben – genauso wie jeder andere Steuerzahler auch.

Warum hilft das dem Wohnungsmarkt?

Die aktuelle Steuerstruktur trägt dazu bei, dass weniger in den Wohnungsbau investiert wird. Kapital bleibt lieber in Anleihen, Aktien oder verzinsten Geldanlagen, weil diese steuerlich begünstigt sind. Mit einer gerechteren Besteuerung könnte sich das ändern:

1. Geld fließt in den Wohnungsbau. Wer Geld anlegen will, könnte durch Zuschüsse und steuerliche Vorteile eher in Immobilien investieren.

2. Investoren überdenken ihre Strategie. Wer sein Kapital bislang nur in Finanzprodukte steckt, wird durch die höhere Steuer auf Zinserträge belastet. Wohnimmobilien könnten wieder interessanter werden.

3. Der Markt gewinnt doppelt. Mehr Investitionen in Wohnungen bedeuten mehr Angebot. Das kann Mietpreise stabilisieren und den Wohnungsmarkt entlasten.

Drei Beispiele, die zeigen, warum das gerecht ist

Ein lediger Rentner mit 300.000 Euro auf der Bank und einer monatlichen Rente von 2.500 Euro erhält bei einer Verzinsung von 3 % im Jahr 9.000 Euro Zinsertrag. Da der Freibetrag bei 10.000 bis 15.000 Euro liegt, zahlt er keine Steuern auf seine Kapitalerträge. Seine Altersvorsorge bleibt unangetastet.

Ein verheiratetes Rentnerpaar mit 300.000 Euro auf der Bank und einer gemeinsamen monatlichen Rente von 4.000 Euro hat ebenfalls Zinserträge von 9.000 Euro im Jahr. Da Freibeträge pro Person gelten, bleiben ihre Kapitalerträge steuerfrei. Auch hier ändert sich nichts.

Anders sieht es beim Multimillionär aus: Ein lediger Anleger, der nicht arbeitet und 10 Millionen Euro auf der Bank hat, erzielt bei einer Verzinsung von 4 % jährlich 400.000 Euro Zinserträge. Aktuell zahlt er nur 100.000 Euro Steuern, weil er mit 25 % besteuert wird. Mit einer Erhöhung auf 40 % und einem Freibetrag von 15.000 Euro würde er 153.000 Euro Steuern zahlen.

Das ist fair, denn selbst dann zahlt er noch weniger als ein normaler Arbeitnehmer mit einem Spitzensteuersatz von 42 %.

Fazit

Eine faire Besteuerung von Kapitaleinkünften schafft Gerechtigkeit, ohne dass kleine Sparer belastet werden. Gleichzeitig kann der Wohnungsmarkt profitieren. Die Reform wäre einfach umsetzbar – und längst überfällig.

Wer gegen eine faire Steuerreform sein wird

Eine Erhöhung der Abgeltungsteuer auf 35 bis 40 % mit einem Freibetrag von 10.000 bis 15.000 Euro würde vor allem große Kapitalbesitzer stärker belasten. Während normale Sparer und Rentner mit überschaubaren Ersparnissen kaum oder gar nicht betroffen wären, müssten Multimillionäre mit hohen Kapitaleinkünften künftig einen faireren Beitrag leisten.

Doch genau das gefällt bestimmten Interessengruppen nicht. Besonders Investment- und Vermögensverwalter wie BlackRock & Co. haben ein starkes Interesse daran, dass Kapitalerträge weiterhin niedrig besteuert werden. Eine höhere Abgeltungsteuer würde ihre Geschäftsmodelle weniger attraktiv machen, da viele ihrer Kunden von den bisherigen Steuerprivilegien profitieren.

Auch Unternehmensvereine und Arbeitgeberverbände würden sich mit aller Kraft gegen eine solche Reform stemmen. Dazu gehören etwa:

• Die Familienunternehmer – ein Verband, der sich eng mit der FDP verbunden fühlt und Steuersenkungen für Unternehmer propagiert.

• Die INSM (Initiative Neue Soziale Marktwirtschaft) – eine wirtschaftsliberale Lobbyorganisation, die sich gerne als unabhängig darstellt, aber neoliberale Interessen verfolgt und eng mit CDU/CSU verknüpft ist.

• Die Mittelstands- und Wirtschaftsvereinigung der CDU/CSU (MIT) – die Wirtschaftsflügel der Unionsparteien, die stets Steuersenkungen für Vermögende fordern.

Nicht zu vergessen ist die AfD, die sich zwar als Partei „des kleinen Mannes“ inszeniert, aber wirtschaftspolitisch vor allem die Interessen der Multimillionäre und Großkapitalbesitzer vertritt. Ihre steuerpolitischen Vorschläge entlasten in der Regel die Reichen, während Sozialausgaben und öffentliche Investitionen gekürzt werden sollen.

Weitere Organisationen, die sich gegen eine gerechtere Besteuerung von Kapitaleinkommen stellen dürften, sind:

• Der Verband Deutscher Banken (BdB) – als Interessensvertretung der Finanzbranche wird er sich vehement gegen höhere Steuern auf Kapitalerträge wehren.

• Der Bundesverband der Deutschen Industrie (BDI) – setzt sich für eine möglichst unternehmensfreundliche Steuerpolitik ein, die hohe Vermögen schützt.

• Die Stiftung Marktwirtschaft – eine neoliberale Denkfabrik, die regelmäßig gegen höhere Steuern für Vermögende argumentiert.

• Die Ludwig-Erhard-Stiftung – ebenfalls wirtschaftsliberal geprägt und für eine möglichst geringe Steuerlast auf Kapital.

Diese Akteure werden versuchen, jede Steuererhöhung als „Standortnachteil“ oder „Angriff auf den Mittelstand“ zu brandmarken. Dabei geht es in Wahrheit um den Schutz der wohlhabendsten 1 %, die weiterhin von niedrigen Steuersätzen profitieren möchten. Eine gerechtere Steuerpolitik würde den Wohlstand breiter verteilen – und genau das ist es, was diese Lobbygruppen verhindern wollen.