Steuergerechtigkeit: Warum ein gerechtes Steuersystem unverzichtbar ist

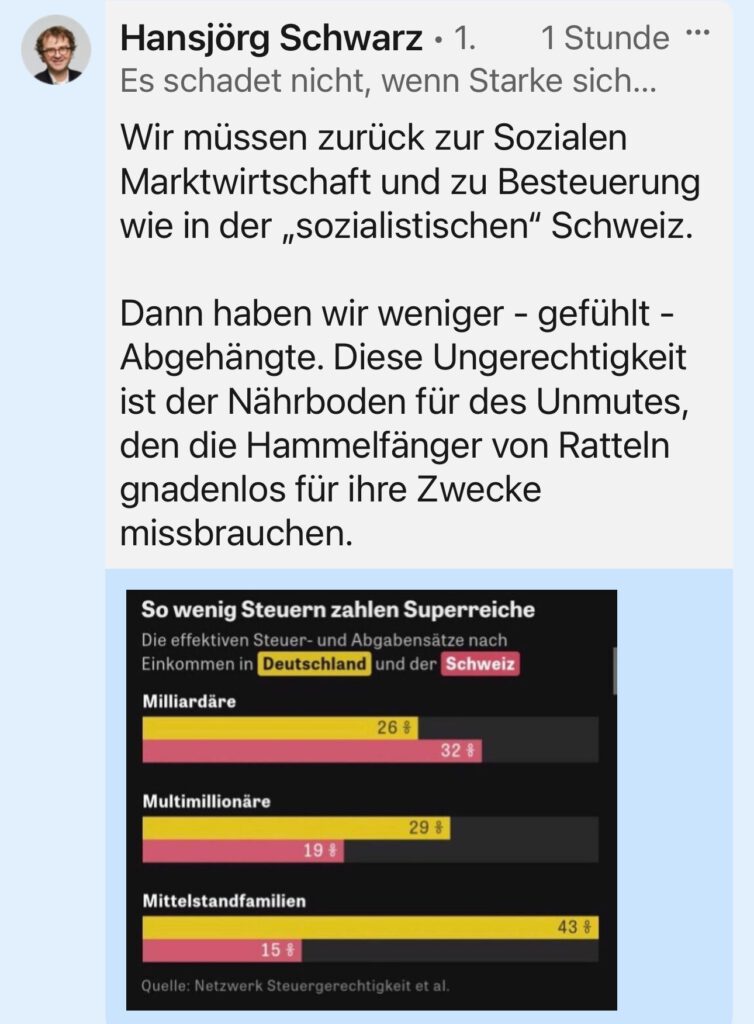

In einer Welt, die von wachsenden Ungleichheiten geprägt ist, spielt die Frage der Steuergerechtigkeit eine zentrale Rolle. Während Konzerne Milliardengewinne erzielen und die Reichsten der Gesellschaft von Steuervergünstigungen profitieren, stehen viele Länder vor der Herausforderung, ihre sozialen Systeme zu finanzieren. Organisationen wie das Netzwerk Steuergerechtigkeit setzen sich daher dafür ein, diese Ungleichheiten zu bekämpfen und ein faireres Steuersystem zu schaffen. Doch was bedeutet Steuergerechtigkeit eigentlich, und warum ist sie so wichtig?

Was ist Steuergerechtigkeit?

Steuergerechtigkeit beschreibt ein Steuersystem, das sowohl sozial als auch wirtschaftlich fair ist. Es geht darum, dass alle Akteure – Einzelpersonen wie Unternehmen – einen gerechten Beitrag zum Gemeinwohl leisten. Die Belastung sollte nach der Leistungsfähigkeit verteilt sein: Wer mehr hat, sollte auch mehr geben können. Dies wird oft durch progressive Steuersysteme erreicht, bei denen höhere Einkommen stärker besteuert werden.

In der Praxis sieht die Realität jedoch anders aus. Zahlreiche Unternehmen und vermögende Privatpersonen nutzen legale Schlupflöcher oder verstecken ihr Vermögen in Steuerparadiesen, um ihren Beitrag zu minimieren. Die Konsequenzen dieser Steuervermeidung und -hinterziehung sind weitreichend: Staatshaushalte verlieren Milliardenbeträge, die für Bildung, Gesundheit und Infrastruktur dringend benötigt würden.

Steuervermeidung: Ein globales Problem

Die Ausmaße der Steuervermeidung sind alarmierend. Laut Schätzungen des Tax Justice Network entgehen Regierungen weltweit jedes Jahr über 400 Milliarden US-Dollar durch Steuervermeidung und Steuerhinterziehung. Besonders problematisch ist, dass dies nicht nur eine Frage der individuellen Moral ist, sondern ein systemisches Problem darstellt.

Internationale Konzerne wie Apple, Amazon oder Google nutzen gezielt komplexe Steuerstrukturen, um Gewinne in Niedrigsteuerländer zu verschieben. Diese Praktiken, bekannt als Gewinnverschiebung (Profit Shifting), sind in vielen Fällen legal, aber moralisch fragwürdig. Länder wie Luxemburg, Irland oder die Cayman Islands fungieren dabei als Steuerparadiese, die von diesen Praktiken profitieren.

Die Rolle Deutschlands

Deutschland, eine der größten Volkswirtschaften der Welt, spielt in dieser Debatte eine ambivalente Rolle. Einerseits setzt sich die Bundesregierung auf internationaler Ebene für Maßnahmen wie den globalen Mindeststeuersatz ein, der 2021 unter der OECD beschlossen wurde. Andererseits gibt es auch in Deutschland zahlreiche Schlupflöcher, die vermögende Privatpersonen und Unternehmen nutzen können.

Ein Beispiel hierfür ist die sogenannte Cum-Ex-Affäre, bei der Banken und Investoren über Jahre hinweg den Staat um Milliarden betrogen haben. Solche Skandale untergraben nicht nur das Vertrauen in das Steuersystem, sondern zeigen auch, wie dringend Reformen notwendig sind.

Das Netzwerk Steuergerechtigkeit: Ziele und Forderungen

Das Netzwerk Steuergerechtigkeit setzt sich dafür ein, Steuervermeidung und Steuerhinterziehung zu bekämpfen und die öffentliche Debatte über ein gerechtes Steuersystem zu fördern. Es handelt sich dabei um einen Zusammenschluss verschiedener zivilgesellschaftlicher Organisationen, Wissenschaftler:innen und Aktivist:innen, die gemeinsam auf folgende Ziele hinarbeiten:

1. Transparenz schaffen: Eine der wichtigsten Forderungen des Netzwerks ist die Einführung einer öffentlichen länderbezogenen Berichterstattung (Country-by-Country Reporting). Dadurch müssten Unternehmen offenlegen, wo sie ihre Gewinne erzielen und wo sie Steuern zahlen. Dies würde die Steuerpraktiken von Konzernen deutlich transparenter machen.

2. Steuerparadiese bekämpfen: Das Netzwerk fordert strengere internationale Regeln, um Steuerparadiese auszutrocknen. Dazu gehört auch, Länder, die als Steuerparadiese agieren, auf schwarze Listen zu setzen und Sanktionen zu verhängen.

3. Globalen Mindeststeuersatz durchsetzen: Mit der Einführung eines globalen Mindeststeuersatzes von mindestens 15 Prozent könnte verhindert werden, dass Unternehmen ihre Gewinne gezielt in Länder mit minimalen Steuersätzen verschieben. Allerdings fordert das Netzwerk, den Satz weiter anzuheben, um eine echte Wirkung zu erzielen.

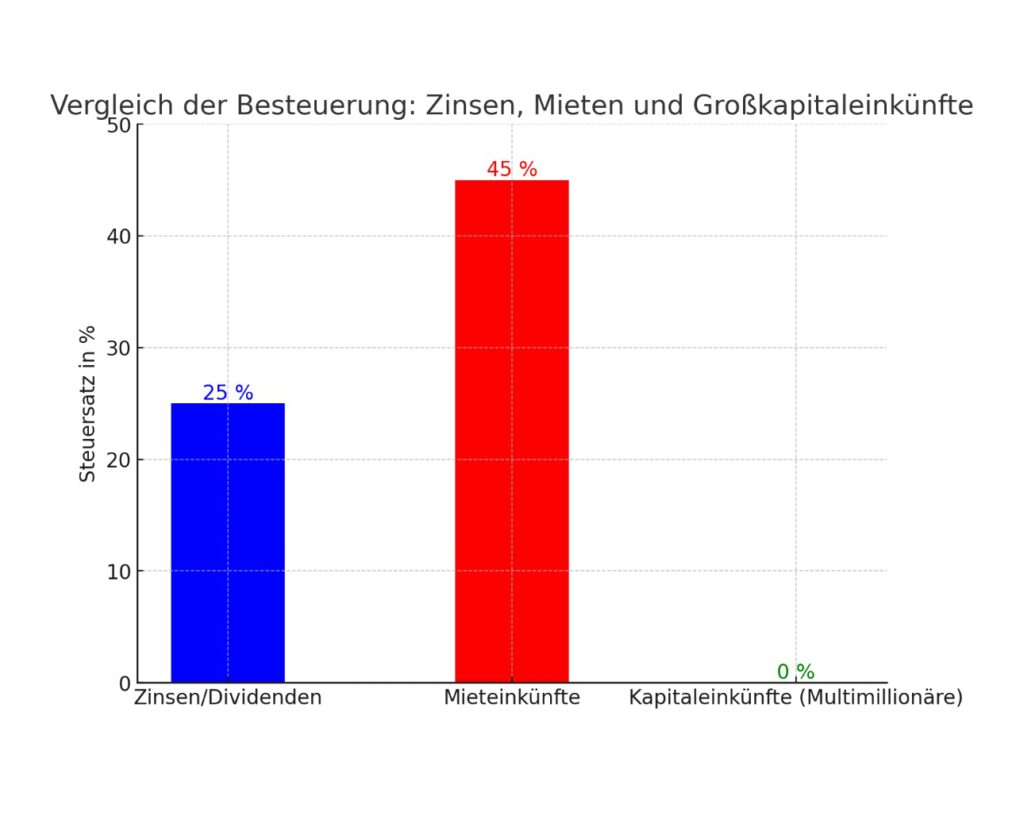

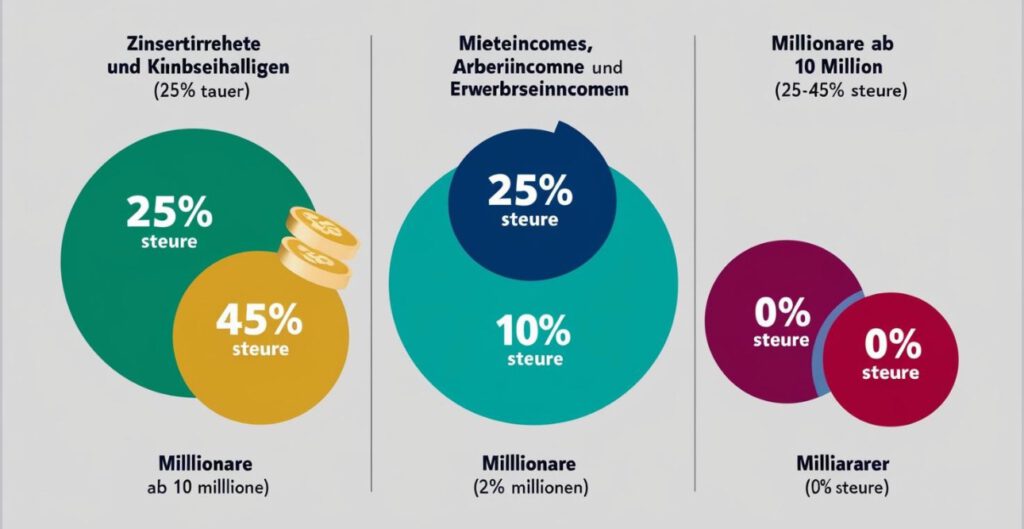

4. Sozial gerechte Steuerpolitik: Auch auf nationaler Ebene fordert das Netzwerk Reformen, wie die Wiedereinführung einer Vermögenssteuer, eine stärkere Besteuerung von Kapitaleinkünften und die Bekämpfung von Steuerhinterziehung.

Warum Steuergerechtigkeit so wichtig ist

Ein gerechtes Steuersystem ist nicht nur eine Frage der Moral, sondern auch der wirtschaftlichen und sozialen Stabilität. Ohne ausreichende Steuereinnahmen können Staaten ihre Aufgaben nicht erfüllen. Dies betrifft nicht nur klassische Infrastrukturprojekte wie den Bau von Straßen oder Schulen, sondern auch zentrale Bereiche wie den Klimaschutz oder die Gesundheitsversorgung.

Steuergerechtigkeit ist zudem ein Instrument, um Ungleichheit zu reduzieren. Studien zeigen, dass die Vermögenskonzentration in den letzten Jahrzehnten massiv zugenommen hat. Während die reichsten 1 Prozent der Weltbevölkerung ihren Anteil am globalen Wohlstand kontinuierlich ausbauen, bleibt ein Großteil der Gesellschaft zurück. Ein progressives Steuersystem kann dazu beitragen, diese Ungleichheiten abzubauen.

Was kann getan werden?

Die Bekämpfung von Steuervermeidung und -hinterziehung erfordert ein Zusammenspiel von nationalen und internationalen Maßnahmen. Dazu gehören strengere Gesetze, mehr Transparenz und eine konsequente Strafverfolgung. Doch ebenso wichtig ist der öffentliche Druck. Organisationen wie das Netzwerk Steuergerechtigkeit leisten hier einen wichtigen Beitrag, indem sie Missstände aufdecken und politische Reformen anstoßen.

Fazit

Steuergerechtigkeit ist ein unverzichtbarer Baustein für eine gerechtere Welt. Sie sorgt dafür, dass alle ihren fairen Beitrag leisten und die Grundlagen für sozialen Frieden und wirtschaftliche Stabilität geschaffen werden. Doch dafür braucht es den politischen Willen, tiefgreifende Reformen umzusetzen, und den gesellschaftlichen Druck, diese einzufordern. Das Netzwerk Steuergerechtigkeit zeigt, dass Veränderungen möglich sind – wenn wir gemeinsam daran arbeiten.