Ein Beitrag von

Demokrat der Mitte

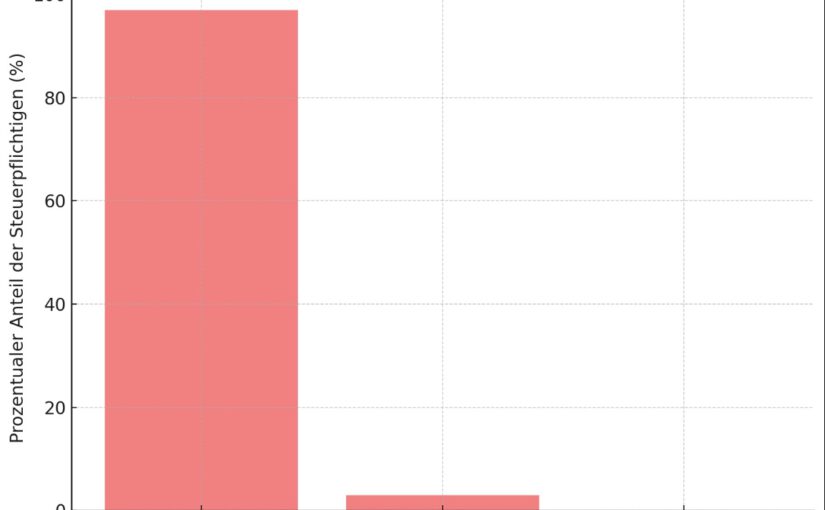

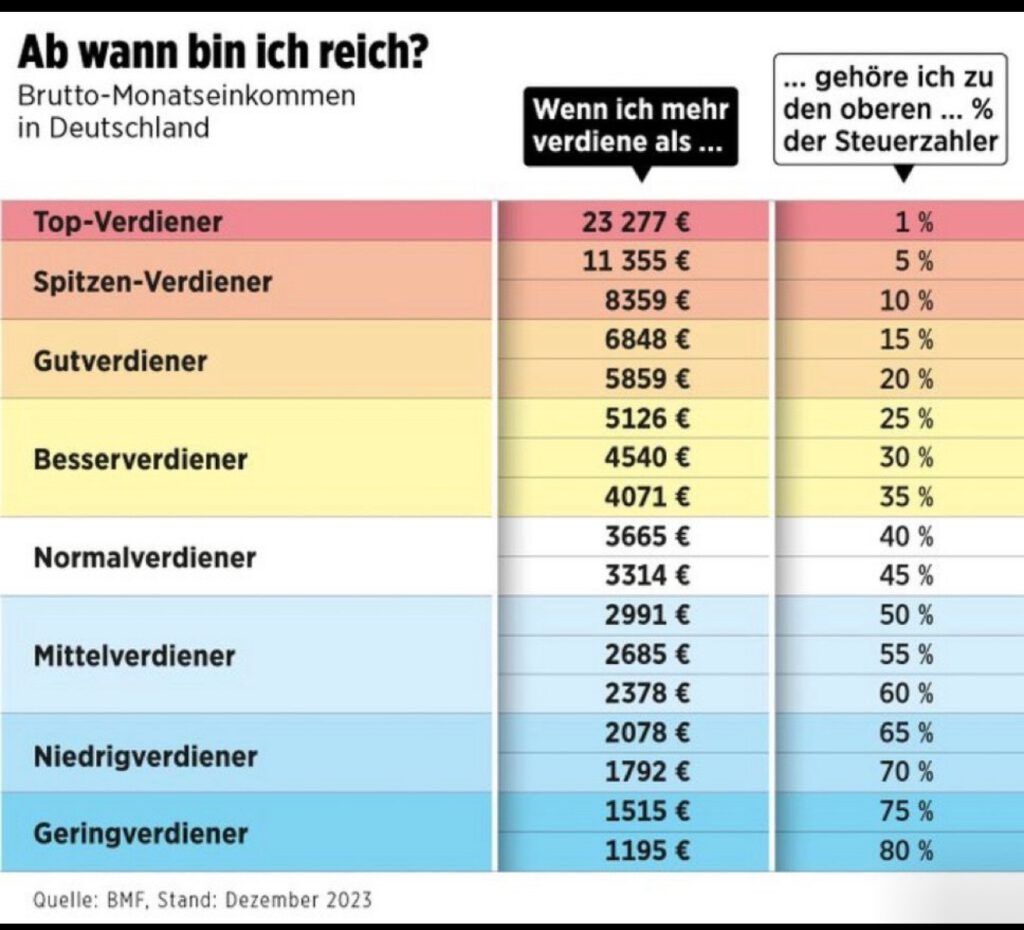

Wie viel Prozent sind in diesen Gruppen? (zu versteuerndes Einkommen pro Person)

- Bis 79.999 €: 97 % der Steuerpflichtigen

- 80.000 € bis 276.999 €: 3 % der Steuerpflichtigen

- Über 277.000 €: 0,1 % der Steuerpflichtigen

Ergebnis: 3,1 Prozent müssten ca 1 bis 3 % mehr an Steuern abführen.

Knapp 97% würden entlastet werden.

Ich hätte zwar auch eine Mehrbelastung, würde dies jedoch akzeptieren.

Offenbarung: Ich gehöre zwar zu den oberen 3 % der Steuerpflichtigen, bin aber trotzdem einverstanden, wenn die Einkommensteuersätze steigen.

Letztendlich sorgt eine geringere Einkommensteuer bei den 97 Prozent der Steuerpflichtigen für

- mehr Zufriedenheit

- und senkt somit die Unzufriedenheit

und sorgt damit für weniger Extreme Kräfte!

Dafür bin ich gerne bereit auch 3 bis 5 Prozent #mehr #Steuern zu bezahlen.

Dazu bin ich bereit aus blankem Egoismus! Denn mehr Extremismus zerstört Deutschland und unsere Demokratie.

——-

Kommentar von

Die SPD will eine Steuersenkung für 95% der Menschen und eine moderate Mehrbelastung für Top-Verdiener durchsetzen. Wer wie Friedrich Merz glaubt, das sei „ein Angriff auf die arbeitende Mitte“, dem sind die Maßstäbe ziemlich verrutscht.

—-

Hier die Idee der SPD

Die Idee der SPD, die Einkommensteuer für Besserverdienende anzuheben und gleichzeitig für niedrige und mittlere Einkommen zu senken, entspringt dem sozialdemokratischen Grundsatz der Umverteilung. Dieser Grundsatz zielt darauf ab, soziale Gerechtigkeit zu fördern, indem finanziell stärker belastbare Bürger mehr zur Finanzierung des Staates beitragen, während Menschen mit geringeren Einkommen entlastet werden.

Hintergrund der Idee

Die Einkommensteuer ist in Deutschland progressiv ausgestaltet, was bedeutet, dass der Steuersatz mit dem Einkommen ansteigt. Bereits jetzt zahlen Bürger mit höheren Einkommen prozentual mehr Steuern als diejenigen mit niedrigeren Einkommen. Die SPD argumentiert jedoch, dass diese Verteilung noch nicht ausreichend gerecht sei. Insbesondere in Zeiten wachsender Ungleichheit, sowohl in Bezug auf Vermögen als auch Einkommen, sieht die SPD die Notwendigkeit, die Wohlhabenden stärker in die Pflicht zu nehmen.

In der Vergangenheit hat sich gezeigt, dass die Kluft zwischen Arm und Reich in Deutschland zunimmt. Während das obere Einkommenssegment immer wohlhabender wird, bleibt das Einkommen vieler Menschen stagnierend oder steigt nur marginal. Gleichzeitig steigen die Lebenshaltungskosten, insbesondere für Mieten, Energie und Lebensmittel. Diese Entwicklungen vergrößern die finanziellen Belastungen für untere und mittlere Einkommensgruppen.

Konkrete Vorschläge

Die SPD plant, die Steuerlast für untere und mittlere Einkommen zu senken. Dies würde zum Beispiel durch eine Anhebung des Grundfreibetrags geschehen, also dem Einkommen, das nicht versteuert werden muss. Zudem könnten Einkommensbereiche, die derzeit höher besteuert werden, für diese Gruppen gesenkt werden, um mehr Netto vom Brutto zu ermöglichen.

Gleichzeitig sollen Besserverdienende – häufig definiert als diejenigen, die über einem Einkommen von etwa 100.000 Euro jährlich liegen – durch höhere Steuersätze mehr zum Staatshaushalt beitragen. Die SPD sieht diese Erhöhung als fair an, da Menschen in dieser Einkommensgruppe ihre Lebenshaltungskosten leicht decken können und ein höheres Maß an finanzieller Sicherheit genießen. Der zusätzliche Beitrag dieser Gruppe soll den Sozialstaat stabilisieren und mehr Investitionen in Bildung, Infrastruktur und das Gesundheitssystem ermöglichen.

Einführung der Reichensteuer

Ein weiterer zentraler Punkt ist die Einführung einer Reichensteuer. Diese zusätzliche Steuer würde gezielt besonders wohlhabende Bürger betreffen, die ein extrem hohes Jahreseinkommen (z. B. über 250.000 Euro) oder ein beträchtliches Vermögen haben. Diese Steuer soll dazu dienen, die Vermögenskonzentration in den Händen weniger Superreicher zu verringern und eine Umverteilung zu schaffen, von der die Gesellschaft als Ganzes profitiert.

Die SPD argumentiert, dass Superreiche häufig Vermögenszuwächse durch Kapitalanlagen erzielen, während Menschen mit geringeren Einkommen primär von ihrem Lohn abhängen. Kapitalgewinne sind jedoch häufig weniger stark besteuert als Arbeitseinkommen. Durch die Reichensteuer soll diese Ungleichbehandlung gemildert werden.

Auswirkungen und Kritik

Befürworter dieses Vorschlags betonen, dass solche Steueränderungen dem Sozialstaat langfristig Stabilität verleihen könnten. Sie argumentieren, dass mehr Einnahmen von den Wohlhabenden die sozialen Sicherungssysteme entlasten und gleichzeitig mehr Investitionen in öffentliche Dienstleistungen ermöglichen würden. Für Menschen mit niedrigen und mittleren Einkommen würde dies unmittelbare finanzielle Entlastung bedeuten und möglicherweise auch zu einer gerechteren Vermögensverteilung in der Gesellschaft führen.

Kritiker warnen jedoch vor negativen wirtschaftlichen Effekten. Sie argumentieren, dass eine Erhöhung der Steuern für Besserverdienende und insbesondere für die reichsten Bürger dazu führen könnte, dass Investitionen abnehmen oder Wohlhabende ihr Vermögen ins Ausland verlagern. Dies könnte langfristig zu einem Rückgang der Steuereinnahmen und einem Investitionsstau führen. Zudem wird befürchtet, dass hohe Steuern für Top-Verdiener die Innovationskraft und das Unternehmertum in Deutschland schwächen könnten.

Fazit

Die SPD verfolgt mit ihrem Konzept das Ziel, soziale Gerechtigkeit zu fördern und eine gerechtere Verteilung der Steuerlast zu schaffen. Während untere und mittlere Einkommensgruppen entlastet werden sollen, wird von den finanziell am besten ausgestatteten Bürgern ein höherer Beitrag erwartet. Die Reichensteuer zielt auf extrem wohlhabende Menschen ab und soll als Korrektiv gegen die zunehmende Ungleichheit in der Gesellschaft wirken. Ob diese Maßnahmen die erhofften Effekte erzielen, hängt jedoch von der genauen Ausgestaltung und der wirtschaftlichen Entwicklung ab.

——-

Ist hier das Zu versteuernde oder Bruttoeinkommen je Person gemeint? Und wie hoch wäre dann das Bruttoeinkommen bei einem Ehepaar ohne Kinder oder mit zwei Kindern?

Die in der Diskussion um Steuererhöhungen und Steuerentlastungen genannten Einkommensgrenzen beziehen sich in der Regel auf das zu versteuernde Einkommen (zvE) und nicht auf das Bruttoeinkommen. Das zu versteuernde Einkommen ergibt sich aus dem Bruttoeinkommen nach Abzug von bestimmten Freibeträgen, Werbungskosten und Sonderausgaben.

Zu versteuerndes Einkommen vs. Bruttoeinkommen

Das zu versteuernde Einkommen ist das Einkommen, das nach Abzug von steuerlich absetzbaren Posten (wie beispielsweise Sozialversicherungsbeiträge, Werbungskostenpauschale, Kinderfreibeträge, Sonderausgaben) übrig bleibt und auf das dann die Einkommensteuer berechnet wird.

Das Bruttoeinkommen hingegen ist das Einkommen, das man vor Abzügen erhält – also der Betrag, der auf dem Arbeitsvertrag steht, bevor Sozialabgaben, Steuern und andere Posten abgezogen werden.

Beispiel für ein Ehepaar ohne Kinder

Bei einem verheirateten Paar wird in Deutschland das Einkommen zusammenveranlagt, das bedeutet, das Einkommen beider Partner wird addiert und dann durch zwei geteilt (Splittingverfahren), bevor die Einkommensteuer berechnet wird. Das führt oft zu einem Steuervorteil, insbesondere wenn einer der Partner deutlich mehr verdient als der andere.

• Nehmen wir an, dass das zu versteuernde Einkommen, bei dem höhere Steuersätze greifen, ab etwa 100.000 Euro pro Person beginnt. Das bedeutet: Ein Single müsste ein Bruttoeinkommen haben, das nach Abzügen zu einem zu versteuernden Einkommen von 100.000 Euro führt.

Für ein verheiratetes Paar ohne Kinder wäre das doppelte zu versteuernde Einkommen die Grenze, also 200.000 Euro im Jahr. Entsprechend wäre das Bruttoeinkommen je nach individuellen Freibeträgen, Werbungskosten, etc., höher.

Beispiel für ein Ehepaar mit zwei Kindern

Kinderfreibeträge und Kindergeld beeinflussen das zu versteuernde Einkommen ebenfalls. Das Einkommen eines Ehepaares mit zwei Kindern wird durch zusätzliche Freibeträge reduziert:

• Kinderfreibeträge: Für jedes Kind gibt es pro Elternteil einen Freibetrag, der das zu versteuernde Einkommen mindert. Im Jahr 2024 beträgt der Freibetrag pro Kind und Elternteil 3.012 Euro, also insgesamt 6.024 Euro pro Kind für das Ehepaar. Bei zwei Kindern sind das insgesamt 12.048 Euro, die vom zu versteuernden Einkommen abgezogen werden können.

Das bedeutet, ein Ehepaar mit zwei Kindern würde erst ab einem zu versteuernden Einkommen von 212.048 Euro (200.000 Euro plus 12.048 Euro Freibetrag) in die höheren Steuersätze fallen. Auch hier wäre das Bruttoeinkommen höher, weil die Abzüge durch Sozialversicherungen, Werbungskosten und weitere steuerliche Vorteile das zu versteuernde Einkommen reduzieren.

Zusammengefasst:

• Die SPD spricht in der Regel vom zu versteuernden Einkommen.

• Für ein Ehepaar ohne Kinder läge die Schwelle für höhere Steuersätze bei einem zu versteuernden Einkommen von ca. 200.000 Euro.

• Für ein Ehepaar mit zwei Kindern würde die Schwelle bei etwa 212.048 Euro zu versteuerndem Einkommen liegen, weil die Kinderfreibeträge das Einkommen mindern.

• Das entsprechende Bruttoeinkommen wäre jeweils höher, da es durch Abzüge reduziert wird, bevor das zu versteuernde Einkommen berechnet wird. Die genaue Höhe hängt von den individuellen Abzügen ab.