Welche Private Krankenversicherung gut ist, hängt zunächst an der Unternehmensform und dann von der Strategie des Unternehmens ab.

Erst danach solllte man sich die einzelnen Leistungen ansehen.

Aufgrund:

– der vor Jahren angehobenen Jahresarbeitsverdienstgrenze

– des kleiner werdenden Bevölkerungsteil, der über der Jahresverdienstgrenze verdient

– der Tatsache, dass die Anzahl der verstorbenen Privatversicherten gestiegen ist (durch Zuwanderung ist die Bevölkerung zwar gleich geblieben, aber nicht für PKV und GKV)

– der Situation, dass die Anzahl der Zwangsmitgliedschaften für viele Arbeitnehmer und Rentner der gesetzlichen Krankenkasse gestiegen ist,

hatte die private Krankenversicherungbranche in den letzten 2 Jahren einen Nettoverlust von 0,2%.

Der Nettoverlust ist jedoch zwischen den Unternehmen sehr unterschiedlich.

Während die Debeka Krankenversicherung als Versicherungsverein aufGegenseitigkeit (Eigentümer sind die versicherten Mitglieder) weiter Zuwächse hat,

haben alt bekannte Krankenversicherer enorme Verluste:

Ranking der Verluste:

- Hallesche: -1.205

- SDK: -1.835

- Inter: -1.861

- UKV: -2.222

- LKH: -3.105

- Gothaer: -3.104

- Bayerische Beamtenkrankenversicherung: -6.750

- Allianz: -9.620

- Central: -11.531

- DKV: -18.899

Die Debeka konnte den Bestand an privaten Krankheitskostenvollversicherungen im vergangenen Jahr um 3.769 von 76.239 auf 80.008 Verträge ausbauen.

Warum die Debeka, die unter den gleichen Marktbedingungen arbeitet, den Mitgliederzuwachs weiter ausbauen konnte, liegt nach unserer Einschätzung an:

Debeka ist ein Versicherungsverein auf Gegenseitigkeit

1. Die Eigentümer sind die Mitglieder, die nur dadurch Mitglied werden, dass sie als Versicherungsnehmer ihren Versicherungsvertrag dort abschließen.

2. Ein Vorstand eines Versicherungsvereins muss lediglich 2 Interessengruppen dienen. Die Eigentümer und Versicherungsnehmer sind identisch und haben somit ein und das gleiche Interesse.

Bei Aktiengesellschaften hat der Vorstand 3 Interessengruppen. Zwischen den Eigentümern und Versicherten bestehen unterschiedliche Interessen. Der Aktionär will Kursgewinne und Dividende, die letztendlich durch die Versicherungsnehmer gezahlt werden.

Und da der Vorstand durch den Aufsichtsrat (und dieser durch die Aktionäre) gewählt wird, muss ein Vorstand einer Aktiengesellschaft sich fast täglich am Kurswert messen lassen.

Folge: Die Entscheidungen der Vorstände bei Aktiengesellschaften ist sehr oft kurzfristig und führt nicht zu langfristig guten Ergebnissen für die Versicherten.

Beispiel: Krankenversicherung im Alter

Während die Debeka aufgrund der hohen Altersrückstellungen die Krankenversicherungsbeiträge bei 80-, 85– und 90-Jährigen senkt, haben viele andere Gesellschaften die Beiträge für Ältere oft erhöht.

Fehlentscheidungen im Versicherungsverkauf bei vielen Gesellschaften:

Vorstände, die aufgrund von Versichertenverlusten schnell Zuwächse erreichen wollen, wählen schnell den Vertrieb über Makler (SDK) und Strukturvertrieb (z. B.: Central) oder versuchen die Zahlen zu schönen, indem ein Unternehmenszukauf getätigt wird.

Maklervertrieb und Strukturvertrieb gehören zu den teuersten Lösungen für ein Unternehmen, die letztendlich auch von den Versicherten gezahlt werden muss.

Kleine Krankenversicherungen werden alleine nicht mehr bestehen bleiben

Die Digitalisierung wird auch in der PKV dazu führen, dass kleine Versicherungsunternehmen vom Markt verschwinden werden. Die Fixkosten für die Informationstechnologie sind oft nicht mehr tragbar.

Wir schätzen, dass ca 15-20 private Krankenversicherungen in den kommenden 5-10 Jahren fusionieren müssen.

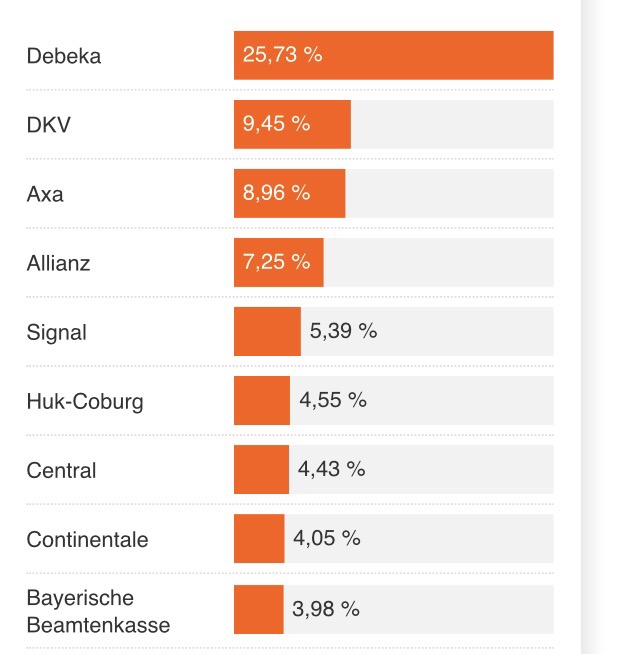

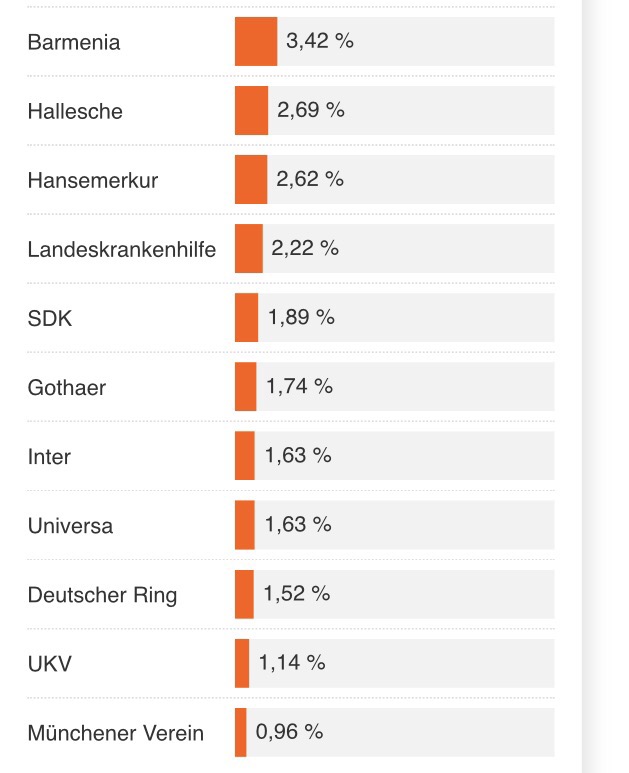

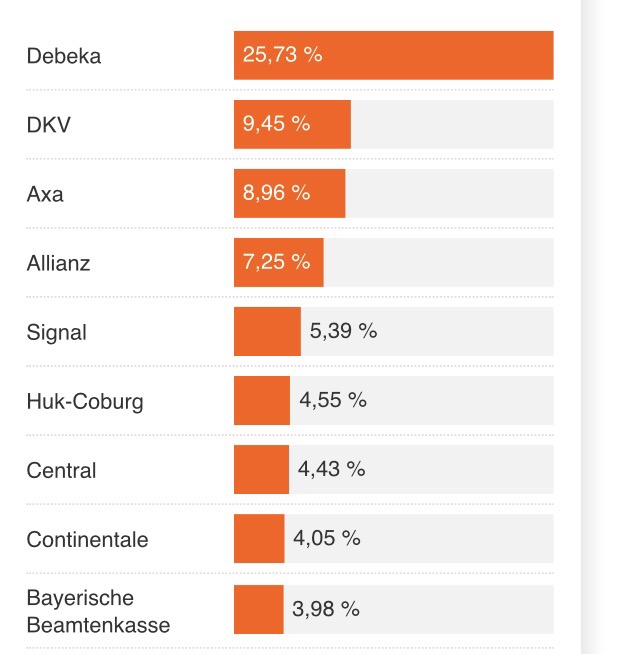

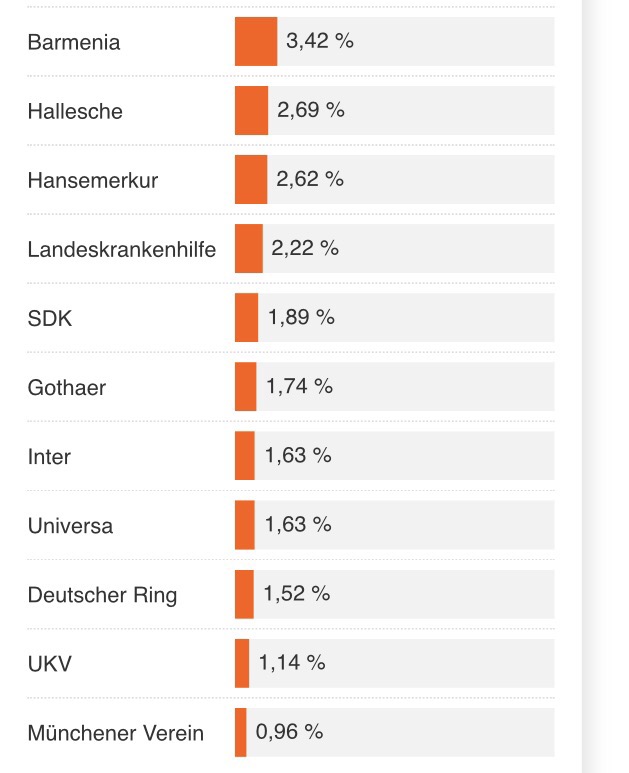

Marktanteile bei den privaten Krankenversicherungen (Quelle: map-report)

Übrigens:

Die Empehlung einer #Bürgerversicherung ist keine Lösung, denn:

– neben einem schlechteren Versorgungssystem

– Vernichtung von Arbeitsplätzen

– zahlt die Zeche auch der gesetzlich Versicherte, da dann beispielsweise:

1. auch der Vermieter für Mieteinnahmen Krankenversicherungsbeiträge zahlen müsste und dies auf die Miete drauf schlägt.

2. Alle Zinseinnahmen, andere Einnahmen (zB:Private Rente) zum Abzug eines Krankenkassenbeitrages

3. es keinen Höchstbeitrag mehr gibt (Wegfall der Beitragsbemessungsgrenze in der Krankenversicherung)

4. das „System der Krankenversicherung der Rentner“ wegfällt

5. und die Bürgerversicherung nur noch einen Grundschutz bietet, der zwar durch Zusatzversicherung ergänzt werden kann, allerdings muss der Beitrag für die Zusatzversicherung dann vom Arbeitnehmer alleine getragen werden. Die Beteiligung durch den Arbeitgeber wäre futsch! Und es gibt eine Reihe von Menschen, die sich eine Zusatzversicherung gar nicht leisten können!

Vielleicht wollen gewisse Personen in verschiedenen Parteien (SPD, Grüne, Die Linke, AFD) gerade eine daraus folgende perfide Folge haben?

Die Folgen wären:

- Kürzere Lebenserwartung

- Kürzere Rentenzahlung, somit Entlastung der Rentenkassen

- Kürzere Pflegezeiten und weniger Ausgaben

- Weniger Ausgaben für das Gesundheitssystem für ältere Menschen

Oder sind diese o.g. Personen nicht schlau genug, an diese Konsequenzen zu denken?

In beiden Fällen sind sie nicht für die Fassung dieser Entscheidung geeignet.

Und – was weniger bewusst ist –

Auch die gesetzlichen Krankenkassen bezahlen Provisionen an die Vermittler und auch inzwischen an Makler.