Ein Beitrag von

Werner Hoffmann

Was zunächst wie ein weiterer Trump’scher Alleingang klingt, ist inzwischen knallharte Realität:

Donald Trump ist seit Januar 2025 wieder Präsident der Vereinigten Staaten – und er lässt keinen Zweifel daran, dass er die Welt nach seinen Spielregeln umgestalten will.

Mit der geplanten „Section 899“ jagt er nun gezielt deutsche und europäische Anleger.

Was das bedeutet?

Deutlich höhere Steuern auf Dividenden, Zinsen und Fondsgewinne – und damit ein Schock für Millionen ETF-Sparer!

Was steckt hinter „Section 899“?

Die „Section 899“ ist Teil eines groß angelegten Steuergesetzes, das bereits am 22. Mai 2025 im US-Repräsentantenhaus verabschiedet wurde.

Aktuell liegt der Entwurf im US-Senat – und wenn auch dieser zustimmt, treten die Änderungen ab dem 1. Januar 2026 in Kraft.

Das Ziel:

Länder wie Deutschland, Frankreich oder Kanada, die US-Konzerne mit Digitalsteuern belegen, sollen über Strafsteuern auf Kapitalerträge zur Kasse gebeten werden.

Konkret bedeutet das:

Bis zu 20 % zusätzliche Quellensteuer auf Dividenden, Zinsen oder Lizenzgebühren aus US-Investitionen.

Und zwar für alle Anleger aus Ländern, die laut US-Finanzministerium „steuerlich unfair“ gegenüber amerikanischen Unternehmen agieren.

Wer ist betroffen?

Das betrifft Millionen deutscher Privatanleger, insbesondere jene, die in US-Aktien oder globale Fonds investiert sind.

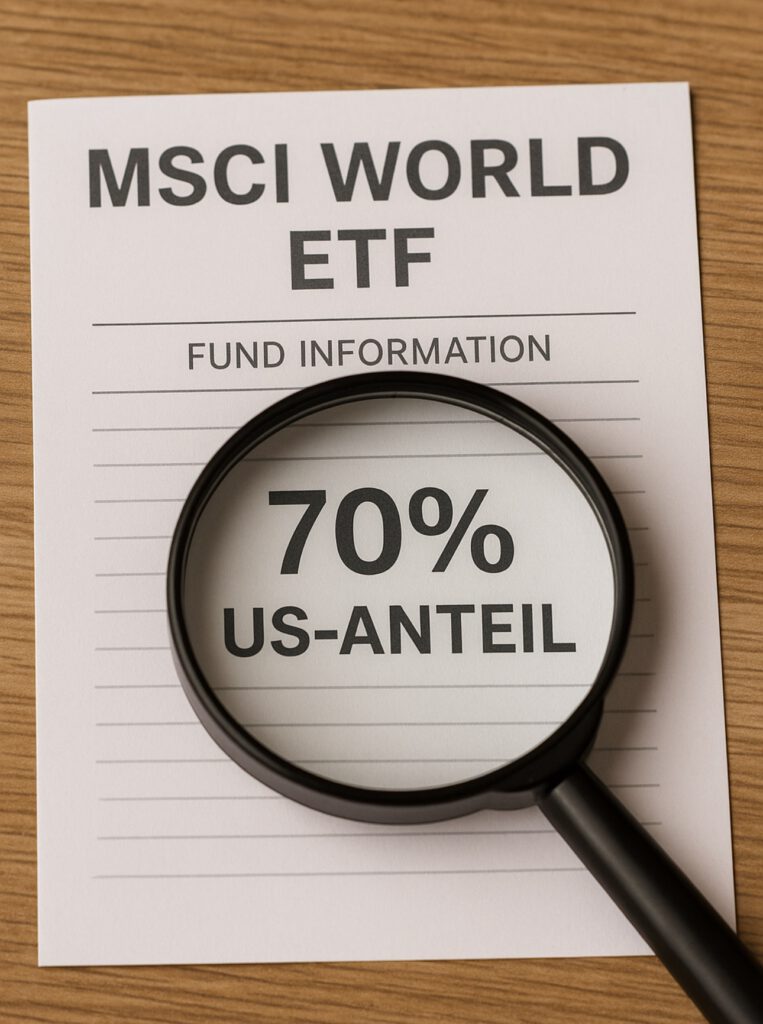

Besonders kritisch:

ETFs wie der MSCI World, bei dem rund 70 % der Aktien aus den USA stammen.

Auch Einzelaktien wie NVIDIA, Apple oder Microsoft stehen unter Druck – nicht etwa wegen ihrer operativen Leistung, sondern wegen steuerlicher Risiken.

Beispiel NVIDIA & MSCI World

NVIDIA gehört zu den Top-Holdings in fast allen technologieorientierten ETFs.

Wer als deutscher Anleger Dividenden erhält, musste bisher 15 % US-Quellensteuer zahlen – die in Deutschland teilweise anrechenbar waren.

Mit Trumps Strafsteuer steigen diese Abgaben deutlich, und ob sie in Deutschland noch anrechenbar sind, ist offen.

Auch beim MSCI World sinkt die Netto-Rendite spürbar – bis zu zwei Drittel der Dividenden könnten betroffen sein.

Ein steuerpolitischer Handelskrieg?

Kritiker sprechen bereits von einem „steuerpolitischen Handelskrieg“.

——-

Die USA unter Trump ziehen sich nicht nur aus Klimaverträgen oder WHO-Abkommen zurück, sondern machen nun auch vor Kapitalmärkten nicht halt.

——-

Investoren werden zur politischen Waffe.

Besonders bedrohlich: Trump könnte bei Wiederwahl eine vollständige Besteuerung ausländischer Gewinne einführen – was einer De-Facto-Teilenteignung ausländischer Anleger gleichkäme.

Was Anleger jetzt tun sollten

- Jetzt Portfolios überprüfen: Wie hoch ist der US-Anteil? Lohnt sich eine Diversifikation?

- Beratung einholen: Steuerberater können helfen, die künftige Belastung realistisch einzuschätzen.

- Alternativen prüfen: ETFs mit Fokus auf Europa oder Emerging Markets gewinnen an Relevanz.

——-

Die „Section 899“ ist kein Popanz auf dem Papier – sie ist längst beschlossene Sache im US-Repräsentantenhaus.

——

Was viele Anleger noch als „Wahlkampfmanöver“ abtun, dürfte schon 2026 bittere Realität sein. Und Trump?

Der setzt auf Eskalation – nicht auf Diplomatie.

Quellen

#TrumpSteuer #ETFAlarm #MSCIWorld #Kapitalmarktkrise #StrafsteuerUSA

—-

USA zu teuer? DARUM sollten Anleger jetzt auf INDIEN setzen!

Ein Beitrag von Werner Hoffmann

Während Donald Trump mit seiner Strafsteuer-Agenda („Section 899“) deutsche Anleger in die Zange nimmt, öffnet sich ein ganz anderer Markt mit enormem Potenzial: Indien.

Das Land ist auf dem besten Weg, zur neuen Wachstumslokomotive der Weltwirtschaft zu werden – und für clevere Investoren bietet es jetzt beste Einstiegschancen.

Wer also raus aus dem Trump-Risiko will, sollte sich den indischen Aktienmarkt jetzt genauer ansehen!

7 Gründe, warum Indien jetzt ein Top-Investment ist

- Rasantes Wirtschaftswachstum: Mit über 7 % BIP-Wachstum (2024) überholt Indien viele Industrienationen. Die Prognose bleibt bullisch.

- Junge Bevölkerung: Durchschnittsalter liegt bei nur 28 Jahren – mit einem wachstumsstarken Binnenkonsum und riesiger Mittelschicht.

- Technologischer Aufbruch: IT, KI, Digitalisierung und mobile Bezahlsysteme wie „UPI“ sind Motoren des Fortschritts.

- Reformfreudige Regierung: Premierminister Modi setzt seit Jahren auf Bürokratieabbau, Steuersenkungen und Investitionsanreize.

- Geopolitische Diversifikation: Wer sich von der US-Politik und Strafsteuer-Risiken lösen will, findet in Indien ein stabiles, demokratisches und investorenfreundliches Umfeld.

- Massive Infrastrukturprogramme: Ob Schienen, Straßen, Strom oder Internet: Indien investiert Milliarden in die Zukunft.

- Starke Investmentprodukte: Zahlreiche ETFs und Blue Chips machen den Einstieg leicht – z. B.:

- iShares MSCI India ETF (INDA)

- Xtrackers Nifty 50 Swap UCITS ETF

- Lyxor MSCI India UCITS ETF

- Einzelaktien wie Infosys, Reliance, HDFC Bank, Tata Consultancy

Aber Achtung: Diese Risiken solltest du kennen

- Währungsrisiko: Die indische Rupie ist volatil und kann Gewinne mindern – oder verstärken.

- Bürokratie und Korruption: Zwar auf dem Rückzug, aber nicht überall besiegt.

- Marktschwankungen: Wer in Indien investiert, braucht etwas Geduld – aber wird oft belohnt.

Fazit: Die Alternative zu Trump heißt Mumbai statt New York!

Wer sich jetzt von US-Aktien und ETFs trennt, hat gute Gründe – und mit Indien eine zukunftssichere Alternative.

Das Land bietet enorme Chancen für Anleger, die langfristig denken und bereit sind, neue Märkte zu entdecken.

In einer Welt der politischen Unsicherheiten bietet Indien Stabilität, Wachstum – und steuerliche Entlastung.

Quellen

- Internationaler Währungsfonds – Länderprofil Indien

- iShares MSCI India ETF (INDA)

- Statista: Indien BIP-Wachstum

- Trading Economics: Arbeitsmarkt Indien

#Hashtags

#InvestierenInIndien #MSCIIndia #TrumpStrafsteuer #EmergingMarkets #Anlagestrategie2025

Ein Gedanke zu „TRUMPS STRAFSTEUER-SCHOCK! Jetzt zahlen deutsche Anleger für ihre US-Investments drauf!“

Die Kommentare sind geschlossen.