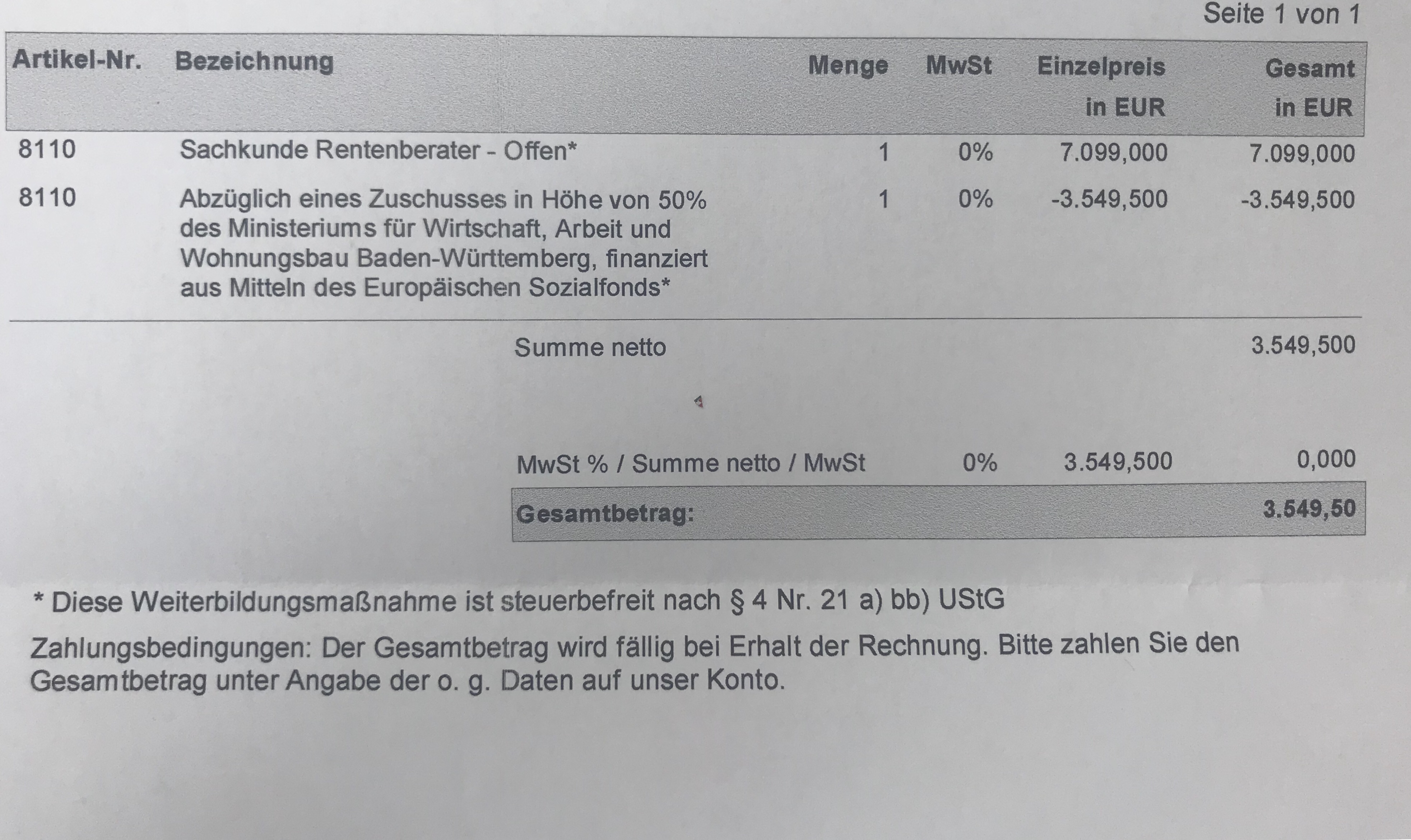

Wartezeit auf #Erwerbsminderungsrente deutlich gestiegen – Warum die ein #Krankentagegeld ab dem 43. Tag so wichtig ist

Wer eine #Erwerbsminderungsrente beantragt, wartet im Durchschnitt 129 Tage, bis der Antrag bearbeitet ist – erheblich länger als früher.

Dauerte die Bearbeitung bei #Rentenversicherung 2010 noch 93 Tage, um den Antrag zu prüfen, waren es 2018 schon 129 Tage.

Allzu strenge Voraussetzungen führten dazu, dass sich die Verfahren immer mehr in die Länge zögen und jeder zweite Antrag abgelehnt würde.

Zwar wird die #Rente dann – wenn Sie genehmigt wird – nachgezahlt, allerdings muss der Versicherte die Zeit bis zur Zahlung überbrücken.

Ausreichend ist die #Erwerbsminderungsrente jedoch nicht, auch wenn seit diesem Jahr eine verlängerte #Zurechnungszeit berücksichtigt wird (bis 65 Jahre und 8 Monate).

In den ersten 42 Tagen erhält man als #Arbeitnehmer die #Gehaltsfortzahlung.

Ab dem 43. Tag das Krankengeld.

Höhe #Krankengeld in #gesetzlicher #Krankenkasse

Die Höhe des kalendertäglichen Krankengeldes richtet sich nach Ihrem regelmäßigen Einkommen. Im Allgemeinen sind das 70 Prozent vom Brutto, jedoch höchstens 90 Prozent vom Netto.

Das #Krankengeld ist auf einen gesetzlichen Höchstbetrag von 105,88 Euro pro Tag (Wert 2019) begrenzt.

Wer über der #Beitragsbemessungsgrenze der #gesetzlichen #Krankenkasse verdient, erhält somit maximal diesen Höchstsatz.

Zwar besteht eine offizielle Höchstdauer von 72 Wochen, allerdings versuchen einige #Krankenkassen die Versicherten schneller in die #Erwerbsminderung abzuschieben, indem sie ihren Versicherten auffordern einen #Reha-Antrag innerhalb zu stellen.

Das Recht haben die #Krankenkassen mit einer Frist von 10 Wochen.

Teilweise wird sogar „durch einen besonderen Service telefonisch Hilfe“ angeboten.

Achtung: Der #Reha-Antrag ist bei erfolgloser Reha auch gleich ein Antrag auf Erwerbsminderung!

Bei schneller Bearbeitung des #Erwerbsminderungsrente (EMR) fällt das #Krankengeld weg. Bei rückwirkender #EMR- Zahlung muss der Versicherte kein #Krankentagegeld zurückzahlen, sondern nur die #gesetzliche #Rentenversicherung die i.d.R. niedrigere EMR an die #Krankenkasse für diesen Zeitraum bezahlen.

Für den Versicherten ist es regelmäßig besser, wenn er lange Zeit das #Krankengeld bekommt, denn dies ist höher.

Die gesetzlichen Krankenkassen wollen hier jedoch Geld sparen und versuchen deshalb den Versicherten schnell zur Reha zu bringen.

Der Versicherte sollte deshalb die 10-Wochenfrist möglichst auskosten.

#Privat #Versicherte

Wer #privat #krankenversichert ist, vereinbart die Höhe des #Krankentagegeld mit seiner #privaten #Krankenversicherung.

Auch dies sollte regelmäßig überprüft werden.

Zu berücksichtigen ist hier unbedingt auch der #freiwillige #Beitrag an die gesetzliche #Rentenversicherung.

#Privatversicherte sollten darauf achten, dass sie für die Monate, in denen keine #Gehaltsfortzahlung erfolgt, sie die Beiträge auch bezahlen.

Grund: sollten keine freiwilligen Beiträge gezahlt werden, fehlt diese Zeit im Versicherungsverlauf und die 45-jährige Wartezeit für die „Renten für besonders langjährig Versicherte“ ist dann erst später erfüllt.

Die #Rente #ohne #Abschlag kann sich dadurch nach hinten verzögern.

Außerdem wirken sich #Lücken im #Versicherungsverlauf negativ auf die mtl. Rente aus.

Wer eine #betriebliche #Altersversorgung hat, sollte auch hier mit dem #Arbeitgeber das Gespräch suchen, falls der Arbeitgeber dies von sich aus noch nicht getan hat.

Sollte in der betrieblichen Altersversorgung eine #Berufsunfähigkeitsrente enthalten ist, sollte keine #Unterbrechung oder gar eine #Beitragsfreistellung vereinbart werden.

Dies kann zu erheblichem Ärger führen.

Die #Überprüfung des #Krankentagegeldes sowie einer ausreichenden #Berufsunfähigkeitsversicherung – die im Übrigen schon ab 25% leisten sollte – darf nicht vergessen werden.

Letztendlich ist – wenn die Arbeitskraft ausfällt – die einzige Möglichkeit den #Lebensstandard zu sichern.